一、供应商的议价能力

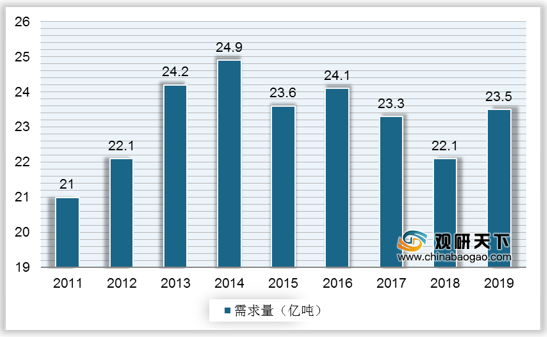

石灰石、煤炭和电力作为水泥生产最重要的生产要素,其供应情况及价格波动均对水泥生产企业产生较大影响。在原材料方面,石灰石和煤炭是制造水泥产品的重要原材料。由于中国石灰石矿产资源和煤炭资源丰富,石灰石产量相对稳定,受价格影响因素较小。数据显示,2014-2019年我国石灰石产量从2870万吨增至3595万吨。

另一方面,电力是影响上游原材料生产成本的因素之一,但工业用电价格变动有限,因此相对于整个产业链而言并不具备较高的议价能力。

二、购买者的议价能力

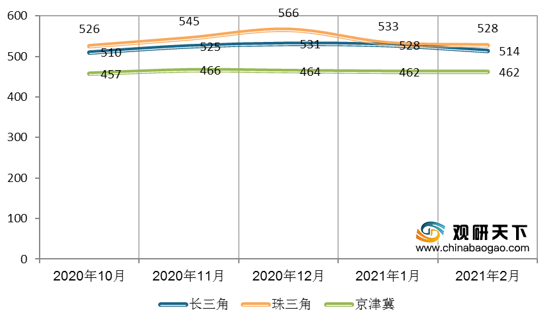

中国水泥行业产业链的下游为房地产、基础设施建设、农村建设等固定资产投资规模较大的行业应用领域。水泥是一种高度同质化的商品,在同一强度等级下,各生产商的水泥差异往往不大,若购买方对水泥性能无特殊要求,则选择余地比较大,加上近年来中国经济发展态势良好,居民消费水平不断提高,中国城镇化率不断提升,社会的基础设施建设和农村建设规模将不断扩大,三四线城市的房地产需求量将继续释放,因此,水泥终端用户议价能力较强。

三、新进入者的威胁

水泥行业属于资本密集型、高能耗、高消费行业,因此,进入壁垒相对较高。再者,水泥行业作为固定资产高度专业化的产业,它的固定资产主要集中在建筑物、预热器、窑、水泥磨等,并且这些建筑物及机器设备具有专业化强、转换机会小的特点。另外,水泥行业在建设时,土建部分所占的投资比例较大,接近总投资的三分之一之多,如果要进行清退,难度很大,且清理成本较高。一旦进入水泥行业,退出障碍和成本较大。因此,水泥市场新进入者的威胁不大。

| 壁垒 |

特征 |

| 品牌壁垒 |

(1)由于在施工进度和质量两个方面,下游客户企业均不能进行事后检验,因此在选择合作伙伴时,下游客户往往会选择在供货连续及时性和产品质量稳定性这两个方面表现优异、形成一定品牌知名度的水泥生产企业。对新进入者而言,这就构成了明显的品牌壁垒。(2)下游基建、建筑施工等行业内的大型企业一般都会选择一至两个水泥企业建立稳定的供应关系,客观上下游企业对原有供应商有一定的忠诚度,这都对新进入者构成了进入壁垒 |

| 渠道壁垒 |

水泥行业的销售下游客户较分散,水泥企业可能同时和多家下游领域企业开展合作,并保持稳定的业务关系,这样的销售渠道是新进入者无法在短期内建立的。 |

| 技术壁垒 |

水泥是一种特殊产品,其重要的质量指标是否符合设计要求,所以,为使水泥质量合格率达到 100%,必须通过对水泥生产整个流程进行监控,这对水泥企业的质量控制提出了较高的技术要求。随着下游基建及建筑质量要求的提高以及实际需求的增多,对水泥的性能和质量等方面的技术要求也越来越高,水泥生产企业必须具备强大的技术实力和丰富的数据积累才能满足客户的施工需要、保证产品的质量,这就构成了进入本行业的技术壁垒。 |

| 专业人才壁垒 |

水泥业务的特点决定水泥生产企业需要进行技术研发和生产管理,这都需要专业的人才。具有一定市场地位和品牌的水泥企业,一方面能通过经验的积累和自身实力培养出过硬的人才,另外一方面也更能吸收到行业内优秀的人才,并且能够通过自身的文化和管理尽快让这些专业的人才凝聚出战斗力。行业新进入者在短期内很难组建一支专业的人才团队,因此,专业人才也是新进入者所面临的一项壁垒。 |

| 高退出避垒 |

(1)专用设备成本。水泥企业投资形成的固定资产专用性较强,当转产或退出时就较难处理,其损失构成沉没成本。沉没成本越大,企业就越想维持经营,亏损发生时,只要产品价格高于平均变动成本(低于平均总成本)就不愿退出。对于国有水泥企业,退出时发生的沉没成本意味着资产贬值,不能被政府主管部门接受。(2)职工安置。不可否认的现象是:目前,我国水泥企业中富余人员较多,水泥企业退出时需要解雇职工,但我国社会保障和再就业培训体制不健全,企业退出所增加的失业极可能导致严重的社会和政治问题。因此,水泥企业往往处于进入容易退出难的境地。 |

四、替代品的威胁

水泥作为建筑凝胶材料,已有多年的历史,在制造和使用方面都十分成熟,技术普及率很高,在成本和发展循环经济方面也有无可比拟的价格优势。就目前而言,虽然直接的替代品是使用大面积的钢结构和铝合金,不过由于转换成本极高,绝大多数消费者难以承受,并且,在替代水泥的新型材料方面,国内外尚未有大的突破,因此,水泥行业替代品的威胁目前不大。

五、同业竞争者的竞争程度

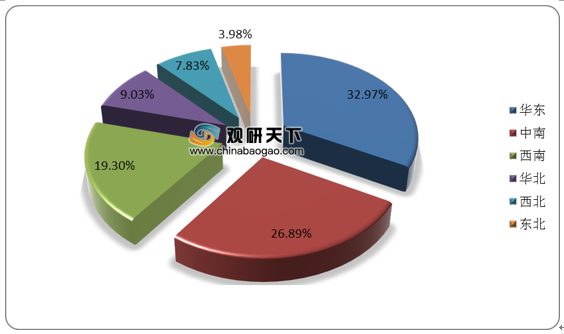

目前我国水泥行业主要划分为东北、华北、西北、华东、中南以及西南六大区域。。从水泥企业分布来看,华东地区企业数量众多,竞争较为激烈,市场相对成熟、产能淘汰开始较早,区域供给较稳定。2020年,我国华东地区水泥产量为7.84亿吨,占全国水泥产量的比重为32.97%。

| 区域 |

所辖省份 |

优势企业 |

| 东北 |

辽宁、吉林、黑龙江 |

亚泰集团、中国建材(北方水泥)、山水水泥、天瑞水泥 |

| 西北 |

陕西、甘肃、青海、宁夏、新疆 |

中国建材(新疆天山、甘肃祁连山、宁夏建材集团、中材水泥)、海螺水泥、西部水泥(尧柏水泥)、金隅股份(冀东水泥) |

| 华北 |

北京、天津、河北、山西、内蒙古 |

金隅股份(冀东水泥、金隅水泥)、山水水泥、蒙西集团、中国建材(中联水泥) |

| 华东 |

上海、江苏、浙江、安徽、江西、山东、福建 |

中国建材(南方水泥、中联水泥、中材水泥)、海螺水泥、山水水泥、红狮水泥、万年青水泥、亚洲水泥、福建水泥、江苏金峰 |

| 中南 |

广东、广西、海南、河南、湖北、湖南 |

中国建材(南方水泥、中联水泥、中材水泥)、海螺水泥、华润水泥、华新水泥、天瑞集团、台泥国际、葛洲坝、同力水泥、华盛天涯 |

| 西南 |

重庆、四川、贵州、云南、西藏 |

中国建材(西南水泥)、海螺水泥、四川峨胜、拉法基豪瑞、红狮集团、东方希望、华新水泥 |

从2020年我国水泥熟料产能排名前十的企业来看,仅有中国建材、海螺水泥及金隅股份三家企业年产能上10000万吨,竞争优势最为突出。

| 排行 |

企业名称 |

产能(万吨/年) |

| 1 |

中国建材集团有限公司 |

38182.7 |

| 2 |

安徽海螺水泥股份有限公司 |

21095.5 |

| 3 |

北京金隅/唐山冀东(金隅股份) |

10118.4 |

| 4 |

华润水泥控股有限公司 |

6655.7 |

| 5 |

华新水泥股份有限公司 |

6485.2 |

| 6 |

红狮控股集团有限公司 |

5642 |

| 7 |

台湾水泥股份有限公司 |

5446.7 |

| 8 |

山东山水水泥集团有限公司 |

5198.7 |

| 9 |

天瑞水泥集团有限公司 |

3385.2 |

| 10 |

亚洲水泥中国控股公司 |

2662.9 |

欲了解更多内容,请参阅我们的行业分析报告:

《2021年中国水泥市场调研报告-行业规模现状与发展潜力评估》

《2021年中国水泥产业分析报告-行业运营态势与发展前景研究》

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

中国报告网专注于行业分析与产业研究,多年来持续追踪数千个细分行业,是业内领先的资深行业分析报告提供方,曾为数千家企业(包括多家世界五百强企业和数十家国内五百强企业)提供了详实的行业分析报告,并获得了客户认可。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

客服邮箱:sales@chinabaogao.com

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。