1、连锁家居装饰及家具商场

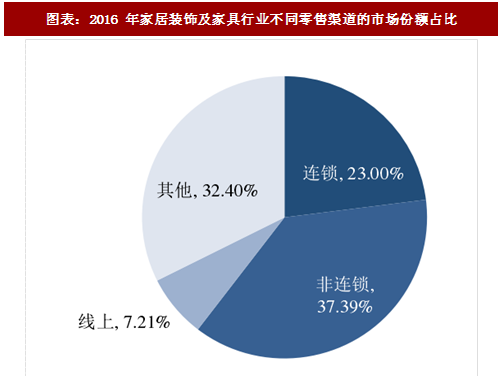

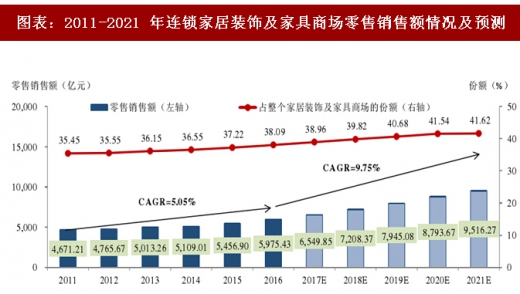

连锁家居装饰及家具商场提供专业的一站式购物服务及全面的产品组合,拥有较高的品牌声誉。同时,连锁家居装饰及家具商场具有较高的资本投资及经营管理能力。国内著名的连锁家居装饰及家具商场包括红星美凯龙、居然之家及月星集团等。根据弗若斯特沙利文的统计,2016 年,连锁家居装饰及家具商场约占整个家居装饰及家具零售市场 23.00%的市场份额,占家居装饰及家具商场 38.09%的市场份额。

2、非连锁家居装饰及家具商场

非连锁家居装饰及家具商场通常为小型一站式连锁家居装饰及家具商场,与同行连锁商场相比,缺乏产品类别及消费者的信任。他们通常分布在欠发达的地区市场。预计这些小型非连锁运营商增长速度将更慢,且将会逐渐丧失市场份额,而有关市场份额将转移至大型连锁商场运营商。根据弗若斯特沙利文的统计,2016 年,非连锁家居装饰及家具商场约占整个家居装饰及家具零售市场 37.39%的市场份额,占家居装饰及家具商场 61.91%的市场份额。

3、在线零售

近年来,随着互联网及移动设备的日渐普及和渗入,在线零售已成为一种常用销售渠道。在线零售使顾客能在任何地方通过个人计算机或平板计算机搜寻并订购家居装饰及家具产品,家居装饰及家具产品已成为在线购物清单的主要类目之一。许多在线 B2C 平台以及线下零售商已开始为家居装饰及家具产品设立专门网站,典型的家居装饰及家具网站包括美乐乐及齐家装修网,天猫与京东也已扩张至家居装饰及家具领域。尽管如此,在线销售的产品仍以小型家居装饰品为主,价格较高的大型产品以及需要定制服务的产品依然主要通过线下渠道销售。根据弗若斯特沙利文的统计,2016 年,在线零售约占国内整个家居装饰及家具零售市场 7.21%的市场份额。

4、其他渠道

家居装饰及家具产品还有包括传统渠道(如家居装饰及家具销售一条街)以及超市、百货公司及品牌专卖店等其他传统销售渠道。这些多样的销售渠道为购买不同种类的家居装饰及家具产品提供了多种选择,根据弗若斯特沙利文的统计,2016 年,其他渠道约占国内整个家居装饰及家具零售市场 32.40%的市场份额。

参考观研天下发布《2018-2024年中国定制家具行业市场需求现状分析与投资前景规划预测报告》

传统的建材和家具市场及分散的建材和家居交易在早期传统的消费习惯下形成,而随着城镇化的发展、消费者对专业的一站式商场购物服务的青睐以及未来产业集中度的提升,传统家具及建材市场销售份额将大幅减少。

二、家居装饰及家具行业经营模式

家居装饰及家具商场以三种经营模式经营:自营、委托管理及自有品牌销售。

1)自营是指家居商场经营商通过自建、企业并购或者租赁的方式获得商业物业或其使用权。家居商场经营商通常为商户提供统一的促销、市场营销和售后服务。有些情况下,家居商场经营商也为商户提供员工培训和物业管理。作为报酬,家居商场经营商会向商户收取租金和佣金。

2)委托管理是指家居商场经营商与委管合作方签订合同,向委管合作方提供店址选定、商场设计、商场建造和整修、商场管理等服务。家居商场经营商向委管合作方收取管理费和咨询费。

3)自有品牌销售是指家居销售商自己通过购买或租赁既拥有物业,又拥有产品。家居销售商制造或采购家居产品,然后在自己的经销店内销售。同时,这些家居销售商需要自己管理和经营商场。自有品牌家居销售商获取的是销售利润。

随着家居装饰及家具市场的迅速发展,越来越多的商场采用委管模式经营,根据弗若斯特沙利文的数据,委管商场占据了 2016 年家居装饰及家具零售市场销售额的 大份额。

三、家居装饰及家具行业的区域性、周期性或季节性

区域性方面,由于我国区域经济发展水平存在差异,家居装饰及家具行业也表现出明显的区域性特征,一线城市由于经济发展较快、人均收入较高,聚集了大批的家居装饰及家具企业,竞争激烈,其中北京、上海、深圳、广州等城市 为密集。此外,随着经济的发展以及城镇化战略的实施,二、三线城市的整体经济实力和居民消费水平也将进一步提升,尤其是三线城市,将成为家居装饰及家具企业的新增长点。红星美凯龙凭借着自营与委管的经营模式,在确保一线城市优势地位的同时,积极拓展二、三线城市市场,突破了家居装饰及家具行业的区域性特征,在全国范围内形成领先的市场地位。

周期性方面,家居装饰及家具行业受包括宏观经济环境、消费者预期等多重因素影响,以及家庭定期的二次装饰装修成为家居装饰及家具行业的主要消费驱动力的原因,近年来,在房地产市场稳步发展的环境下,我国家居装饰及家具市场销售保持了较高的增长率,家居装饰及家具行业也持续增长,周期性特征并不明显。

季节性方面,受冬季跨越春节假期以及气候寒冷等因素的影响,家庭选择冬季装修较少,因此家居装饰及家具行业在春节前后为淡季。红星美凯龙是家居装饰及家具商场的经营者和管理者,通过向商户提供场地和物业管理服务而收取租金和管理费,收入稳定,因此不存在明显的季节性特征,行业的季节性对公司收入影响不大。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。