在利润驱动下,近年来我国电吹风机行业进入者不断增多,市场竞争变得愈发激烈。目前我国电吹风产品市场上分为品牌厂家和代工厂,主要代表品牌有戴森、松下、飞科、飞利浦、康夫、米家、小米、追觅、雷瓦、奔腾、超人、美的、博朗、莱克等。

| 品牌名称 |

所属公司 |

| CONFU康夫 |

广东华能达电器有限公司 |

| 飞利浦PHILIPS |

飞利浦(中国)投资有限公司 |

| FLYCO飞科 |

上海飞科电器股份有限公司 |

| Panasonic松下 |

松下电器(中国)有限公司 |

| POVOS奔腾 |

上海奔腾企业(集团)有限公司 |

| BRAUN博朗 |

邑隆贸易(上海)有限公司 |

| Dyson戴森 |

戴森贸易(上海)有限公司 |

| SID超人 |

超人集团有限公司 |

| Riwa雷瓦 |

上海雷瓦电器有限公司 |

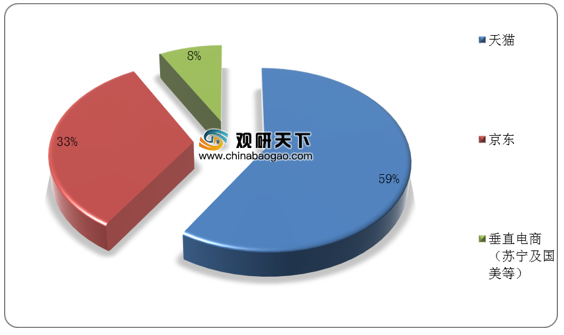

从线上市场来看,在销售平台方面,目前我国电吹风机线上市场主流销售平台有天猫、京东、苏宁以及国美等,其中“天猫”占据半壁江山,为我国电吹风机最大的线上销售平台,其零售额占比高达59%;其次为京东,占比为33%。

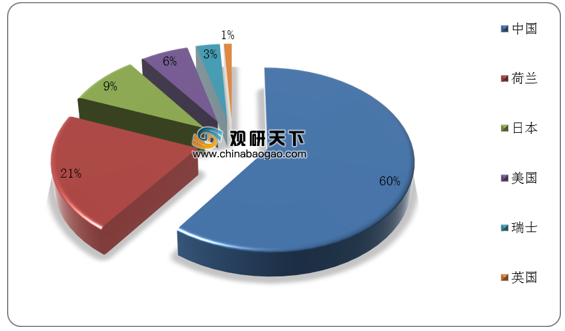

在品牌竞争格局方面,数据显示,飞利浦、康夫、松下、飞科与奔腾五大品牌占比合计45%,其中飞利浦稳居首位,占比高达21%。

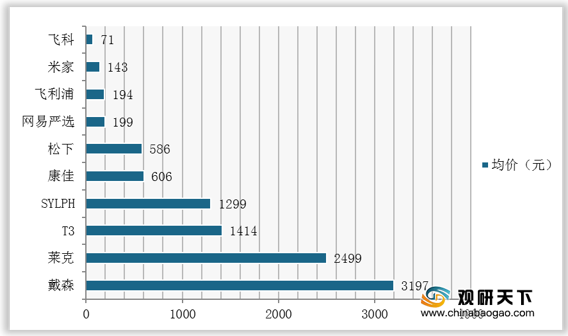

从产品结构来看,在品牌售价方面,数据显示,目前我国电吹风机线上市场主流品牌产品均价差距较大,呈两极分化态势,售价最高的品牌为戴森,达3197元,售价最低的品牌为飞科,为71元。

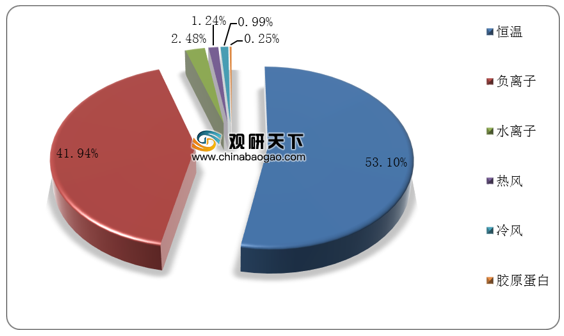

在产品类型方面,数据显示,随着消费升级,我国电吹风产品不再仅作为功能性小家电,更是彰显年轻消费者个性的载体,多样化需求促使我国电吹风机产品不断升级迭代。数据显示,恒温、负离子等功能已成为我国电吹风机的基础配置,两大功能产品占比合计超过95%,其中恒温功能产品占比达53.1%,负离子功能产品占比达41.94%。

更多深度内容,请查阅观研报告网:

《2021年中国电吹风机行业分析报告-产业规模与发展动向研究》

《2020年我国电吹风机行业分析报告-行业供需现状与发展前景研究》

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

Email:sales@chinabaogao.com

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。