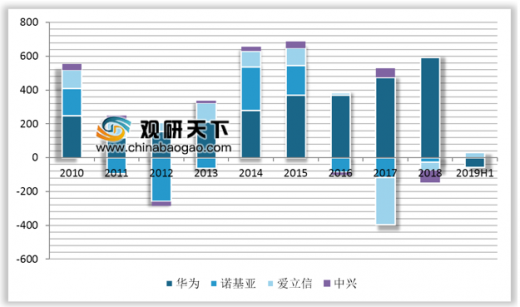

华为:始终处于明显上升的趋势。从 2010 年到 2018 年,华为收入的复合增长率达到 18.5%,远超其余三家设备商,在 4G 周期内,营收从 2013 年的 2390.3 亿人民币增长到 2018 年的 7212.0 亿人民币,这与华为长期坚持大力研发是分不开的。华为的净利润在十年间持续增长,增速保持平稳,在 4G 周期内,从 2013 年的 210.0 亿人民币增长到 2018 年的 593.5 亿人民币,年复合增长率为 23.1%。

诺基亚:曾经的霸主地位逐步被取代。作为 3G 时代手机界的霸主,在 2010-2012 年间的营收排名第一,2012 年到 2013 年,诺基亚收购合作伙伴西门子,带来了极大的收入增长,为诺基亚日后转型网络硬件和软件提供商奠定基础。同时着手开发塞班系统,与微软合作推出手机 windows 系统,但这一系列的研发并不成功,以及在与苹果系统和安卓系统的较量中败下阵来,诺基亚随后几年收入和增速都大跳水。诺基亚的净利润及增速十年间波动较大,除了前期的研发不成功带来的波动,2015 年到 2016 年诺基亚收购阿尔卡特朗讯,又带来了一定程度上的增长。

爱立信:发展一直较为稳健。作为老牌设备商,爱立信近十年来发展较为平稳,营收和增速波动不大,收入一直维持在 1800-2000 亿之间。爱立信 2017 年净利润严重下滑,同比下降了 2231.6%,很大程度上是因为在中国内地市场的 LTE 设备销售低迷。

中兴通讯:波折中持续向上。2018 年的营收和增速都大幅下降,营收为 855.1 亿人民币,同比下降 21.4%,主要是因为 2018 年 6 月在美国事件中受到了 10 亿美元的罚款。中兴通讯前期净利润增速起伏也不大,2013 年到 2017 年的年复合增长率为 39.2%,但 2018 年主要受美国制裁事件的沉重打击,中兴通讯亏损 69.5亿人民币,净利润同比下降了 229.0%。

华为、爱立信和诺基亚披露了 2019 年上半年的业绩情况,显示行业高景气度。尽管面临着重重打压,华为上半年收入仍增长 30%,较 2019Q1 增长 39%出现放缓,但较 2018 年同期急剧增长,利润约为 349 亿元左右,虽然海外市场确实受到影响,但得益于种种未雨绸缪的措施,和在中国市场的出色表现,华为受到的损失依然可控;爱立信 2019H1 营收增速达到 12.6%,净利润达到 29.8 亿元,主要是 4G 和 5G 在北美和东北亚地区的强劲投资的拉动;在经历了一季度的疲软,诺基亚二季度的业绩大幅反弹,上半年收入同比增长 7.0%,彰显了不凡的实力。我们预计 2020 年全球众多国家开始进行 5G 建设,新的技术和投资周期开启,主设备商即将进入业绩高增长期。

参考观研天下发布《2019年中国电信行业分析报告-行业深度调研与发展战略评估》

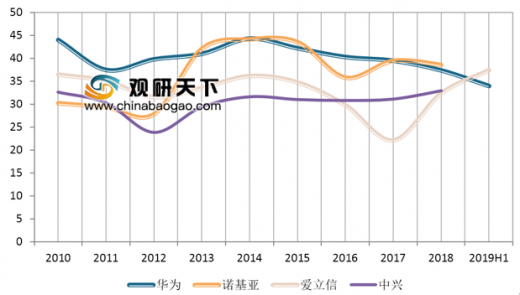

四大设备商毛利率跟随代际发展呈周期性变化,华为、爱立信和中兴通讯总体净利率变化不大。在 4G 牌照发放前后,主设备商的毛利率均处于一个波动周期的“波谷”,开始触底反弹,2013 年,华为的毛利率达到了 41.0%,诺基亚的毛利率达到 42.1%,爱立信的毛利率达到 33.6%,中兴通讯的毛利率达到 29.4%。诺基亚的净利率也呈周期性变化;除后期 2017 年爱立信的营收“寒冬”,让爱立信的净利率降至-17.4%,同比下降 18.3%,随后逐渐回暖; 2018 年中兴受美国制裁事件的影响,净利率降至-8.1%,同比下降 13.1%。2019H1,华为的净利率为 8.7%,爱立信的毛利率达到 37.5%,净利率为 4.1%,诺基亚的毛利率达到34.0%,净利率为-6.1%。

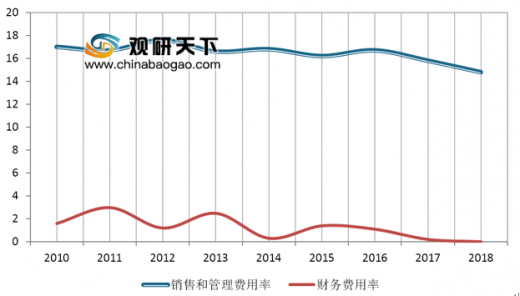

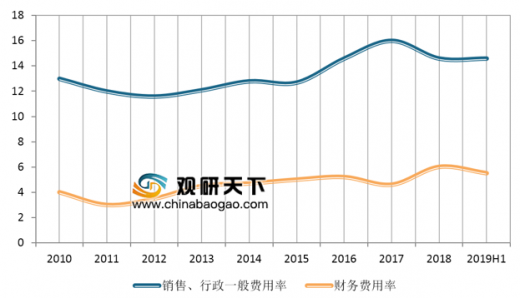

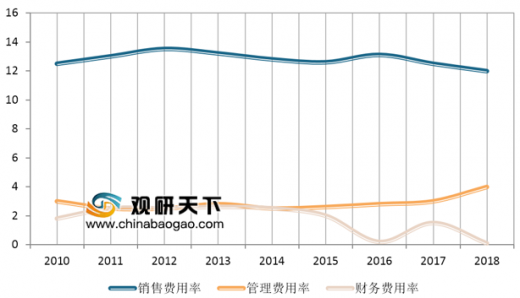

行业发展处于成熟阶段,四大设备商的三费率在近十年间起伏不大。受益于持续变革带来的运营效率提升,华为的销售管理费用率保持在 15%左右,财务费用率保持在 3%以内。

2014-2019 H1,诺基亚的销售、行政和一般费用率保持在 15%左右;爱立信的销售、行政和一般费用率保持在 11%~16.5%之间,财务费用率保持在 1.5%以下;中兴通讯销售费用率保持在 12%左右,管理费用率和财务费用率都较低,管理费用率保持在 3%左右,财务费用率保持在 3%以内,2018 年受到美国制裁的影响,公司进一步加强了费用管控。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。