一、券商财富管理基金投顾业务现状

2019年,我国获得基金投顾试点资格的机构共5家基金管理公司和3家第三方基金销售机构,2020年2月,新增3家银行和7家券商获取基金投顾试点资格,今年,最新一批的基金投顾试点资格中,新增20家券商和17家基金管理公司。截至目前,共有55家金融机构获得基金投顾试点资格,其中,包括27家券商、22家基金管理公司、3家银行和3家第三方基金销售机构。

| 时间 |

券商 |

基金公司 |

第三方机构 |

银行 |

| 2019年 |

- |

易方达基金、南方基金、嘉实基金、华夏基金、中欧基金 |

盈米基金、蚂蚁基金、腾安基金 |

- |

| 2020年 |

国泰君安、华泰证券、申万宏源、中信建投、银河证券、中金公司、国联证券 |

- |

- |

工商银行、招商银行、平安银行 |

| 2021年 |

兴业证券、招商证券、国信证券、东方证券、中信证券、安信证券、浙商证券、光大证券、平安证券、中银证券、山西证券、东兴证券、南京证券、中泰证券、华安证券、国金证券、东方财富、财通证券、华西证券、华宝证券 |

富国基金、建信基金、景顺长城基金、博时基金、招商基金、工银瑞信基金、汇添富基金、兴证全球基金、广发基金、交银施罗德基金、银华基金、华安基金、华泰柏瑞基金、民生加银基金、申万菱信基金、万家基金、国泰基金 |

- |

- |

当前基金投资顾问业务试点机构不断增加,业务制度体系正加速完善,基金投顾试点业务对于券商财富管理转型发挥较大作用。

二、券商财富管理公募基金业务现状

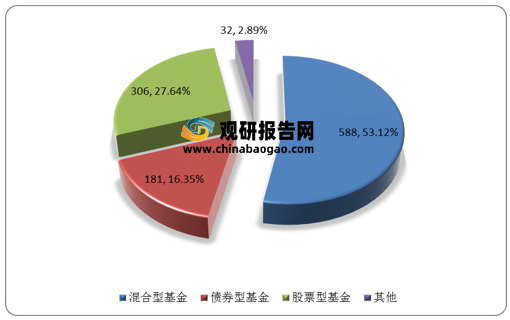

从公募基金细分类别来看,截至2021年8月18日,按照基金成立日计算,共累计发行1107只基金,发行份额达到2.0万亿份。其中,混合型基金发行份额最大,累计发行588只,共1.33万亿份,占总发行量的53.12%。其次是债券型基金,共计发行181只,累计发行份额3659亿份,占比16.35%。股票型基金共计发行306只,累计发行份额2688亿份,占比27.64%。

从基金公司发行份额来看,2021年上半年广发基金以1352.29亿份领跑,易方达基金以1220.39亿份紧随其后,另有7家基金公司发行份额超500亿份。

| 序号 |

基金公司名称 |

2020年总佣金 (亿元) |

最新管理规模 (亿元) |

全部基金数 (只) |

关联券商 |

| 1 |

易方达基金管理有限公司 |

5.23 |

15,388.85 |

420 |

广发证券 |

| 2 |

广发基金管理有限公司 |

5.46 |

10,609.42 |

465 |

广发证券 |

| 3 |

天弘基金管理有限公司 |

0.68 |

10,578.83 |

212 |

- |

| 4 |

南方基金管理股份有限公司 |

5.18 |

9,936.52 |

432 |

华泰证券 |

| 5 |

汇添富基金管理股份有限公司 |

7.50 |

9,656.63 |

332 |

东方证券 |

| 6 |

华夏基金管理有限公司 |

5.83 |

9,516.57 |

422 |

中信证券 |

| 7 |

博时基金管理有限公司 |

3.58 |

9,076.02 |

448 |

招商证券 |

| 8 |

嘉实基金管理有限公司 |

3.27 |

8,101.83 |

329 |

- |

| 9 |

富国基金管理有限公司 |

7.97 |

8,051.70 |

340 |

海通证券 |

| 10 |

工银瑞信基金管理有限公司 |

2.59 |

7,294.16 |

317 |

- |

三、券商财富管理资管业务

截至2021年一季度末,证券公司及其子公司私募资管业务规模为8.53万亿元,同比下降18.45%,存续产品数量18197只,同比上升4.74%。其中,单一资管业务资产规模为56808.53亿元,同比下降28.91%,产品数量11450只,同比下降3.80%。另一方面,以主动管理为主的集合资管业务资产规模为23022.89亿元,同比上升16.64%,产品数量5736只,同比上升26.71%。券商资管业务的规模在资管新规出台之后持续走低,但是近两年来,随着资管业务主动管理转型的不断推进,集合资管产品数量不断增加,资管收入也开始回升。

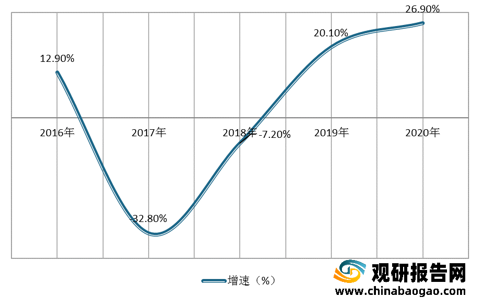

由于券商开展财富管理时间较晚,渠道端优势不如银行、保险和基金公司,其资产管理规模在2016年到达峰值之后持续下跌,2020年跌至6.94%。预计随着财富管理转型的逐渐加深、开展基金投顾和销售业务券商的数量持续增加,管理规模占比有望回升。

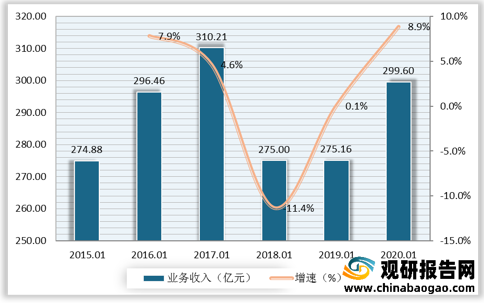

2021年上半年实现资产管理业务净收入144.68亿元,同比增长1.24%。自2018年发布《资管新规》后,券商资管业务收入急剧下跌。当前,券商主动管理转型进展顺利,2020年末资管业务收入已恢复正增长,资管业务收入随着转型的推进逐步企稳回升。

四、券商财富管理代销金融产品业务

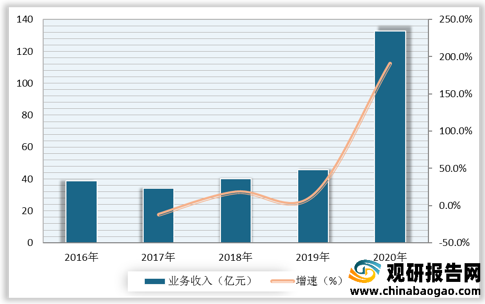

随着我国证券市场监管政策和市场机制逐步成熟、投资产品不断丰富的背景下,证券财富管理行业进入加速转型阶段。数据显示,截至2020年年底,全行业实现代销金融产品业务收入125.72万亿元,同比增长190.78%。代销金融产品业务增速较2019年上升177.54pct,业务收入实现接近两倍的增长。

截至2020年年底,全行业实现投资咨询业务净收入46.77亿元,同比增长24.68%。截至2021年上半年,全行业实现投资咨询业务净收入24.01亿元,同比增长20.65%。相较于代销金融产品业务收入在2020年激增190.78%,投资咨询业务收入的增速自2019年开始每年稳定增长约20%的水平。当前收入规模与代销金融产品业务尚存在较大差距。

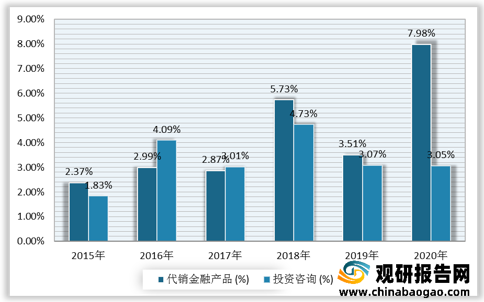

总体来看,代销金融业务和代理买卖证券业务在2020年之前在净利润中的占比水平相当,二者差距基本保持在1pct之内,而由于2020年代销金融产品业务规模快速增长,2020年其在净利润中的占比上升至7.98%,同比上涨了4.47pct,而与投资咨询业务占比的差距也拉开至4.93pct。而投资咨询业务占比为3.05%,与上一年基本持平,发展较为缓慢。

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

Email:sales@chinabaogao.com

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。