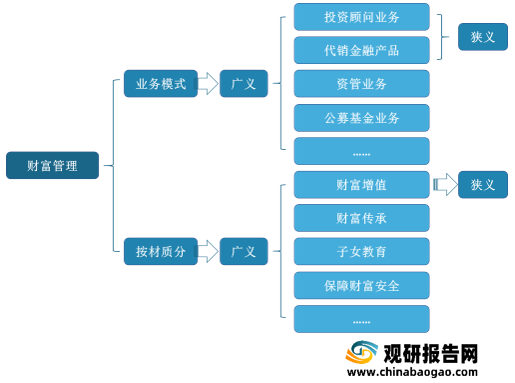

从客户需求角度出发,狭义的财富管理业务主要以资产升值为目标,也是当前大部分券商财富管理业务收入占比较大的部分。而广义的财富管理应以客户个人需求为中心对其财产进行配置,根据客户的需求,除资产升值以外,还应包括保障财富安全、财富传承、子女教育等。

一、优势分析

(1)券商拥有出众的资本市场投资能力

在资本市场,券商往往拥有丰富而出众的投资经验。无论是券商自身的自营业务、资产管理业务,还是旗下的股权投资业务、期货资管业务,都对投资能力有非常高的要求。

(2)券商具备较强的资产获取能力

券商凭借全牌照,业务范围广泛。同时券商旗下的资产管理公司、期货公司、基金公司、股权投资公司都是财富管理业务重要的产品供给端,券商具备较强的资产获取能力,不同业务线与财富管理业务之间相互补充,良性互动,可以实现不同业务线之间的资源整合。

(3)券商拥有庞大的研究团队

券商拥有庞大的研究团队,且其研究团队覆盖各个行业,从而可以为零售系统的高端客户提供相应的类机构的研究服务,实现定制化的财富管理服务,这恰是银行等其他机构所欠缺的。

(4)券商对财富管理体系已经进行初步构建

国内券商财富管理业务模式大体上经历了三个发展阶段。现阶段,券商对财富管理体系已经进行初步构建。

| 阶段 |

时间 |

具体情况 |

| 萌芽期 |

2000-2008年 |

这个阶段,券商的收入主要来源于通道业务,即佣金及保证金收入,这一商业模式的特点表现为,代理买卖证券收入严重受到市场行情的影响,业务的同质化现象非常明显。 |

| 雏形期 |

2009-2016年 |

这一时期伴随着佣金自由化进程的不断加剧,各家券商根据自身的特点与优势开辟了新的业务领域,主要包括产品代销、两融业务、资讯服务以及投资资讯服务。这一时期,可谓是各家券商寻找财富管理业务机会的转型时期,但是由于受到监管政策、间接融资体系、客户基础薄弱以及进入门槛等限制,导致券商的财富管理业务没有实质展开。从财务表现来看,仅有的财富管理业务仅限于产品代销业务,其实质仍然没有脱离传统的通道业务。 |

| 发展期 |

2017年至今 |

各家券商开始根据自身的资源禀赋、特点及优势重新思考零售业务的财富管理转型,在上一阶段的基础上,开始构建券商版的财富管理体系。 |

二、劣势分析

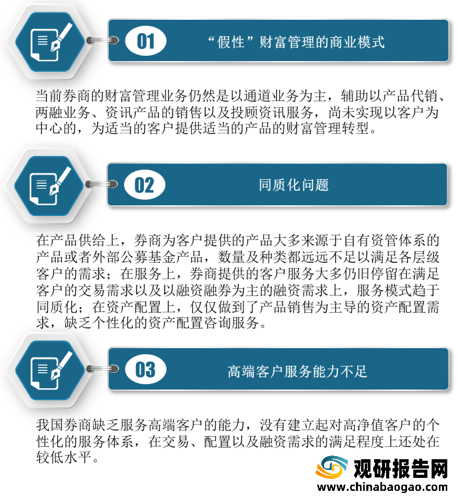

尽管券商目前已经对财富管理体系进行初步构建,但是仍然存在以下几个方面的问题:

从第三大点,券商财富管理服务能力来看,目前我国券商财富管理缺乏服务高端客户的能力,没有建立起对高净值客户的个性化的服务体系,在交易、配置以及融资需求的满足程度上还处在较低水平。

| 业务类别 |

大众客户满意度 |

富裕客户满意度 |

高净值客户满意度 |

| 交易类 |

股票经纪 (☆☆☆) |

股票经纪 (☆☆☆) |

股票经纪 (☆☆☆) |

| - |

期货及衍生品经纪 (☆☆☆) |

期货及衍生品经纪 (☆☆☆) |

|

| 配置类 |

公募基金 (☆☆☆) |

公募基金 (☆☆☆) |

综合财富管理方案 (☆) |

| 自有资管产品 (☆☆☆) |

资管、私募产品 (☆) |

资管定制类产品 (☆☆) |

|

| - |

资产证券化 (☆) |

私募股权投资 (☆☆) |

|

| - |

信托 (☆) |

境外资产配置 (☆☆) |

|

| - |

债券 (☆) |

债券 (☆) |

|

| - |

海外配置 (☆) |

资产证券化类产品 (☆) |

|

| 融资类 |

- |

融资融券 (☆☆☆) |

融资融券 (☆☆☆) |

| - |

股票质押融资 (☆☆) |

股票质押融资 (☆☆) |

|

| - |

- |

公司融资/投行协同业务 (☆) |

|

| 其他类 |

- |

- |

家族办公室 (☆) |

三、机遇分析

(1)我国财富总量快速扩张

2000-2020年,我国财富总量取得惊人的进步。数据显示,截至2020年末,中国财富总量为74.88万亿美元,成年人人均财富值为67,771美元,与本世纪之初相比,这20年间财富的增长量相当于美国自1925年以来近80年的财富增长。中国的家庭私人金融资产总量已达到23万亿欧元,占全球总量的12.1%,位居全球第二。且在2009-2019年期间,中国年均金融资产总额增长13.1%,是全球平均增长水平(6.4%)的两倍多。整体看来,中国财富总量在近20年迅速扩张。

随着不断扩张的财富总量,我国金融资产占比也不断提升。2020年,中国金融资产占总资产的44.2%,较2019年增加了33,890亿美元,同比增长10.2%。

| 地区/国家 |

财富总量 |

总财富变化 |

人均财富值 |

变化量 |

金融资产变化 |

非金融资产变化 |

|||

| 十亿美元 |

十亿美元 |

% |

美元 |

% |

十亿美元 |

% |

十亿美元 |

% |

|

| 非洲 |

4,946 |

36 |

0.7 |

7,371 |

-2.1 |

-24 |

1.0 |

26 |

0.9 |

| 亚太 |

75,277 |

4,694 |

6.7 |

60,790 |

5.0 |

2,974 |

6.4 |

2,549 |

6.4 |

| 中国 |

74,884 |

4,246 |

6.0 |

67,771 |

5.4 |

3,389 |

4.3 |

1,912 |

4.3 |

| 欧洲 |

103,213 |

9,179 |

9.8 |

174,836 |

9.8 |

6,648 |

6.6 |

3,969 |

6.6 |

| 印度 |

12,833 |

-594 |

-4.4 |

14,252 |

-6.1 |

119 |

-6.8 |

-782 |

-6.8 |

| 拉丁美洲 |

10,872 |

-1,215 |

-10.1 |

24,301 |

-11.4 |

-655 |

-10.5 |

-796 |

-10.5 |

| 北美洲 |

136,316 |

12,370 |

10.0 |

486,930 |

9.1 |

3145 |

7.7 |

3,145 |

7.7 |

| 全球 |

418,342 |

28,716 |

7.4 |

79,952 |

6.0 |

22486 |

9.7 |

10,023 |

4.8 |

(2)个人可投资资产规模与高净值人群数量快速增长

随着我国GDP首次突破百万亿人民币,居民个人可投资资产规模也在逐步提升。数据显示,2020年,我国个人持有的可投资资产总体规模达约241万亿元,同比提升26.84%。

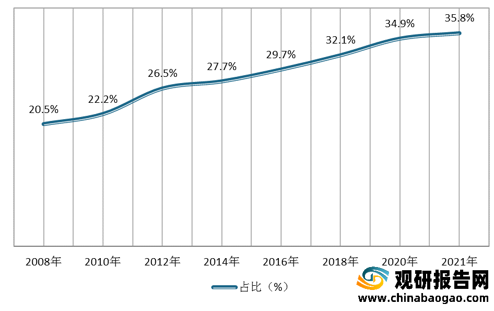

我国高净值人群数量也快速增长。当前,我国个人可投资产在100万美元以上的人数占全球这一指标人数的9.4%,位居全球第二。高净值人群可投资资产在总体个人可投资资产中的占比逐年上升。数据显示,2020年,中国可投资资产在1000万人民币以上的高净值人群数量达262万人,高净值人群人均持有可投资资产约3209万人民币,共持有可投资资产84万亿人民币,占我国个人可投资产总额的34.9%,预计这一比值在2021年将达到35.8%。

(3)个人财富配置需求逐渐多元化

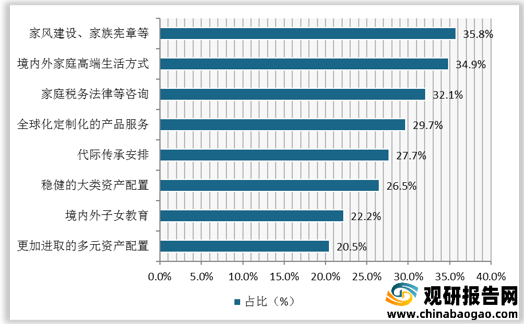

随着我国经济增速放缓,高净值人群的理财目标已不再局限于个人财富增长,而是保障财富安全、子女教育、财富传承等更加多元化的需求。数据显示,2021年,我国高净值人群财富目标中保障财富安全占比最大,为25%,其次是创造更多财富,占比18%。财富传承占比下降幅度最大,2021年占比11%,较2019年下降10pct。

(4)多项政策鼓励财富管理转型

自2019年以来,证监会及中证协发布多项利好财富管理相关业务发展的政策,促进券商财富管理转型。例如2019年5月,证监会在《关于做好公开募集证券投资基金投资顾问业务试点工作的通知》中明确开展基金投顾业务的要求资质,标志着公募基金投资顾问业务试点正式落地,5家基金公司及子公司首批获得资质。

2021年6月,上交所在《关于下调基金交易经手费和交易单元使用费收费标准的通知》中提出基金交易经手费收费标准由按成交金额的0.0045%双边收取,下调至按成交金额的0.004%双边收取,基金大宗交易经手费收费标准按调整后的标准费率同步下浮,下浮幅度维持不变,即按竞价交易经手费标准的50%向买卖双方收取。交易单元使用费收费标准由原每个交易单元每年5万元,下调至每个交易单元每年4.5万元。

| 日期 |

政策名称 |

制定部门 |

主要内容 |

| 2019/10/25 |

《关于做好公开募集证券投资基金投资顾问业务试点工作的通知》 |

证监会 |

明确开展基金投顾业务的要求资质,标志着公募基金投资顾问业务试点正式落地,5家基金公司及子公司首批获得资质 |

| 2020/2/29 |

- |

证监会 |

首批18家券商获批基金投顾业务试点资格 |

| 2019/12/31 |

《暂免收取ETF上市初费和基金做市商为提供流动性服务产生的交易单元流量费》 |

上交所 |

12月31日起,暂免收取ETF上市初费和基金做市商为提供流动性服务产生的交易单元流量费;自2020年1月1日起,暂免收取ETF上市年费。下调本所主板和科创板上市公司股票(含存托凭证)上市费收费标准。 |

| 2020/7/10 |

《关于修改<证券公司分类监管规定>的决定》 |

证监会 |

引导券商将财富管理作为重要发展方向,明确对投资咨询业务收入或者代销金融产品业务收入位于行业前10和20名,分别加1分和0.5分,二者按孰高记分 |

| 2021/4/2 |

《关于开展证券公司账户管理功能优化试点评估的通知》 |

中证协 |

从建立综合客户账户、支持同名划转、分类账户管理三个方面优化现有账户管理模式 |

| 2021/5/25 |

《关于加快推进上海全球资产管理中心建设的若干意见》 |

上海市政府 |

提出一系列利好支持资管机构及相关金融机构发展的政策优惠。明确支持基金公司上市。 |

| 2021/6/30 |

《关于下调基金交易经手费和交易单元使用费收费标准的通知》 |

上交所 |

基金交易经手费收费标准由按成交金额的0.0045%双边收取,下调至按成交金额的0.004%双边收取,基金大宗交易经手费收费标准按调整后的标准费率同步下浮,下浮幅度维持不变,即按竞价交易经手费标准的50%向买卖双方收取。交易单元使用费收费标准由原每个交易单元每年5万元,下调至每个交易单元每年4.5万元。 |

| 2021/6/30 |

《关于下调基金交易经手费收费标准的通知》 |

深交所 |

基金交易经手费收费标准由按成交金额的0.00487%双边收取下调至按成交金额的0.004%双边收取,基金大宗交易经手费收费标准按调整后标准费率的50%双边收取。 |

| 2021/7/9 |

- |

证监会 |

第二批25家券商获批基金投顾业务试点资格 |

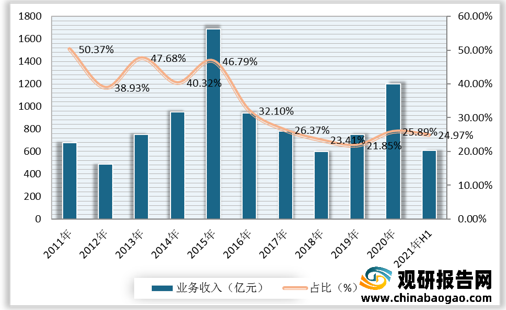

(5)券商财富管理佣金率持续下降

2013年3月25日,中国结算公司发布了《证券账户非现场开户实施暂行办法》,开启了券商网上开户的新模式,由于网上开户的传播范围较广而运营成本又远低于线下扩张,规模效应带来的边际成本大幅下降,推动了佣金率的进一步下滑。数据显示,2021年上半年,我国券商行业佣金率已下降0.25‰。佣金率的不断下滑导致证券公司经纪业务的利润空间不断受到压缩,代理买卖证券业务收入在总营业收入中的占比持续下降。

四、威胁分析

(1)相比之下,银行产品丰富度更高

与银行相比,券商产品的丰富度不足,且权益类产品占比较高,同质化现象严重。同时,产品引入方面缺乏相关的统筹机制。

(2)相比之下,银行渠道销售能力更强

银行能够提供较齐全的多元产品和服务,且产品风险有明显的层次感。与银行相比,券商渠道渠道销售能力不足。因此,客户对银行的信任度更高。加之市场波动以及投资品种的复杂化,高净值人群对私人银行等机构的信任度也更强。数据显示,2017年,50%左右的高净值人群更倾向于依赖银行进行财富管理。

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

Email:sales@chinabaogao.com

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。