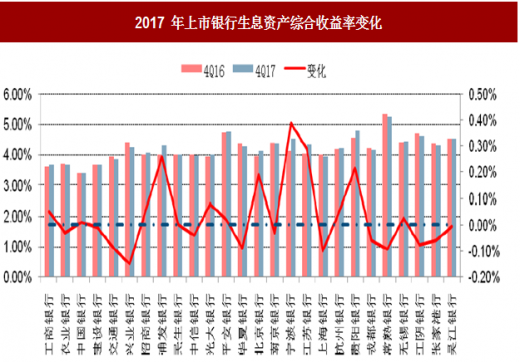

首先,我们来回顾下 2017 年上市银行生息资产收益率的变化情况。从总体上来看,2017 年上市银行综合收益率有所分化,升多降少,以大行和农商行为首的上市银行综合收益率有小幅下降。

从结构上来看,受上年监管影响银行的同业资产收益率与同业成本率一样有比较明显的上升,平均上升 45 个 BP,这是提高 2017 年综合收益率的主要力量。但是,占比最高的贷款收益率反而下降了 18 个 BP,这点与上年央行公布的“金融机构人民币贷款加权平均利率”上行不符,后面我们会对此做详细说明。此外,在债券投资收益率上,虽然 2017 年债市持续走弱,但各家银行平均收益率仍然提高了 12 个 BP,只有大行和股份行有1-4 个 BP 的下降,这与各家银行债券配置结构和投研实力有很大的相关性。

综合以上来看,2017 年生息资产占 55%左右的贷款收益率有小幅下降,占比在 10%左右的同业资产收益率反而有明显的上升,而占比在 30%左右的债券投资收益率变化不一,最终导致了 2017 年银行综合资产收益率相对分化。

回到 2018 年,我们认为综合资产收益率会上升的确定性要更强,不仅是相对 2017 年来说,也是相对于综合负债端来看。核心原因是占比最高的贷款收益率与债券投资收益率上升的概率很大,而同业资产收益率虽可能下降,但影响很小。

1、2018 年上市银行贷款收益率的判断

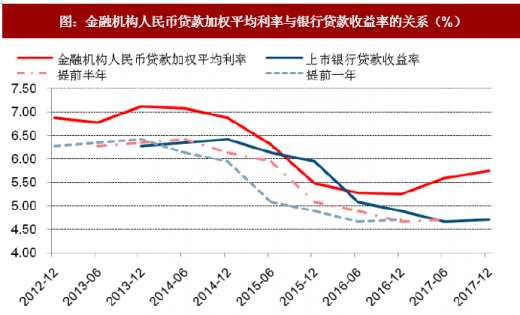

央行每个季度均会公布《中国货币政策执行报告》,并会在其中公布各期金融机构人民币贷款的加权平均利率水平及变化,这为我们判断上市银行在当期的贷款收益率提供了依据。但也需要注意的是,由于央行公布的金融机构人民币贷款加权平均利率指的是当期新发放贷款的定价利率,而上市银行财务报表中的贷款收益率指的是当期贷款利息收入除日均贷款余额,从而主要是“存量”贷款的收益率,因此,两者之间存在期限上的“错配”。

下图中,我们将老 16 家上市银行平均贷款收益率曲线分别往前平移半年、一年来观察与“金融机构人民币贷款加权平均利率”的关系。可以比较明显的看到,平移之后的银行贷款收益率走势与“金融机构人民币贷款加权平均利率”几乎一致。相关系数表明,T 期“上市银行贷款平均收益率”与 T 期“金融机构人民币贷款加权平均利率”的相关系数仅 80.53%,但与 T-1 期的“金融机构人民币贷款加权平均利率”的相关系数达 94.93%,与 T-0.5(半年)期的“金融机构人民币贷款加权平均利率”更是达 97.05%。因此,我们认为新发放贷款的收益需要滞后半年到一年的时候才会体现在银行实际利息收入中。

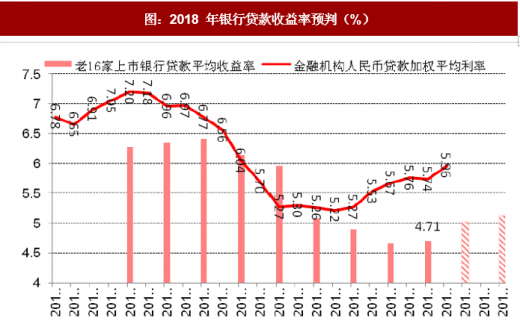

基于以上规律,我们来推断 2018 年银行贷款收益率的情况。《中国货币政策执行报告》数据表明,2017 年全年金融机构人民币贷款加权平均利率较 2016 年总体上升 41 个 BP,该变化将导致 2018 年全年上市银行贷款收益率平均上升 41 个 BP 至 5.12%。类似地方法,我们也可以推断出 2018 年上半年银行贷款收益率就可能上升 32 个 BP,速度快于下半年,这也符合去年上半年金融机构发放贷款利率上升幅度高于下半年的特征。

我们认为上市银行贷款收益率回升也是可持续的。其一,货币政策执行报告显示,2018 年一季度金融机构加权贷款利率为 5.96%,较 2017 年四季度上升 22 个 BP;其二,在表外监管趋严的背景下,金融资源回归表内,实体经济对银行表内信贷的依赖和需求均会继续增强,从而提高银行的议价能力;其三,银行贷款重定价能力要慢与存款,因此 2017 年同业负债压力、2018 年存款竞争压力均会向 2018 年及以后的贷款中逐步传导。

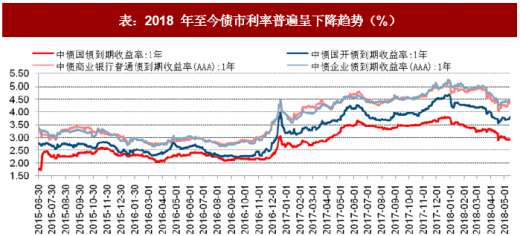

2、债券投资收益率的判断

2018 年初至今,在普惠金融定向降准、春节期间临时流动性动用安排以及降准 100BP 置换 MLF 等极大利好刺激下,市场流动性较 2017 年更为充裕,从而带来债券市场主要品种的到期收益率下降,价格上升。下半年。

我们认为市场流动性改善将会持续,包括我们之前分析的继续降准的概率较大,从而上市银行在债券投资上的收益率将好于 2017 年。

3、对 2018 年银行综合收益率的综合判断

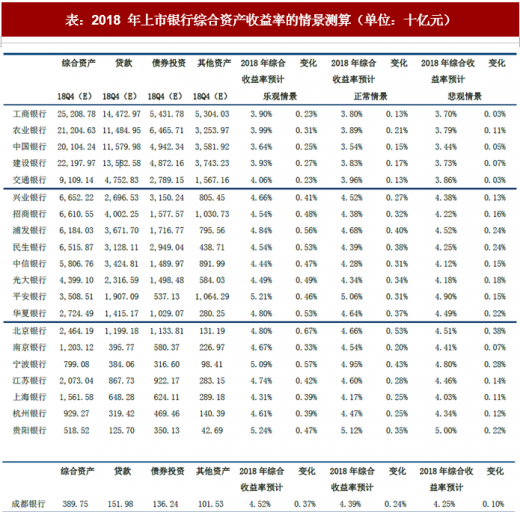

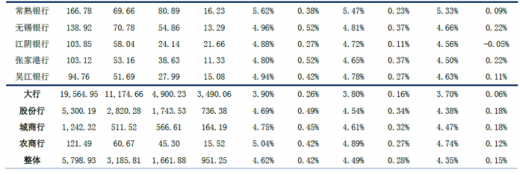

对 2018 年银行生息资产综合收益率的判断要比其付息负债成本率的判断更容易。贷款收益率与债券投资收益率上升的概率很大,而这两部分合计占生息资产规模 80%-90%;其他生息资产(如同业资产、央行存款等)有下降的可能性,但占比很小。因此总体上银行 2018 年综合收益率向上的确定性比较强,仅需要关注的是上升的幅度。因此我们做如下情景假设分析:

假设一:2018 年生息资产总规模、贷款规模、债券投资规模以及其他资产规模(均为日均数)增速与 2017 年保持一致。

假设二:2018 年,在乐观情景下大行与其他银行贷款收益率分别上升 30、60 个 BP(主要考虑到大行与中小银行客户对象差异带来的议价能力的不同),债券投资收益率均上升 30 个 BP,其他资产收益率保持不变;在正常情形下,大行与其他银行贷款收益率分别上升 20、40 个 BP,债券投资收益率上升 20 个 BP,其他资产收益率下降 10 个 BP;在悲观情景下,大行与其他银行贷款收益率分别上升 10、20 个 BP,债券投资收益率上升10 个 BP,其他资产收益率下降 20 个 BP。

基于以上假设,我们得到结论:在乐观情景下,上市银行综合收益率会上升 42 个 BP(算术平均);在正常情景下,综合收益率会上升 28 个 BP;而悲观情景下综合收益率会上升 15 个 BP。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。