1、台湾消费贷发展原因及历史

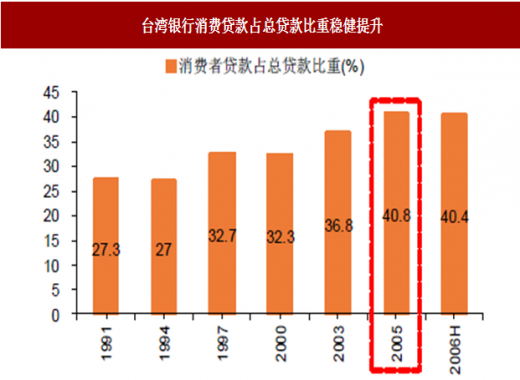

台湾和韩国消费贷市场发展历程较为相近,但发展背景并不全然相似。台湾地区信用卡与现金卡(双卡)自上世纪90年代开始盛行,消费金融市场之所以获得银行的青睐,主要的原因包括:

(1)企业信贷需求不足:上世纪90年代以来,台湾企业大量向大陆转移,叠加亚洲金融危机,银行的传统对公业务需求低迷;

(2)个人消费需求提高:同时,随着经济的不断发展,台湾中产阶级逐渐壮大,成为社会主体。不断提高的收入促进了消费升级,居民的消费需求旺盛;

(3)传统业务利差收窄:在利率市场化背景下,银行传统业务的利差不断收窄,银行将个人消费金融业务视为新的利润增长点;

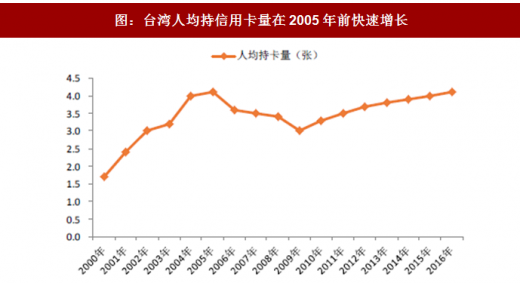

从人均持卡量的角度,我们就可窥见台湾和韩国的卡贷市场的发展速度。由于信用卡业务同质化的特点,台湾的金融机构竞争激烈,许多银行以各种优惠方式推销,鼓励透支消费。据统计,台湾的人均持卡数(信用卡流通卡数/劳动人口)在2005年达到了4.4张。

参考观研天下发布《2018年中国小额贷款行业分析报告-市场运营态势与投资前景预测》

2、 经济发展受阻,GDP增速放缓

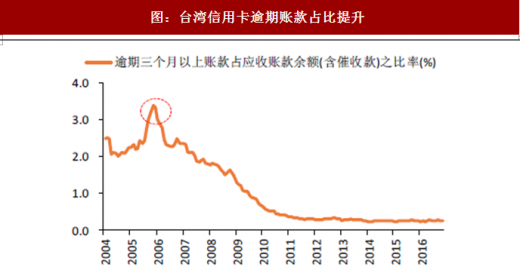

杠杆率的不断攀升,说明了存在的风险隐患增长,然而引爆台湾消费贷款市场危机的重要原因,是危机之前当地经济发展受阻。居民对借贷消费偏好上升的同时,收入无法得到保证,还款能力衰退,因此信用卡拖欠率不断上升,消费金融业务的发展也陷入了困境。

台政局轮替带来经济冲击。台湾的经济增速在1991年~2000年期间,基本维持在6%以上的水平。然而在2001年,台湾的经济形式急转直下,GDP同比增速为-1.26%。经济负增长的背后,主要是政治因素的影响。2001年陈水扁政府上台,岛内政党轮替带来了不确定性,影响了市民的信心和经济的稳定性。2001年,台湾的失业率飙升至4.57%,此前失业率都保持在3%以下,尽管2001年之后失业率有所回落,但基本在4%以上。政局的动荡,经济的不稳定,都为之后卡债危机的爆发埋下了伏笔。

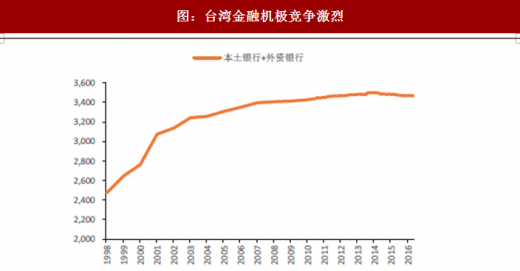

此外,台湾的信用卡市场竞争激烈。1989年开始,信用卡市场向外资银行开放,以花旗银行、汇丰银行、美国运通为代表的信用卡巨头迅速占领了台湾信用卡市场。但是在90年代中后期,以中国信托银行、台新银行等台湾本土银行开始在信用卡业务上发力,成功夺回了信用卡市场的龙头地位。

根据数据显示,台湾本土银行+外资银行总数从1998年的2476家迅速发展至2005年的3307家,发展速度在危机爆发之后有所放缓。截至2005年,在全台50家信用卡发卡机构中前五大发卡银行的市场占有率(消费未偿还余额)合计仅为45%,最大的发卡机构中国信托商业银行的市场占有率为15%。在饱和的信用卡市场中,发卡机构尤其是众多小银行的生存空间狭小。

在激烈的竞争市场中,为了扩大市场占有率,银行开始放宽了信贷审核标准。根据文献资料,当时岛内有的银行打出广告称“只要会呼吸就能办卡”,将消费贷款的客户放款至无经济收入的学生,甚至连75岁的高龄妇女都可以办理信用卡;同时通过放松信用审核过程,减低价格(最低付款比放低至2-3%)来吸引客户办卡。这些举措都不利于银行对资产质量的把控,为卡债风暴埋下了伏笔。

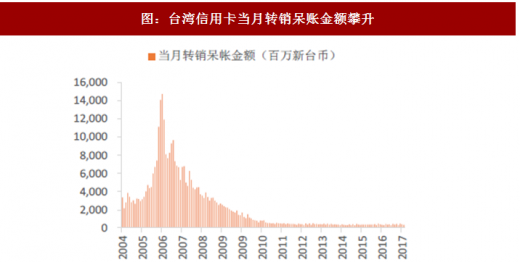

从台湾的信用卡逾期3个月以上账款占比来看,2005年年底,逾期率攀升至顶峰(约为3.3%),当月转销呆账金额也从2005年年初开始迅速上升,截至2005年6月,当月转销呆账额同比增长24%。

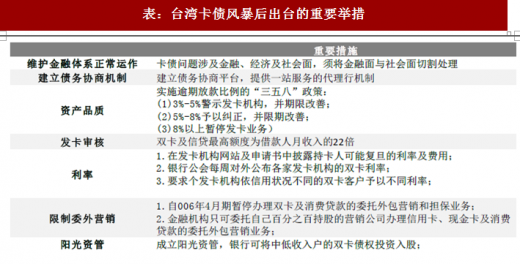

在卡债危机爆发之后,台金管和银行公会提出了以下重要措施,以期降低卡债危机带来的负面影响,恢复正常的金融信贷秩序。

回溯韩台卡债危机爆发的原因,主要可以归结为银行等金融机构信用卡业务的过度开展和监管机构的缺位。在监管宽松环境下,发卡机构以逐利为先,激烈的市场竞争驱使发卡机构仅仅关注发卡量、信贷规模等指标,忽略了对于客户质量的关注和风险把控。居民的信用卡贷款杠杆率不断攀升,隐含的风险逐渐累积。当经济景气度逆转,持卡消费者的账款拖欠率不断攀升,最终导致信用泡沫破裂,发卡机构蒙受了损失。就我国情况而言,在消费贷市场竞争加剧背景下,我们认为参与机构不应一味关注客户流量,而是要明确服务的目标群体,提供与目标客户特点相匹配的服务,以质取胜。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。