( 一) 万能险的疯狂增长及其原因分析

参考观研天下发布《2018年中国保险行业分析报告-市场深度调研与发展前景研究》

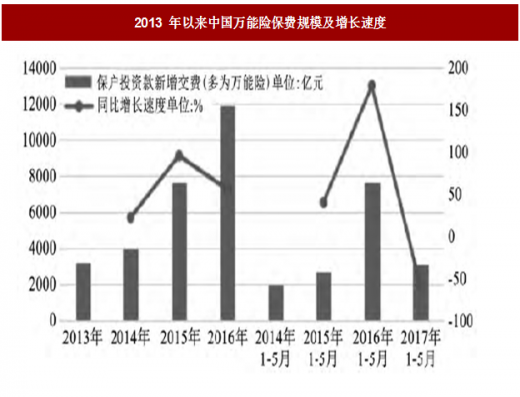

根据保监会的数据,我们可以较为清晰地观察到我国万能险近几年疯狂增长的具体情况。2014 年,保户投资款新增交费( 多为万能险) 为3917 亿元,同比增长21.9%; 2015 年,保户投资款新增交费( 多为万能险) 为7647 亿元,同比增长95. 2%; 2016 年,保户投资款新增交费达到11860 亿元,同比增长55. 1%;2016 年1 - 5 月,保户投资款新增交费为7596 亿元,同比增长178.2%; 2017 年1-5月,保户投资款新增交费为3084 亿元,同比大幅下降59.4%。 图:2013 年以来中国万能险保费规模及增长速度

我们认为,导致我国万能险短期内疯狂增长主要有以下三个因素: 首先,在经济发展新常态下,我国一年期存款利率并不高,相比于银行理财产品,具有保底收益的万能险产品显然更能满足消费者追求利益最大化的需要; 其次,2014 年保监会对高现金价值产品进行了定义,保单存续期间少于3 年,对销售该产品的保险公司的偿付能力充足率仅要求高于150%。该产品的万能账户现金价值在保费进入后的第二年就已高于已交保费,保单持有人即使在投保后前几年退保也可获得收益,相当于降低了投保人的退保成本,增强了产品吸引力,促使保险公司大力发展3 年期以下的高现价万能险; 再次,2015 年保监会规定万能险的最低保证利率由保险公司决定,不再受2.5%的限制。同时,万能险初始费用和退保费用降低,提高了万能险的收益率,保护了消费者的利益。这些因素相互交织,最终引发2013 年以来万能险疯狂增长现象。直到2016 年下半年,保监会针对该现象加大了对万能险的监管,万能险规模的疯狂膨胀才有所收敛。

( 二) 实证分析———以前海人寿为例

前海人寿保险股份有限公司,简称前海人寿,其主营业务产品是高现金价值保险( 主要是万能险) 。同其他中小型保险公司一样,前海人寿通过销售万能险扩大保费规模,抢占市场份额。2012 年成立的前海人寿,2013 年总保费收入为125 亿,万能险保费收入达121.4 亿,占比达96.86%; 2014 年总保费收入达348 亿,万能险保费收入达313 亿,占比达90%。成立仅三年,前海人寿2015 年的万能险保费收入已经高达605.5亿元,占其总保费收入的份额达到了77.7%,可见前海人寿的保险资金主要由万能险保费构成,投资运作的资金也主要来源于万能险。前海人寿配置股票的种类和份额持续增加,持有南玻A、中炬高新、峨眉山A、万科等多家上市公司的股票,截至2016 年12 月,前海人寿共计持有41 只股票。并且,前海人寿先后举牌了万科A、明星电力、合肥百货、南宁百货、中炬高新、南玻A、韶能股份等多家上市公司。

前海人寿之所以频频举牌上市公司,究其原因,与其主营业务产品高现价万能险密切相关。高现价万能险产品的存续期不足3 年,公司负债久期较短,而传统的保险资金投资渠道适用于配置股票,投资收益远远低于销售万能险产品的保费成本,因此前海人寿只有通过举牌发展前景好、盈利高的上市公司来提高投资回报。但是,如此频繁的举牌也使前海人寿经营上承担着风险。首先,为实现向消费者承诺的投资收益率,公司不得不将短期的万能险保费投资于收益高、信用好的优质债券,即产生了所谓的“短钱长配”的流动性风险。其次,前海人寿需承担监管缺位的风险。由于当时针对保险产品投资范围的监管制度及监管细则尚不明确,同时混业经营的万能险在银证保三大行业中的监管安排尚不成熟。所以,在保险资金利用万能险举牌上市公司愈演愈烈的同时,相关监管部门加强了对其的监管,而且未来的监管政策尚难预料。

终于这场愈演愈烈的险资举牌落下了帷幕。2017 年2 月,保监会对前海人寿违规运用保险资金作出了处罚,采取了暂停前海人寿开展新业务、申报新产品以及股票投资等一系列监管措施,这对其他保险公司来说也是一个深刻的教训。之后,保监会又出台了多项规定,对激进的险资举牌行为予以遏制,险资举牌得到了规范。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。