参考观研天下发布《2018年中国担保行业分析报告-市场深度分析与发展趋势预测》

近来年,在整体经济下行的大背景下,担保行业增速放缓,代偿上升,担保公司风控能力和担保实力面临挑战。但与此同时,担保行业资本实力和业务规模均保持增长,业务创新又为行业发展带来了广阔的市场空间。随着监管力度不断加强,政策机制不断优化,笔者认为我国担保行业未来发展空间较大,近期行业展望稳定。一、政策趋势分析

(一)监管体系

2010 年,我国确立了由七部委监管部际联席会议(以下称联席会议)作为融资性担保机构的监管机构,并实行省(区、市)人民政府属地管理的担保监管体系。在新的监管体系下,各属地监管机构加强了行业整顿力度,先后完成了融资性担保机构的整顿、审核与发证工作,加强了行业整治。为了落实国务院办公厅《关于进一步明确融资性担保业务监管职责的通知》和银监会等七部委《融资性担保公司管理暂行办法》(以下简称《暂行办法》)中关于建立行业自律组织的要求,2013 年9 月,中国融资担保业协会成立。协会首先起草了《融资性担保公司信息披露指引》征求意见稿,希望改善行业透明度,加强外部监督机制,规范行业健康发展。

然而,作为行业监管的重要制度依据,现行《暂行办法》仍存在操作性不强的问题,在担保业务品种、风险责任认定、投资范围和准备金计提方面亟待细化。联席会议于2012 年就启动了对《暂行办法》的修订工作,但修订稿至今尚未出台。担保行业监管尺度一致性、监管有效性有待进一步明确。

近两年,在整体经济下行的大背景下,担保公司经营不规范导致担保链风险持续暴露。2014 年7 月,联席会议下发《关于融资性担保机构违规关联担保有关风险的提示函》称,部分地区风险事件中存在大量的关联担保、“自担自用”问题,担保公司的实际控制人及其关联方通过设立理财公司、P2P 平台进行关联担保融资,并将所募资金转而用于关联交易或民间借贷,因资金链断裂导致到期债务无法偿还。就此,联席会议要求各属地监管机构对辖区内融资性担保机构进行全面排查,重点关注融资性担保公司的实际控制人、股东、员工及关联方设立或控制财富管理公司、投资公司及P2P 平台等理财关联公司的情况,对可能出现较大风险的融资性担保机构做好应急处置预案。

(二)补贴政策

2014 年4 月,《中小企业发展专项资金管理暂行办法》( 财企〔2014 〕38号,以下称38 号文)发布,增设代偿补偿机制,对省级再担保机构和中西部地区省级担保机构实行政策倾斜,体现了中央政府依托省级担保机构支持担保体系建设,扶持中小企业发展的意图。不过,单个担保机构或再担保机构当年获得专项资金的最高资助额度维持不变,分别为2000 万元和3000 万元。此外,38 号文补贴的对象有较大变化,仅针对经省级以上财政部门通过竞争性方式选定为从事政府采购信用担保业务的担保机构,国有背景的担保机构将是主要受益者。除中央财政外,各级省市政府也建立了类似的补贴和基金,鼓励担保公司支持中小企业发展。尽管补贴政策不断完善,但由于补贴总额有限,相对中小企业的高风险特性,担保公司的风险预计仍难以得到全覆盖。

(三)对小微企业和“三农”融资的支持

一直以来, 担保机构在支持小微企业和“三农”融资方面发挥着重要作用。2013 年以来,在国务院办公厅下发的关于加大小微企业和“三农”金融支持力度的相关政策中,明确要求加强担保行业监管,鼓励政府出资成立或参股担保机构,引导担保机构健康发展,为小微企业和“三农”提供增信作用。

为贯彻落实国务院相关政策精神,联席会议于2014 年7 月发布了《关于促进融资性担保机构服务小微企业和“三农”发展的指导意见》(融资担保发〔2014 〕1 号),分别从规范经营、再担保体系建设、银担合作、环境建设等方面提出了具体意见。

笔者认为,上述政策的落实执行有待观察。就间接融资性担保业务而言,要提高银行和担保公司合作的意愿和深度,首先需要完善担保行业监管,规范担保公司经营,提升行业信誉度和担保实力,其次是建立和完善担保体系和风险分担机制。

二、总体业务规模及核心业务

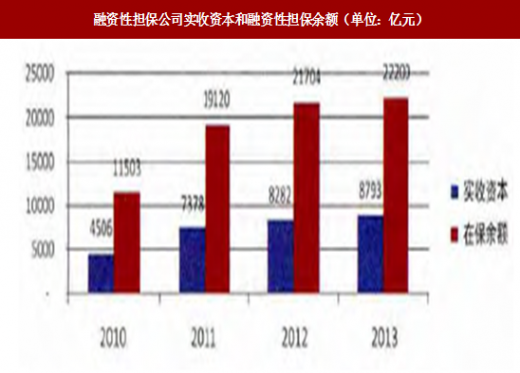

2013 年,担保公司资本实力和业务规模虽保持增长,但由于国内经济增速放缓,信用风险持续暴露,中小企业抗风险能力较弱,其代偿持续上升,因此担保机构主动进行业务收缩以及结构调整。

此外,行业监管从严、竞争激烈以及银担合作政策收紧,使资质不合格、违规经营以及部分实力较弱的的担保公司被淘汰。受以上因素共同影响,担保机构数量有所减少,业务规模增速也有所放缓。截至2013 年末,行业法人机构总计8185 家,较上年末减少405 家,行业实收资本8793 亿元,较上年末增长6.2%,增速下降约6.1 个百分点。业务规模方面,2013 年新增担保2.39 万亿元,同比增长14.5% ;其中新增融资性担保2.05 万亿元,同比增长13.6%。截至2013 年末,在保余额2.57 万亿元,较上年末增加4833 亿元,增长23.1%,低于2010年至2012 年37% 的平均增速;其中融资性担保在保余额2.22 万亿元,较 上年末增加4024 亿元,增长22.2%,低于2010 年至2012 年28% 的平均增速。

作为担保公司的核心业务,间接融资性担保余额在行业总在保余额中占比为65.76%。2012 年以来,银担合作政策收紧,银行终止了与一些资质较差的中小企业担保机构合作。根据银监会披露数据,截至2013 年6 月末,与银行业金融机构开展业务合作的融资性担保机构7485 家(包括跨省分支机构),较年初减少119 家,融资性担保贷款户数和余额在银行业金融机构贷款中的占比分别较年初下降5.8% 和1.6%, 为9.92% 和2.2%。截至2013 年末,间接融资性担保贷款余额为1.69 万亿元(不含小额贷款公司融资性担保贷款),较上年末增长16.6%,低于融资性担保业务增速5.6 个百分点,间接融资性担保在总在保余额中占比较2012 年下降了1.49 个百分点。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。