金融外包始于二十世纪70年代的欧美,证券行业的金融机构为节约成本,将一些准事务性业务(如打印和存储记录等)外包。随着互联网和新技术的应用,以及受利率市场化、竞争加剧、成本控制要求提高等因素的影响,我国金融服务外包业快速发展,并已形成较完整外包服务产业链。目前,我国金融服务外包以信息技术服务外包(ITO)和业务流程外包(BPO)为主,知识流程外包(KPO)相对较少。

金融服务外包产业规模

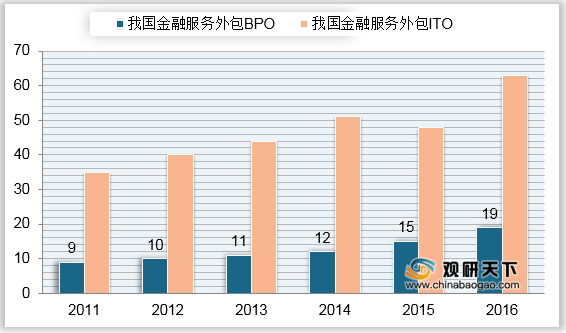

《我国金融服务外包发展现状及趋势》引用IDC的报告,2011年金融信息技术外包和业务流程外包规模分别为35.06亿美元和8.03亿美元,2016年我国金融信息技术外包和业务流程外包规模已分别增加至65.84亿美元和18.88亿美元,分别相当于2011年的1.88倍和2.35倍,年复合增长率分别为13.43%和18.63%。

我国金融服务外包行业发展现状分析

1、 国家政策支持,市场发展空间大

政府部门支持金融服务外包行业的发展,鼓励金融机构将非核心业务外包。金融服务外包行业的发展不仅可以提高就业率,而且可以加快国家经济结构的由第二产业向第三产业的转型,提高我国服务产业的整体竞争力,推动国家服务产业的整体发展。目前,上海、深圳、北京等金融发达的城市纷纷建立金融服务中心基地,地方政府和中央政府均出台了相关扶持政策,支持金融服务外包行业发展。

我国消费信贷规模保持快速增长态势,消费金融的快速发展带动金融服务外包快速增长。近年来,我国消费信贷规模增速保持在20%左右,增速较快,据艾瑞咨询预计,未来几年我国消费信贷规模依然将维持19.5%的复合增长率,预计2019年我国消费信贷规模将达到37.4万亿元。未来随着互联网金融等新兴金融产业的发展,金融机构竞争加剧,刺激服务外包需求提高服务质量,同时降低成本,以信息化与技术化带动金融服务外包业的发展。

2、 行业竞争加剧,优质数据资源向优质服务商聚集

随着我国消费金融业的迅速发展,金融服务外包市场规模迅速上涨,市场竞争加剧。目前,市场上主要从事金融服务外包的公司较多,部分公司更专注于提供职场、物理坐席,部分公司更专注于金融外包业务,优质服务商能够为金融机构创造更大价值,从而聚集更多优质数据资源。

3、金融服务外包企业呈现金字塔结构。

目前,我国金融服务外包企业主要有三种类型:①国际金融服务外包公司,如:埃森哲、HP、IBM、FDC、TCS、凯捷、Unisys、Infosys、Wipro、塔塔、萨蒂扬等;②本土金融服务外包公司,如万国数据、华道数据、银联数据、文思创新、浙大网新、东软、博彦科技、中软国际、海辉软件、软通动力、东南融通、中讯软件等;③国内外金融机构的自建中心。由此形成了金字塔型结构,最上端以国际巨头为主,中间层次则以中国本土企业为主,第三层次则是众多的中小型国内企业为主。

4、跨国金融服务外包企业示范效应明显。

随着外资银行、保险、证券等金融机构进入中国速度加快,将带来国际服务提供商的跟进。跨国服务提供商通常具有很强的业务流程咨询能力、IT系统实施能力,外包项目以涵盖复杂环节的整体流程外包为主,发包商与接包商形成了长期稳固的战略合作关系。跨国服务提供商带来了成熟的外包运营模式和管理理念,对本土服务商产生示范效应,提升了整体服务质量。2003年11月,中国光大银行将管理会计系统的开发外包给联想IT服务,引进全球ERP市场占比最高的SAP公司产品,功能包括总账、应收应付、资产管理、成本中心会计、内部订单、利润中心会计、薪资管理等,实现了财务流程标准化和成本管理。2004年初,光大银行又将信用卡外包给美国第一资讯公司,服务内容包括:信用卡机具维护、市场营销策划、个人资信调查、制卡、人员招聘、培训考核、透支催收等,开创了国内信用卡系统外包开发的先河。

5、本土金融服务外包企业市场开拓能力增强。

一方面,以文思创新、软通动力、博朗软件等为代表的一批企业国际市场开拓能力明显增强。文思创新2011年第四季度大中华区主营业务净营收占公司总营业收入的46.5%;来自美国、欧洲和日本的主营业务净营收占公司总主营业务净营收比例分别为36%、12.6%和3.3%。软通动力国内业务占55%,海外业务占45%左右。他们依靠同欧美等跨国IT企业的合作,获得了产品本地化、软件测试等离岸业务,从而获得更多的欧美离岸外包机会。从企业文化、语言能力、服务交付标准等各个方面,积极同欧美市场对接,正获得越来越多的欧美金融机构认可。从市场前景来看,美国企业倾向多国外包的动机,为中国供应商进军欧美市场提供了机遇。

另一方面,以华道数据、万国数据等为代表的一批企业,通过专注国内市场不断充实自身的竞争优势。这类供应商长期同国内金融机构保持良好合作,建立了牢固的地位与影响力。在发展国内市场的同时,将逐渐开拓海外市场,支撑企业新的成长。万国数据是国内起步最早、规模最大的数据中心专业化服务公司,是中国灾难恢复服务外包的领军企业。目前,已经在北京、上海、广州、深圳、成都等地运营管理多个数据中心,开创了国内银行、证券、保险外包服务先例。2007年,万国数据将市场扩展到港澳、日韩、欧美等国家和地区,发展离岸数据中心业务。

3、 金融外包价值链不断攀升。

我国金融外包企业逐渐拓展价值链高端业务。如中讯软件公司通过长期承接日本大和证券等金融机构的外包业务,由简单编码逐步扩展到需求分析、概要设计、系统维护领域,并形成了面向银行、保险、证券等行业性的解决方案。从表6可以看出,一些金融服务提供商已经逐步通过服务创新提高附加值,主要表现在拥有更先进的服务理念、更多元化的服务模式、更强的交付能力,以及提供更高附加值的咨询业务。从技术等级来看,目前国内共有1719家软件与外包企业获得CMM/CMMI认证,仅次于美国,是印度获得认证企业总数的2.6倍。

欲了解更多内容,请参阅我们的行业分析报告:

《2021年中国金融外包市场分析报告-市场规模现状与发展趋势分析》

《2021年中国金融外包市场分析报告-市场规模现状与发展趋势分析》

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

中国报告网专注于行业分析与产业研究,多年来持续追踪数千个细分行业,是业内领先的资深行业分析报告提供方,曾为数千家企业(包括多家世界五百强企业和数十家国内五百强企业)提供了详实的行业分析报告,并获得了客户认可。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

Email:sales@chinabaogao.com

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。