收入水平稳定提高

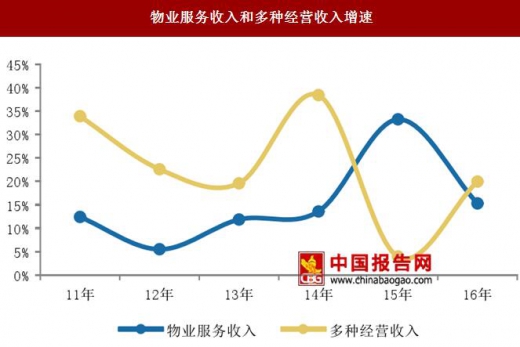

在物业管理行业进入深度整合、加速升级的大背景下,百强企业营收呈现多元化和立体化特点,根据中国指数研究院数据,2016年全年实现营业收入均值达到了 6.28亿元,同比增幅达16.10%。百强收入增速进一步提升。从收入结构来看,物业管理服务占比达到82.72%,是百强企业收入的主要来源,百强企业物业服务收入均值5.19亿元,同比增长15.32%,在巩固好主业的基础上,百强企业顺势而为、勇于创新,多种经营业务经过前期孵化培育后开花结果,2016年多种经营收入均值为1.09 亿元,同比增长19.98%,业绩贡献度为17.28%,较2015年增加0.55个百分点。

百强企业开展的多种经营业务主要包括社区服务、顾问咨询以及根据自身特色开发的其他业务。2016年,百强企业以业主需求为原点,整合多方资源不断丰富社区服务,收入占比高达47.84%,其中社区空间运营和社区金融是百强企业开展社区服务的主阵地,占比分别为18.45%和9.78%。其次,百强企业凭借丰富的管理经验和先进的管理技术开展顾问咨询和工程服务业务,占比分别为20.36%、16.28%;此外,百强企业整合内外部资源开展其他多元服务,其他业务收入占比达到15.52%。物业类型分类方面,15年百强企业住宅物业服务费收入占百强企业基础物业服务费总收入的57.77%;商业物业收入占比为10.14%,办公物业面积收入占比为14.82%,产业园区收入占比4.75%。

住宅物业管理公司的收入方式分为包干制和酬金制两种,其中包干制是指物业管理企业收取固定物业服务费用,在支付物业服务成本之后盈余或者亏损均由物业管理企业所有或者承担;酬金制是指物业管理企业按物业服务协议约定的比例或数额从物业管理服务费用,其余物业服务成本和费用由业主承担。两种收入方式的利润核定方式不同,包干制是宽口径收取所有的物业费,再由物业公司承担管理支出成本因此毛利率水平较低;而酬金制的收入不考虑成本和费用支出,收入金额即为营业利润,毛利率为100%。

服务质量依旧是核心竞争力

对于物业管理企业而言,服务质量是公司的核心竞争力,有助于提升单位面积的收入及利润贡献能力,同时也是外延式发展的重要条件。龙头企业通过精细化的流程管理、标准化的服务定位以及多元化的服务,赢得客户认可的同时,提升的业务黏性和业绩的稳定性。

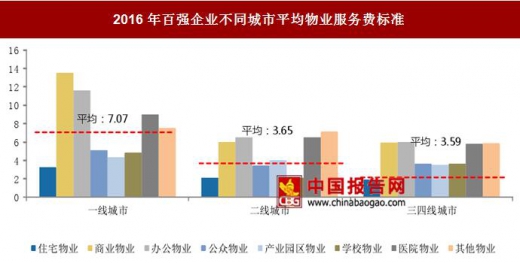

2016年百强企业的管理项目平均物业费为4.25元/平米,分业态来看,办公物业服务费最高,达到7.86元/m2/月,其次是商业物业服务费,最低是住宅物业费;从城市分布情况来看,一线城市平均物业费为7.07元/平米,远高于二三四线城市,二线和三线城市分别为3.65元/平米和3.59元/平米。

物业服务费收缴率和续约率关系着企业的生存和长远发展,更直接反映出业主对企业的认可程度。客户黏性方面,2016年,百强企业收缴率均值为94.10%,与2015 年基本持平,其中住宅物业的收缴率最低仅为92%,与15年相比上升0.7个百分点,其他物业形式中商业物业是收缴率唯一增加的类型。续约率方面,16年百强企业管理项目平均续约率98.21%,较2015年小幅下降,主要由于百强企业加大项目优化力度,主动退出与企业发展定位不符的项目导致。11年以来平均续约率都保持在98% 以上。优秀物业公司良好的行业口碑是客户维持较高黏性的重要保证

利润贡献能力水平上来看,两种协议制度差距并不大,且各有利弊。包干制相对于酬金制而言,物业管理企业可以通过加强成本控制等方式提升毛利率,进而提升管理面积转换业绩的效率,但对于成本端的敏感性较高,用工成本的上升将会降低利润率。而酬金制名义毛利率高,业绩贡献效率相对稳定,随着在管面积的增加收入水平将会稳定提升,但是留给企业自身的业绩提升空间较小。

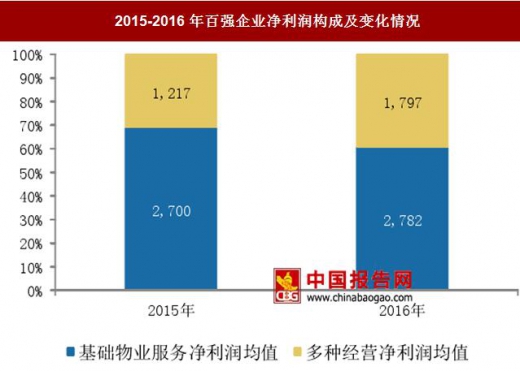

行业盈利能力方面,16年百强企业均值为4578.98万元,同比增长16.90%,盈利规模持续扩大;其中,基础物业服务净利润均值为2782.07万元,同比增长3.05%,多种经营净利润均值为1796.91万元,同比大幅增长47.62%,增速远超基础物业服务。12年至16年复合增长率达到37.61%。百强企业16年平均净利润率为7.29%,同比下降0.14个百分点。近年来,百强企业抓住消费升级的机遇期,拥抱“互联网+”,不断创新求变,推出各项增值服务,挖掘社区“金矿”,重构物业服务企业的盈利模式,打开新的利润增长空间。

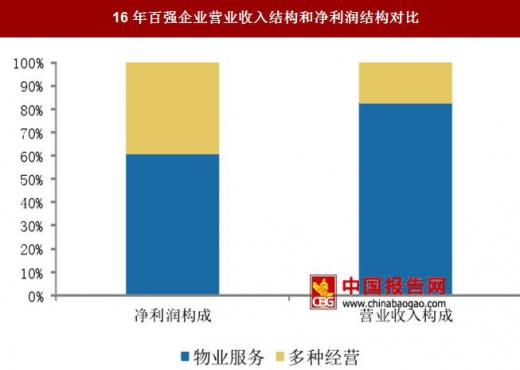

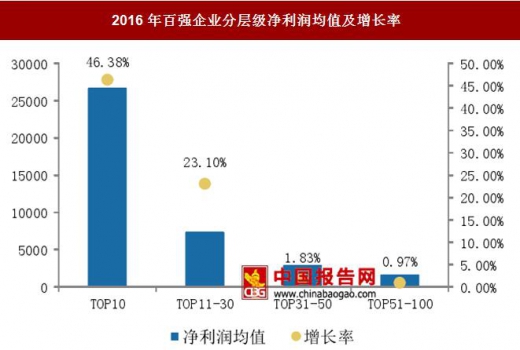

从盈利结构来看,物业管理收入规模高,但新兴业务的利润贡献率高。百强企业2016年物业服务净利润均值为2699.67万元,占企业平均净利润的68.92%,多种经营净利润均值达1797万元,占比39.24%。而从营收来看,物业服务营收占比为 82.72%,但利润贡献率仅有60.76%。百强企业各层级净利润均值与营业收入均值变化相似,层级分化明显。2016年,TOP10、TOP11-30企业利润均值分别为2.67 亿元、7339万元,分别是百强企业营收均值的5.82倍和1.60倍。

对比来看,多种经营在为百强企业创造利润方面发挥了关键作用。在这种业务特征街结构下,龙头物业管理企业在业务拓展的策略上一方面坚持扩大管理规模,通过提升服务水平和管控制量提升基础业务的业绩贡献能力;另一方面,在多种经营服务领域,积极融合渗透新技术,开展附加值高的多元业务,培育新的业绩增长点。

储备项目提供增长潜力,成本结构进一步优化

百强企业不断加大项目拓展力度,增加项目储备面积,为企业持续发展和规模升级积蓄能量。2016年,百强企业的合同储备项目均值为68.5个,与2015年基本持平;合同储备项目建筑面积均值为227.59万平方米,同比增长31.70%。百强企业合同储备规模连续五年内首次下降。

百强企业2016年经营成本均值为4.95亿元,同比增长14.37个百分点,营业成本率为78.77%,同比2015年降低了1.19个百分点。。营业成本的下降主要得益于百强企业对内部管理的推进和提升,同时百强企业深化以自动化、智能化为特征的技术革新,通过互联网的应用和智能设备的投入压缩人工成本。

从成本结构来看,人力成本依然占成本一半以上,构成百强企业营业成本的主要部分。2016百强企业人员费用占比53.43%,较2015年下降3.36%。除人力成本外其他成本占比均有所上升,近年来百强企业使用更多的智能化设备,引入移动互联等新技术改造业务形态,在提升服务质量的同时降低基础服务对人力的大量占用,从而使人力成本比重显著下降。

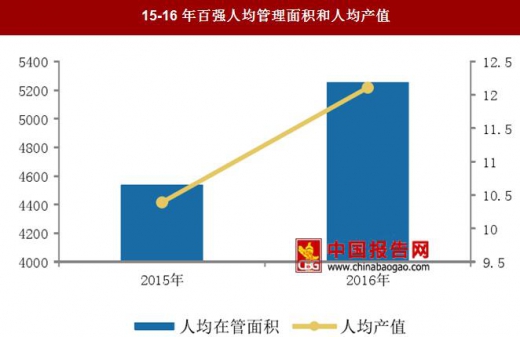

百强企业人均绩效不断提升,2016年人均产值为12.11万元,同比增长16.56%,人均管理面积为5257平方米,同比增长15.81%。对比来看,人均产值超过人均在管面积的上涨幅度,主要由于多种经营业务日益成熟,对收入的贡献度不断提高。

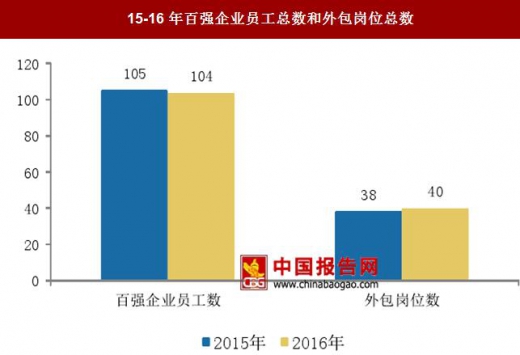

基础物业服务分工精细化是未来发展的方向,百强企业坚持将基础业务外包,充分利用专业外包公司在特定领域的服务优势,通过专业化来提升服务品质。同时,百强企业加强过程管控,通过作业记录、现场抽检等措施保证外包业务质量。2016 年,七成以上百强企业将部分基础业务交由专业外包公司管理,外包员工总数为39.74万人,同比增长5.85%,外包员工占一线员工的38.33%,其中清洁业务外包人数占外包员工总数60.89%,秩序维护业务外包人数占比为20.60%,绿化和设备维修养护业务外包人数占比分别为12.20%和6.31%。

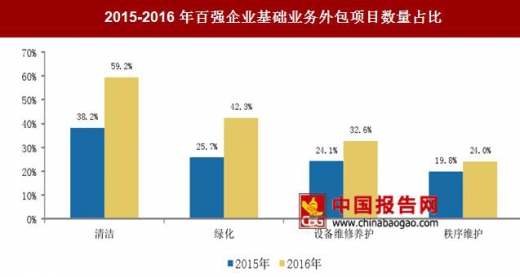

从基础业务外包项目数量占比来看,百强企业外包力度不断加强。2016年百强企业外包项目中,清洁业务外包项目数量占总项目数的59.23%,较2015年提高21.07个百分点,绿化业务外包项目数量占总项目数的42.31%,较2015年提高了16.65个百分点,设备维修养护和秩序维护业务外包项目数量占比分别为35.22%和23.99%,较2015年分别增长11.11个百分点和4.23个百分点。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。