参考观研天下发布《2018年中国房地产金融市场分析报告-行业运营态势与发展前景预测》

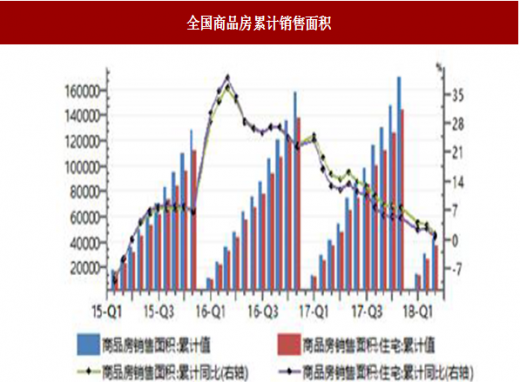

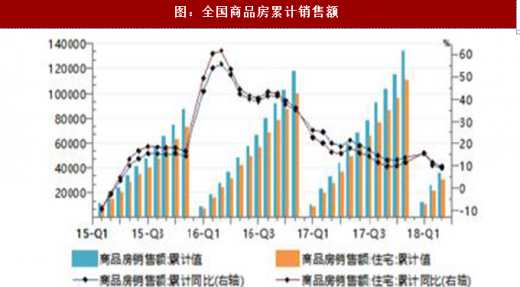

18 年前 4 月全国商品房累计销售面积合计 4.21 亿平方米,其中商品住宅累计销售面积 3.66 亿平方米,同比分别上升 1.3%和上升 0.4%。商品房累计销售量同比增速持续回落,已经降至 2%以下,为 15 年 5 月以来最低的水平。成交额方面,前 4 月全国商品房销售额合计 3.62 万亿,商品住宅销售额合计 3.06 万亿,同比则分别上升 9%和上升 9.5%,涨幅也较前几个月进一步回落,达到单位数增幅。我们认为,当前楼市整体销售增幅持续下降,一方面与持续的调控有关,另一方面也由于银行按揭收缩及利率提升等因素影响。18 年以来部分城市持续出台限价、限签售等政策,抑制楼市成交,因此统计上的销售数据不能完全反应市场需求的变化。当前楼市整体需求端明显转差情况仍没有见到。另一方面季度整体成交绝对值仍创出历史新高(销售增速仍为正);而下半年在调控持续的预判下,统计的销售数据增速持续回落,甚至全年出现负增长可能性加大,但绝对值维持在历史高位水平,整体风险可控预期仍较高。

数据来源:公开数据整理

数据来源:公开数据整理

另外从重点城市销售数据观察,5 月整体销售量无论同比还是环比均有所上升,这也与开发商 5 月增加推盘及部分城市出台人才引进等政策有关。整体看,当前楼市需求转差迹象不明显,全年楼市销售维持高水平,整体风险可控预期仍较大。

2、龙头销售理想 增速高于行业

从前 5 月房企销售情况观察,TOP100 房企整体的销售规模持续提升,涨幅高于行业整体。另一方面,龙头房企销售继续领跑行业,市场占有率加速上升态势进一步凸显。1—5 月中国房企销售 TOP100 中,前 10 房企销售额占比高达 43.1%。

其中前 5 月碧桂园、恒大、万科、保利、融创及绿地集团销售额分别达 3345 亿,2552 亿,2402 亿,1514 亿,1453 亿和 1075 亿,TOP6 销售均超千亿水平。碧桂园 5 个月销售已超 3000 亿,恒大及万科则超 2000 亿,销售业绩亮丽。在市场调控持续以及信贷环境收缩大背景下,未来销售进一步向龙头房企集中预期较高,市场集中度持续提升,强者愈强趋势将延续。

资料来源:公开资料整理

3、房价上涨势头得以压制 系统性风险下降

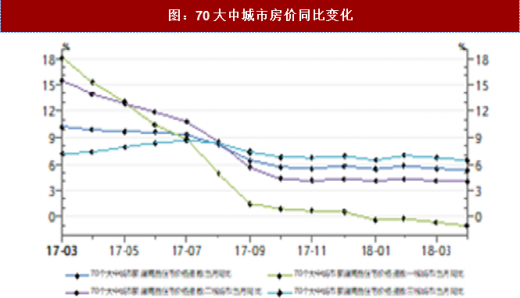

房价方面,根据 70 大中城市新建商品住宅价格指数观测,4 月 70 大中城市新建商品住宅价格指数同比上升 5.3%;涨幅下降趋势延续。环比则上升 0.6%,小幅回升但仍然维持在较低水平。细分看,一线、二线及三线城市 4 月房价同比涨幅分别为-1%、4%和 6.5%。一线城市在持续的调控政策出台及限价限签售等影响下房价从年初开始持续出现同比下降,并且降幅持续扩大。二线及三线城市由于政策出现分化,部分城市继续出台楼市调控措施,部分则出台人才引进或其他政策进行去库存,房价同比继续上涨,并且三线城市涨幅明显高于二线城市。环比来看,一线城市 4 月份房价环比持平,二线城市环比上涨 0.5%,三线城市环比上涨 0.6%,三线城市涨幅仍最为明显,但整体幅度并不大。

数据来源:公开数据整理

数据来源:公开数据整理

在持续的调控之下,房价上涨势头有所抑制,特别是前两年一二线城市及部分热点城市短时间房价大幅上涨局面得以缓解,为房地产市场持续健康发展奠下基础,系统性风险有所下降。预期未来楼市调控将会持续,房价整体走势保持相对缓和平稳状态可能性较大。

4、待售面积持续下降 行业去库存现象明显

从行业库存水平来看,截至 4 月末,全国商品房待售面积为 5.66 亿平米,其中商品住宅待售面积为 2.85 亿平米,同比分别下降 16%和下降 24.5%,降幅进一步扩大,年内降幅明显高于上年整体水平,显示行业去库存现象相对明显。同时整体待售面积相对当前单月销售水平来测算,去化周期较短。

数据来源:公开数据整理

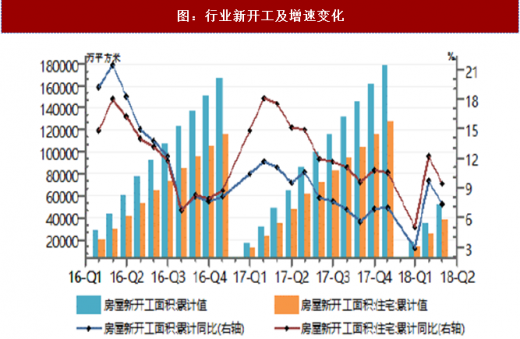

新开工数据方面,前 4 月全国房屋新开工面积累计为 5.17 亿平方米 ,同比上升 7.3%;住宅新开工面积为 3.8 亿平方米,同比则上涨9.4%。新开工量整体增速也延续下降趋势,维持在较低水平。

数据来源:公开数据整理

整体看,行业在经历了近 3 年楼市销售大年,销售量持续增长以后,行业库存出现明显的下降,当前库存水平维持在较低位置。同时近年新开工增速没有跟进,未来一段时间行业整体库存水平应该仍会维持在较低水平。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。