2007年我国塔吊行业市场销量已达31020台。到了2013年我国塔吊行业市场销量增长至一个高峰,达到63684台,在2013-2016年“后4万亿”时代,我国塔吊销量出现断崖式下滑,从2013年高点的6.37万台骤减至2016年的0.7万台,2017年行业开始复苏,行业市场销量回升至1.1万台。2018年出现供不应求的现象,据测算2018年我国塔吊行业市场销量进一步回升至1.28万台左右。

参考观研天下《2019年中国塔吊制造行业分析报告-市场行情监测与发展动向研究》

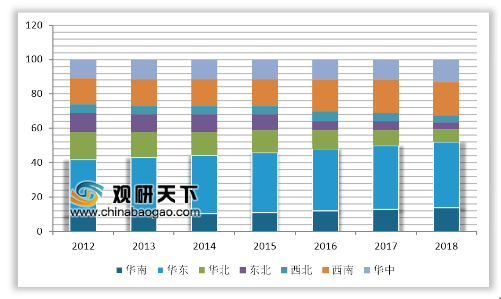

从各区域销售收入比重来看,2018年华东地区销售收入占有较大的优势,所占比重为34.74%;其次是华中地区、西南地区和华南地区,所占比重分别为14.81%、14.03%和13.97%;东北和华北地区销售收入所占比重分别为5.70%和10.15%。参照上市公司建设机械,从营收的地域分布上看,往年华东地区为公司创造的营收占比最大。2016、2017年度华东地区为建设机械创造营收分别为4.85亿元和6.63亿元,占当年总营收的35.27%和36.22%。

也就是说,中国塔吊行业需求主要分布在经济发达地区,原因主要是该地区经济发展较快,各项工程建设项目较多,市场需求量较大;值得注意的是,近年来,东北地区、华北地区塔吊销售收入比重下降较为明显,华南地区、华中地区塔吊销售收入比重上升较为明显。

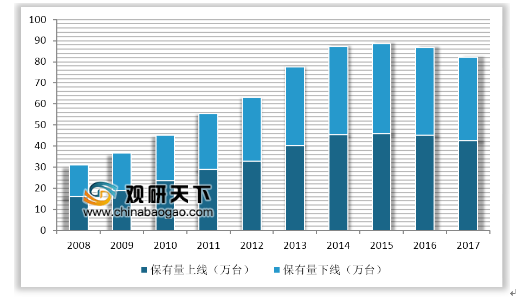

受益于装配式建筑,大中型塔吊保有量有望增长。截至2015年底,我国塔吊保有量上线为46.0万台,达到近年来峰值,下线为42.5万台,达到近年来峰值;截至2017年底,我国塔吊保有量上线为42.7万台,塔吊保有量下线为39.4万台。预计2019、2020年的塔吊市场保有量将分别为44.12和45.31万台,其中200吨米以上的大型塔吊占比将从当前的0.97%提升至2025年的13.00%。

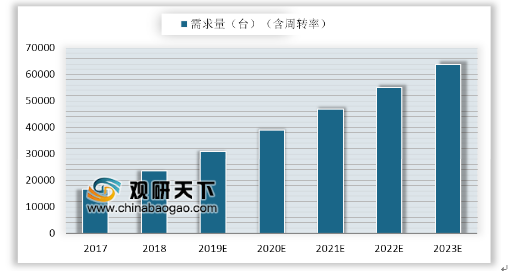

对于建筑企业来说,塔吊购买及维护所需资金较高,不利于企业成本控制,租赁成为市场的主要选择。随着我国经济持续稳定发展,基础设施建设及房地产领域投资规模不断扩大,市场对塔吊租赁的需求持续增长。

由于塔吊租赁行业的下游应用领域主要为房屋建筑、电力工程、市政工程、铁路交通等基建和房地产市场,因此行业发展对国民经济的运行状况和国家固定资产的投资规模依赖度大。

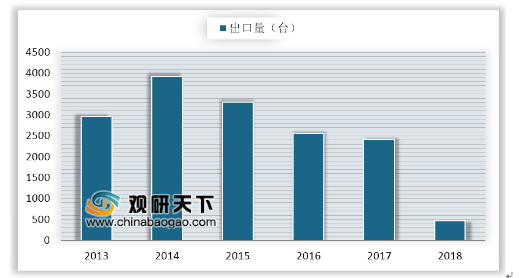

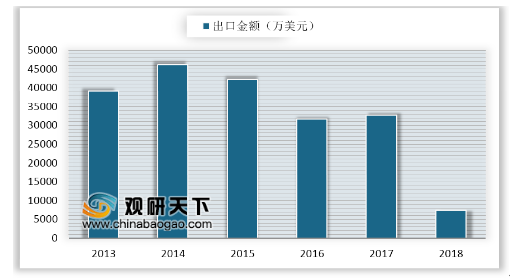

近年来,我国塔吊出口金额呈现先增后降趋势,总体维持在较高水平;2017年,我国塔吊出口金额为32798万美元,2018年第一季度,我国塔吊出口金额为7410万美元。值得注意的是,2017年,徐工塔吊在国外市场占有率获得明显提升,总出口额接近两亿元,实现同比增长119%。徐工塔吊出口量占到2017年总销量的三成,其中有近八成设备是出口到了“一带一路”沿线国家。”

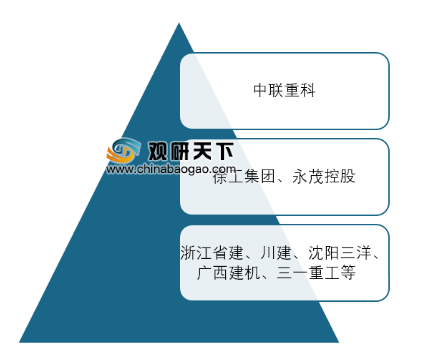

从国内企业来看,目前,中联重科塔吊继续保持国内绝对领先地位;随后是徐工集团、永茂控股,占据第二梯队;浙江省建、川建、沈阳三洋、广西建机、浙江虎霸、江西中天、方圆集团、江麓公司、恒升建机等占据行业第三梯队。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。