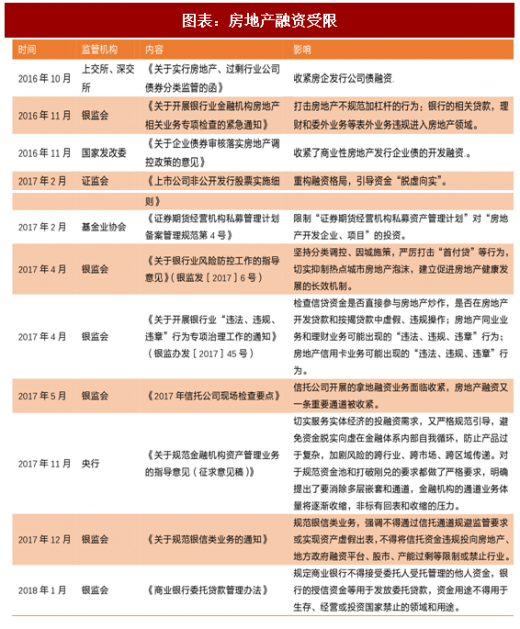

2016年10月28日债券部函[2016]629号《关于房地产业公司债券的分类监管方案(试行)》,提出针对房企构建“基础范围+综合指标评价”的分类监管标准,紧接着上交所和深交所分别发文,对房企发债进行分类监管,公司债融资渠道收紧。2016 年 11 月 11 日,发改委《关于企业债券审核落实房地产调控政策的意见》,严禁商业性房地产项目企业债融资,禁止高库存城市发行企业债用于安置房建设。2017 年 2 月 17 日,证监会修改了《上市公司非公开发行股票实施细则》部分条文,发布了《发行监管问答—关于引导规范上市公司融资行为的监管要求》,主要目的在于重构融资格局,引导资金“脱虚向实”。2017 年 2 月 14 日,基金业协会发布《证券期货经营机构私募资产管理计划备案管理规范第 4 号私募资产管理计划投资房地产开发企业、项目》(征求意见稿),限制“证券期货经营机构私募资产管理计划”对“房地产开发企业、项目”的投资。2017 年 3 月末至 4 月,银监会监管风暴“三三四”检查禁止信托通过投资资管产品,变相扩大投资范围;禁止信托作为融资渠道/放款通道为中介发放个人购房首付款提供便利。2017 年 5 月,银监会开查信托违规拿地业务,违规开展房地产信托业务被列入 2017 年信托公司现场检查要点。2017 年 11 月,资管新规征求意见稿要求规范资金池与非标投资,加强期限错配监管,消除多层嵌套和通道,减少监管套利空间,通道规避监管限制的功能将会弱化,强监管之下非标有回表和收缩的压力。17 年 12 月,银监会发布《关于规范银信类业务的通知》,对银信类业务进行规范,强调不得通过信托通道规避监管要求或实现资产虚假出表,不得将信托资金违规投向房地产、地方政府融资平台、股市、产能过剩等限制或禁止行业。2018 年 1 月,银监会发布《商业银行委托贷款管理办法》,规定商业银行不得接受委托人为金融资产管理公司和经营贷款业务机构的委托贷款业务申请,不得接受委托人受托管理的他人资金发放委托贷款。

房地产行业是典型的资本密集型行业,开发资金需求庞大,内生性融资较为贫乏,外生性融资依赖性强,仅依靠房企过往经营的利润盈余无法满足实际需要,资金运转在房地产经营运作中起着十分关键的作用。房企的融资方式非常多元化,创新的融资方式也层出不穷。

参考观研天下发布《2018-2023年中国房地产产业市场运营规模现状与未来发展方向研究报告》

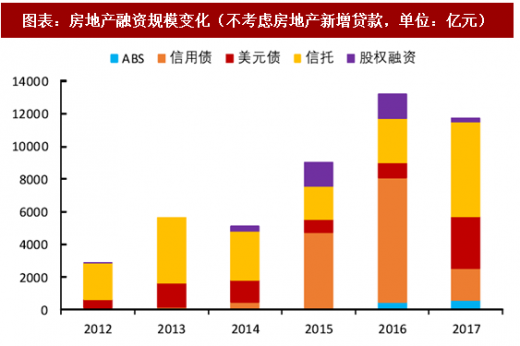

从房企传统的融资渠道来看,房地产新增贷款仍然是房企最主要的融资渠道,在 2017 年整年地产严调控背景下,房地产新增贷款规模有所下滑。

剔除银行贷款的影响,在房企境内主要融资渠道受堵后,房企资金饥渴症加剧,境外发债、信托、ABS、联合金融机构设立并购基金等融资渠道在 2017 年有所放量。

房地产市场严调控和金融监管风暴下,房企银行贷款、公司债、股权融资等融资渠道的融资规模纷纷缩量,17 年信托仍以其灵活的融资方式满足着房企的资金需求,境外美元债和 ABS 等渠道也为房企融资提供了可能。但是当前调控和监管背景下,前进的道路险象环生,大规模高成本加杠杆的房企风险大大增加。

2018 年房企债务到期量大,刚性支出压力大,但是筹资难度却大大增加,房企多元化的融资渠道受限,未来将如何融资加杠杆?对于表外融资规模较大、获取银行贷款较为困难、融资成本较高的房企,2018 年的再融资压力进一步加剧。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。