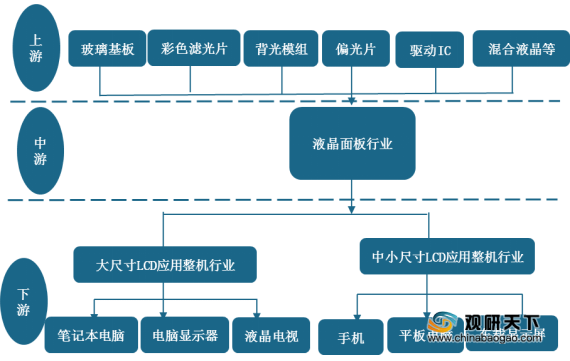

上游方面:液晶材料是液晶面板的核心组成部分,根据不同液晶显示面板产品,可分为各不同类型。

产品品种 |

用途 |

TFT型 |

主要应用于高清晰和高性能的液晶电视、平板电视、智能手机等领域 |

VA型 |

较TN/STN液晶有更高对比度及更广的可视角度,主要用在车载显示等领域 |

TN型 |

广泛用于生产电子表、计算器、电话机、传真机、仪器仪表表盘等液晶面板 |

HTN型 |

一般用于生产游戏机、电饭煲、汽车仪表盘等液晶面板 |

STN型 |

用于生产电子词典、电子记事本、可穿戴电子设备等液晶面板 |

PDLC及其他混合液晶 |

主要应用于玻璃幕墙、汽车玻璃、家庭或办公装修领域 |

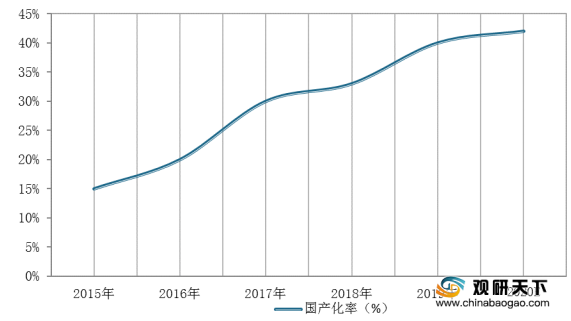

近两年,我国混合液晶材料国产率持续提升,但仍处于较低水平,行业成长空间较大。数据显示,2018年我国混合液晶国产化率仅为33%,预计随着国产企业的不断进步,到2020年我国混合液晶国产化率将达到**%。

现阶段,我国行业上游相关企业主要有江苏和成显示科技有限公司、诚志股份有限公司与等。

企业名称 |

主营业务 |

企业竞争优势 |

江苏和成显示科技有限公司 |

从事与显示材料有关的电子化学品(液晶材料)的研制开发生产 |

1、专利优势:目前已累计申请150多项发明专利,10项授权发明专利,开发出500多个系列混合液晶产品,包括TFT、3D、OLED及Dye LC等材料。 |

2、人才与研发优势:研发机构现拥有100多名研发人员从事新材料及新应用开发,江苏省“双创计划”人才2名,江苏省博士集聚计划人才1名。多元化的研发团队包含化学合成团队、液晶及混合物研发团队、光电研发团队以及化学量测分析团队,提供完整的产品开发及技术开发。 |

||

3、生产能力优势:公司拥有年产50吨液晶材料的生产能力。 |

||

诚志股份有限公司 |

液晶电子、信息功能材料产品、生物工程、医药中间体、汽车零配件、机械电子等产品的开发、经营 |

1、背景优势:是清华大学控股的高科技上市公司、清华控股成员企业、江西省重点企业,也是清华大学在清洁能源、功能材料、医疗健康和生命科技等领域科技成果转化的产业平台。 |

2、产业布局优势:成以环渤海地区、粤港澳大湾区、长江经济带为核心并辐射全国的产业布局,在北京、河北、辽宁、江西、江苏、安徽、广东、福建、上海、云南及境外拥有三十余家分子公司。 |

||

北京八亿时空液晶科技股份有限公司 |

液晶材料科技 |

1、业务优势:公司已经形成了以自有品牌、行业系统集成及TFT液晶显示材料和营建速生丰产构树林基地、实施林纸一体化生态工程等四大业务群组为支柱的坚实堡垒。 |

2、技术优势:公司引进国际先进的液晶显示材料技术,拥有并掌握单体液晶材料、混合液晶材料以及液晶中间体的合成制备、分离纯化以及混配技术,现已开发出多种具有国内领先水平的液晶材料。 |

||

3、设备及人才优势:公司吸引了业内著名专家、教授及海外归国学者等高级研发人员加盟,拥有先进的生产、分析及检测仪器设备。 |

中游方面:近年来,我国液晶面板生产线陆续达产,液晶面板国产化率正持续提升。从各面板厂家披露的扩产情况来看,预计液晶面板产能未来仍将进一步向国内集中,至2023年国内LCD产能将占全球的55%。

名称 |

项目位置 |

项目位置 |

设计产能(万片/月) |

产能(万平米) |

京东方10.5代线 |

合肥 |

2018Q2 |

12 |

1428.72 |

京东方10.5代线 |

武汉 |

2019Q4 |

12 |

1426.72 |

华星光电11代线 |

深圳 |

2019Q1 |

9 |

1075.68 |

华星光电11代线 |

深圳 |

2021Q1 |

9 |

1075.68 |

信利5代线 |

眉山 |

2019Q1 |

14 |

240.24 |

中电熊猫8.6代线 |

成都 |

2018Q3 |

12 |

792.00 |

惠科8.6代线 |

滁州 |

2019Q1 |

15 |

990.00 |

惠科8.6代线 |

重庆 |

2019H2 |

12 |

396.00 |

惠科8.6代线 |

绵阳 |

2020H2 |

6 |

792.00 |

富士康10.5代线 |

广州 |

2019H2 |

9 |

1070.04 |

合计 |

/ |

/ |

110 |

9285.08 |

现阶段,我国行业相关企业主要有京东方科技集团有限公司、TCL集团股份有限公司与hkc(惠科股份有限公司)等。

企业名称 |

主营业务 |

企业竞争优势 |

京东方科技集团股份有限公司 |

显示器件、智慧系统和健康服务 |

1、专利优势:2019年,京东方新增专利申请量9657件,其中发明专利超90%,累计可使用专利超7万件。同时BOE(京东方)以2147件公开的全球半导体技术发明专利申请量位列全球前三甲。 |

2、市场优势:2019年BOE(京东方)液晶显示屏在智能手机、平板电脑、笔记本电脑、显示器、电视五大领域市占率均位列全球第一。 |

||

3、生产线优势:目前,BOE(京东方)在北京、成都、绵阳、合肥、鄂尔多斯、重庆、福州、武汉等地拥有14条半导体显示生产线,其中包括全球首条最高世代—京东方合肥第10.5代TFT-LCD生产线及中国首条第6代柔性AMOLED生产线—京东方成都第6代柔性AMOLED生产线。 |

||

TCL集团股份有限公司 |

研究、开发、生产、销售:半导体、电子产品及通讯设备、新型光电、液晶显示器件、货物或技术进出口 |

1、研发优势:公司QLED研发团队已解决红、绿材料使用寿命等关键问题,自主研发的蓝光材料的性能全球领先,相关研究成果已在国际顶尖科学杂志《自然通讯》上发表,研发实力及开发进展均处行业最前沿水平。 |

2、产品应用领域优势:产品覆盖大中小尺寸面板及触控模组、电子白板、拼接墙、车载、电竞等高端显示应用领域。 |

||

3、生产线优势:目前,TCL华星已建和在建的生产线共有6条,合计投资金额近2000亿元。 |

||

hkc(惠科股份有限公司) |

消费类电子产品研发、生产、销售 |

1、设备优势:公司现有各种电脑电源设备和各 类检验、检测仪器多台,同时拥有全自动化SMT高速设备线。 |

2、产品体系优势:已形成多层次、多品牌的产品体系,品牌美誉度大幅度提升。旗下主导产品有LCD显示器、液晶电视、手机、电源、机箱等。 |

||

3、营销网络优势:在国内,惠科拥有遍布全国纵深立体的渠道销售网络,多品类的产品造就了一支规模庞大的经销商队伍,终端经销商达到乡镇一级,从而确保惠科产品能快速有效的进行推广和销售。在国外,惠科已在欧洲、美洲、非洲、东南亚、俄罗斯、印度、中东等多个国家和地区设立销售机构,海外营销网络遍布全球100多个国家和地区。 |

下游方面:液晶面板下游产品种类多、差异大,近年来我国消费类电子产品需求不断上升,拉动我国液晶面板市场稳定增长。

以智能手机为例,数据显示,截止到2020年1-11月我国智能手机出货量为2.81亿部。

现阶段,我国行业下游相关企业主要有长虹电器、宇顺电子与中兴通讯等。

企业名称 |

主营业务 |

企业竞争优势 |

长虹电器 |

覆盖电视、冰箱、空调、IT、冰箱压缩机等产品线的研发、制造、销售与服务 |

1、技术研发与创新能力:拥有包括长虹技术中心、工程中心、美菱技术中心、华意技术中心等在内的多个国家级技术中心,在智能产业链、物联网领域具备较为完善的软硬件技术积累,形成了以“集成电路设计、嵌入式软件设计、工业设计、工程技术、可靠性技术、变频技术”为代表的六大核心技术能力。 |

2、先进的智能制造能力:积极构建以定制为基础的智能制造,并通过USO(营销业务系统)、ERP(企业资源计划)、MES(制造执行系统)等信息化管理系统与客户进行交互。同时,以“IE(工业工程)+IT(信息化)+AT(自动化)+DFM(可制造性设计)”为技术核心。 |

||

宇顺电子 |

液晶显示屏及模组、触摸屏及模组、触摸显示一体化模组、玻璃盖板等产品的研发、生产和销售 |

1、产业链优势:已建立玻璃盖板、触摸屏Sensor、触摸屏模组、背光模组、液晶显示模组和触控显示一体化模组等产品线,业务垂直覆盖全产业链。 |

2、客户资源优势:与中兴,华为,步步高,美的,格力,TCL,欧姆龙,LG等全球知名企业建立了长期稳定合作关系。 |

||

3、研发与技术优势:已获得授权发明专利1项,实用新型专利2项,另有2项发明专利,2项实用新型专利正在申请过程中。 |

||

中兴通讯 |

致力于设计、开发、生产、分销及安装各种先进的电信系统和设备,包括:运营商网络、终端、电信软件系统、服务及其他产品等 |

1、客户资源优势:公司在中国,本集团各系列电信产品都处于市场领先地位,并与中国移动,中国电信,中国联通等中国主导电信服务运营商建立了长期稳定的合作关系。在国际电信市场,集团已向全球140多个国家和地区的500多家运营商提供优质服务。 |

2、技术优势:公司是全球领先的综合通信信息解决方案提供商。本公司通过为全球160多个国家和地区的电信运营商和政企客户提供创新技术与产品解决方案。 |

相关行业分析报告参考《2020年中国液晶面板产业分析报告-行业深度调研与发展规划趋势》。

本文根据互联网公开资料整理而成。我们保持中立立场,与文中提及的公司之间不存在业务往来,不涉及利益。文章仅作参考,不构成任何投资及应用建议。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。