导读: 我国PCB行业发展进入主要四大壁垒与利润水平变动趋势及原因。PCB 行业的技术要求具体体现在客户多样化需求和制造工艺复杂两方面。

参考《2016-2022年中国线路板PCB市场发展现状及投资决策分析报告》

1、进入本行业的主要障碍

(1)技术壁垒

PCB 行业的技术要求具体体现在客户多样化需求和制造工艺复杂两方面。从客户需求角度看,PCB 行业下游产品领域广泛,印制电路板的生产以客户需求为导向,各行业对产品的需求不尽相同,相关产品种类繁杂,因此只有成熟的生产技术才能满足客户对产品多样化的需求。从制造工艺的角度看,随着 PCB下游客户对产品的要求趋于高精度、高密度等要求,PCB 生产厂商想要生产各种高品质产品或特殊基材产品,成熟的工艺、工程技术积累沉淀是不可或缺的。

同时,快速发展的电子信息技术对 PCB 企业的研发创新则又提出了更高的要求,从而需要 PCB 企业拥有深厚的技术积累与沉淀,以及对新工艺、生产设备及材料、工程软件等持续的研发与创新。

(2)资金壁垒

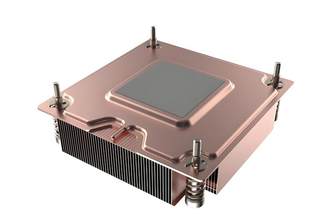

印制电路板行业的资金壁垒主要表现在生产线建设成本高昂。PCB 行业的前期投入资金巨大,资金规模和融资能力是生产厂商面临的主要障碍之一。PCB生产设备昂贵,占总投资比例在 60%左右,完整的 PCB 生产线由众多繁杂的生产工序组成,而核心工序设备的采购需要百万甚至数百万的资金,一条普通的PCB 生产线需要数千万的投资,HDI 板生产线建设成本则更高。随着印制电路板逐渐向更高精度、高密度方向发展,印制电路板行业进入的资金壁垒将更加明显。

(3)环保壁垒

一方面,面对国内自然环境的恶化和电子产品环保指标的提高,PCB 行业环保壁垒日益凸显,我国政府先后发布过《电子信息产品污染控制管理办法》《中华人民共和国清洁生产促进法》《清洁生产标准-印制电路板制造业》等一系列法律法规,对 PCB 企业日常的生产排污进行了明确的规定,对 PCB 企业的环保要求的提高,增加了 PCB 行业潜在进入者进入市场的难度与风险,新进入者将面临更高程度的新建项目环保审批压力、环保技术要求等。

另一方面,发展绿色生态产业在世界主要国家中已成为趋势,PCB 行业下游厂商对印制电路板环保要求日渐严格,在欧盟颁布《关于在电子电气设备中限制使用某些有害物质指令(Ro HS 指令)》《报废电子电气设备指令(2012 年修订)(WEEE 指令)》《包装和包装废物指令》《化学品注册、评估、授权和限制制度(REACH 法规)》等法规后,国外客户对印制电路板有了明确的环保要求,日益严格的环保要求增加了 PCB 生产企业的建设投入和运营成本,在一定程度上抬高了行业准入门槛。

(4)客户壁垒

为保证高质量的产品和稳定的供货渠道,下游客户一般偏好于与实力雄厚、技术先进的 PCB 生产企业建立长期的战略合作关系,因而下游客户与 PCB 生产厂商具有较强的粘性。大型客户通常会采取其内部比国际、国内标准更加严格的“合格供应商认证制度”,设置 1 至 2 年左右的考察周期,对生产厂商进行严格的业务管理体系审核、质量控制体系审核、现场审核、环保体系审核等多方面考核。一旦生产厂商成为下游客户的合格供应商,双方将会形成长期稳定的合作关系,合作周期越长,客户粘性越强,从而形成较高的客户认可壁垒。

2、行业利润水平的变动趋势及变动原因

印制电路板行业的利润水平主要取决于上游原材料行业(如覆铜板、铜球、铜箔、半固化片等)的供应状况以及下游行业(如消费类电子、通讯设备、汽车电子等)的需求情况。但由于 PCB 行业主要系根据客户定制化要求进行生产,客户对 PCB 板的需求多种多样,要求 PCB 厂商需具备高水平的生产工艺,因此,PCB 厂商的利润水平还与企业的生产工艺、产品结构以及管理水平息息相关。

首先,从上游行业的市场情况看,覆铜板、铜球、铜箔等 PCB 板主要原材料的价格与大宗商品铜的价格高度相关,其受全球宏观经济的影响较大,受 2008年金融危机影响,国际铜价一路下滑;2009 年至 2011 年,国际铜价处于一个上升通道,因此也带动覆铜板、铜球、铜箔等原材料价格的上涨;2012 年至今,国际铜价进入下降通道,覆铜板、铜球、铜箔等原材料价格持续下降。原材料价格的下滑降低了 PCB 厂商的生产成本,一定程度上提升了行业的利润空间。

2005年至 2016 年 3 月 LME 期铜价格走势情况如下:

其次,从下游客户需求情况看,PCB 行业不同产品利润水平存在较大差异,用于高端消费类电子、通讯设备以及汽车电子等终端的 PCB 产品毛利率相对较高,随着产业的转型升级,行业领先企业通过持续的研发投入,在新产品、新技术、新工艺等方面保持行业领先的地位,有效地降低生产成本、提高生产效率,并随着市场规模和占有率的不断提高形成越来越明显的规模效应,该类企业的平均利润率预计仍将进一步提高。

资料来源:公开资料,中国报告网整理,转载请注明出处(ww)。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。