随着光纤激光技术不断取得突破,行业下游需求稳步增长,光纤激光器行业市场规模不断增加。根据 Industrial Laser Solutions 发布的数据分析,2016 年全球光纤激光器销售收入为 13.05 亿美元 ,同比增长 11.7%,2009-2016 年间复合增长率高达 33.9%。

二、光纤激光器在激光器市场中的占有情况

光纤激光器突破了传统激光器在功率、效率和性能方面的瓶颈,逐步替代气体和普通固体激光器。根据美国市场调查机构 Industrial Laser Solutions 发布的数据分析,在工业应用领域,光纤激光器逐步挤占固体激光器和气体激光器的市场,市场份额占比从 2009 年的 13.7%提升至 2016 年的 41.3%,成为最大激光器品种,推动激光设备进入光纤化时代。

三、光纤激光器的市场应用情况

目前,光纤激光器在材料加工领域的应用主要集中于材料宏观加工、材料微加工和打标雕刻三个方面,2016 年光纤激光器销售收入合计为 13.05 亿美元。1、材料宏观加工

材料宏观加工对激光输出功率要求较高,一般在 1kW 以上,用于汽车制造、太阳能面板加工、电子材料加工、珠宝首饰加工等加工工艺,其中汽车制造是激光技术的重要应用领域,而以 3D 打印技术为主的激光快速成形加工是激光技术未来的重要应用领域。近年来大功率激光器的开发,尤其是大功率连续光纤激光器技术不断进步,推动了此细分市场的快速增长。根据 Industrial Laser Solutions 的统计数据,2016 年材料宏观加工市场总体规模达到 14.92 亿美元,其中光纤激光器销售收入为 6.53 亿美元,约占整个材料宏观加工市场的 43.8%,2012-2016 年均复合增长率为 17.0%。

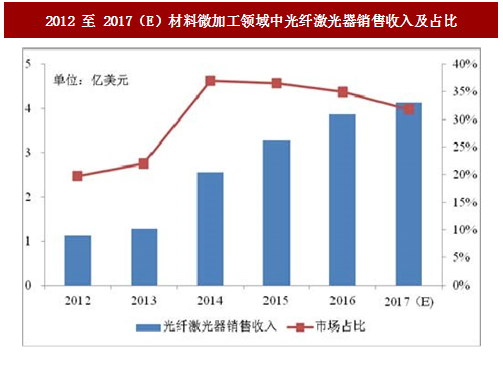

2、材料微加工

材料微加工是超精密制造的核心工艺,加工尺寸一般在几微米到几百微米,激光微加工具有非接触、可控性高、热影响区域小、高精密、高重复率、复杂零件形状的柔性加工等优点,要求输出激光具有更短的脉冲,输出功率一般低于1kW。目前材料微加工方面已经开发出激光直写、激光 LIGA 沉积、激光微细立体光刻、激光选区烧结等多项技术,在设备制造、汽车、航空精密制造、精密电子等领域应用广泛。根据 Industrial Laser Solutions 的统计数据,2016 年材料微加工市场总体规模达到 11.05 亿美元,其中光纤激光器销售收入为 3.86 亿美元,约占整个材料微加工市场的 35.0%,2012-2016 年均复合增长率为 36.4%。参考中国报告网发布《2018-2023年中国光纤激光器产业市场运营规模现状与投资方向评估分析报告》

3、激光打标/雕刻

用于打标/雕刻的激光器一般功率较低,光纤激光器、CO2 激光器、固体激光器均可作为打标机激光源。光纤激光打标具有光束质量好、体积小、速度快、工作寿命长、安装灵活方便以及免维护等特点,市场应用广泛。随着光纤激光器技术不断进步和产业快速发展,产品性价比不断提升,相对 CO2 激光器、普通固体激光器优势凸显,在激光打标/雕刻的市场份额逐年增加。根据中国报告网收集的数据显示,2016 年激光打标/雕刻市场总体规模达到 5.60 亿美元,其中光纤激光器销售收入为 2.65 亿美元,约占整个打标/雕刻市场的 47.4%,2012-2016 年均复合增长率为 7.2%。

四、我国光纤激光器发展状况

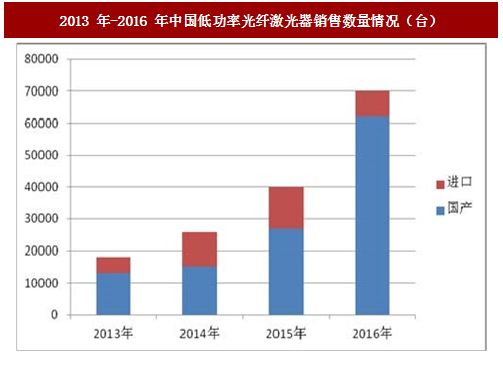

在本土企业突破激光器核心技术前,激光器技术长期被国外企业垄断,直接导致激光器设备价格昂贵,限制了激光应用的拓展。随着国内激光器领先企业如创鑫激光、武汉锐科等成功研制出光纤激光器,打破了国外垄断,光纤激光器国内销售价格大大降低,光纤激光器和激光设备市场容量也迅速被激发。低功率光纤激光器市场应用趋于成熟,市场容量增长迅速,目前市场份额已大多被国内厂商占据,2016 年市场份额高达 85%。市场竞争格局已相对稳定,因此,此部分市场市场价格及利润率将趋于稳定。

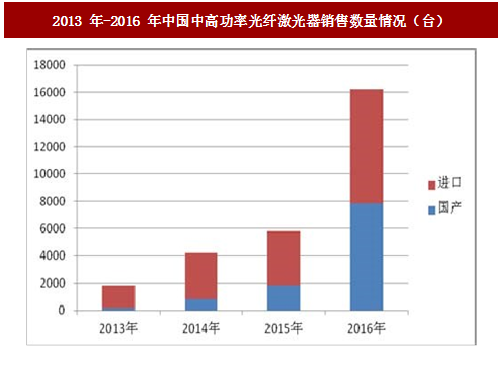

中高功率光纤激光器市场,本土企业起步更晚,但近年增长迅速,2016 年销售数量占比已接近 50%,但国内高功率光纤激光器进口依存度仍较高,本土领先企业将有机会在这一领域实现快速增长,快速提升市场占有率。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。