现阶段,我国半导体行业产业链上游代表企业有南大光电、中晶科技、北方华创等。

| 企业名称 |

优势分析 |

| 南大光电 |

技术优势:凭借30多年来的技术积累优势,公司先后攻克了国家863计划MO源全系列产品产业化、国家“02—专项”高纯电子气体(砷烷、磷烷)研发与产业化、ALD/CVD前驱体产业化等多个困扰我国数十年的项目,填补了多项国内空白。2017年,南大光电承担了集成电路芯片制造用关键核心材料之一的193nm光刻胶材料的研发与产业化项目。 |

| 中晶科技 |

经营优势:公司主要经营晶体硅、电子元器件制造、销售,晶体硅及其制品、电子元器件及新型节能材料的开发、技术咨询及技术转让,电气机械设备设计及销售;货物进出口、技术进出口。 |

| 北方华创 |

经营范围优势:公司经营范围包括:组装生产集成电路设备、光伏设备、TFT设备、真空设备、锂离子电池设备、流量计、电子元器件;销售集成电路设备、光伏设备、TFT设备、真空设备、锂离子电池设备、流量计、电子元器件;技术咨询;技术开发;技术转让;经济贸易咨询;投资及投资管理;货物进出口;技术进出口;代理进出口等。 |

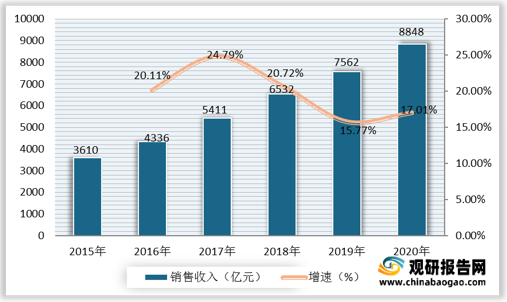

半导体行业中游为产品制造,包括传感器、光电子器件、分立器件、集成电路四类,其中集成电路的规模最大。据数据统计,2015年以来我国集成电路产业销售额持续增长,2020年销售收入达8848亿元,同比增长17.01%。

现阶段,我国半导体行业产业链中游代表企业有紫光展锐、兆易创新、华大半导体等。

| 企业名称 |

优势分析 |

| 紫光展锐 |

产品优势:紫光展锐涵盖芯片门类最多,包括交通卡芯片、IOT芯片、电子证照芯片、居民健康卡芯片、SIM卡芯片、手机芯片等,整体销量中国规模领先,是国内唯一一家拥有高端芯片设计制造能力的企业。 |

| 兆易创新 |

产品优势:兆易创新是一家以中国为总部的全球化芯片设计公司,致力于存储器、控制器及周边产品的设计研发,其主要产品为 NOR

Flash、NAND

Flash 及 MCU,应用于消费类电子产品、网络、电信设备及工业控制设备等领域。 |

| 华大半导体 |

经营范围优势:经营范围包括集成电路产品的研究、开发和销售,电子元器件、微电子器件及其电子产品的开发、销售,软件信息系统、计算机软硬件、计算机应用系统、电子设备与系统的技术开发、技术咨询、技术服务,从事货物及技术的进出口业务,自有房屋租赁,停车场经营。 |

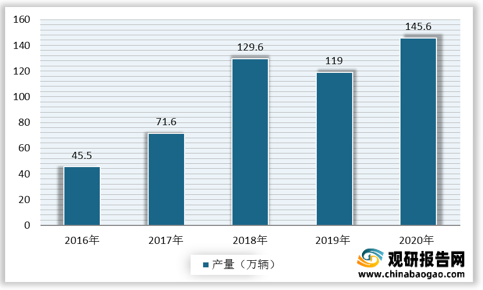

半导体行业下游为应用市场,主要应用于医疗、电子、通信、工业、物联网、信息安全、新能源汽车等行业。近年来,新能源汽车的发展,带动了我国半导体行业的快速发展,数据显示,2016-2018年间,我国新能源汽车产量持续增加,2019年下降到119万辆,2020年有所回升,产量增加到145.6万辆。

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

Email:sales@chinabaogao.com

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。