我国半导体设备行业产业链上游为信息交互系统及设备本体,主要包括精密运动控制系统、伺服驱动系统、高兼容性上下料系统、高精度温控系统以及设备本体零部件等。

半导体设备上游中包括精密运动控制系统、伺服驱动系统和测试分选设备本体;精密运动控制系统作为核心部件,向伺服驱动系统分配运动指令,从而带动测试分选设备本体运转,对芯片进行分选。

| 系统名称 |

概述 |

| 精密运动控制系统 |

精密运动控制系统是测试分选机的大脑,精密运动控制系统接受指令,对各类信息、数据进行分析处理,并向伺服驱动系统输出运动指令,伺服驱动系统在接受运动指令后开始运转,带动测试分选设备完成分选工作。精密运动控制系统中的主要零部件包括机箱、FCB板、Io信号板卡、通讯卡等 |

| 伺服驱动系统 |

伺服驱动系统主要由伺服驱动器和伺服电机构成,主要作用系接受精密运动控制系统指令,并驱动测试分选机运转。伺服系统主要系通用部件,市场供应充足。 |

| 高精度温控系统 |

高精度温控系统主要由常高温控制模块、低温控制系统、AT c主动温控机和干燥机组成。高精度温控系统可以在低温〈最低可达-55℃)、常温、高温(最高可达155℃)等多种温度环境下完成对芯片的测试和分选,实现了芯片运行环境的真实模拟。 |

| 高精度视觉定位识别系统 |

结合视觉识别、信息流追踪采集等技术,提供了对芯片放置位置的检测、芯片二维码的读取、复杂图像处理及检测等功能,提高了对整机的控制精度,降低了芯片在测试分选过程中不必要的磨损,满足了对于中高端芯片的信息流追踪需求。 |

| 高兼容性上下料系统 |

高兼容性上下料系统由高速移载平台、缓冲托盘多轴运动系统组成,通过高兼容性上下料系统,公司测试分选机的上下料载体不再局限于托盘,可以满足管到管,盘到管模式的上下料需求,同时具备外接编带机的开发潜力。 |

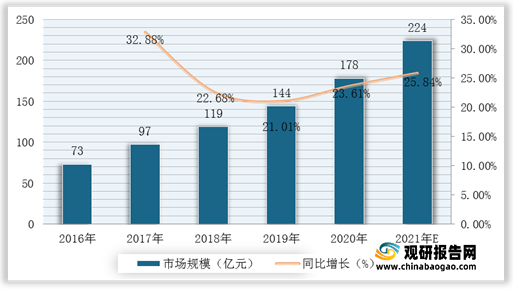

伺服系统又称随动系统,是用来精确地跟随或复现某个过程的反馈控制系统。伺服系统使物体的位置、方位、状态等输出被控量能够跟随输入目标的任意变化的自动控制系统。根据数据显示,2020年我国伺服系统市场规模为178亿元,较2019年同比增长23.61%;据推测,2021年我国伺服系统市场规模将达到224亿元。

现阶段,我国半导体设备行业产业上游主要包括深圳市汇川技术股份有限公司、安川电机(中国)有限公司、北京发那科机电有限公司、卧龙电气集团股份有限公司、深圳市英威腾电气股份有限公司、大连电机集团有限公司等优秀企业。

| 公司名称 |

优势分析 |

| 深圳市汇川技术股份有限公司 |

技术优势:公司聚焦工业领域的自动化、数字化、智能化,专注“信息层、控制层、驱动层、执行层、传感层”核心技术。专注于工业自动化控制产品的研发、生产和销售,定位服务于中高端设备制造商,以拥有自主知识产权的工业自动化控制技术为基础,以快速为客户提供个性化的解决方案为主要经营模式,实现企业价值与客户价值共同成长。 |

| 技术优势:公司已经获得的专利及软件著作权2111项(不含正在申请的),其中发明专利338项,实用新型专利1207项,外观专利353项,软件著作权213项,公司2020年新增发明专利31项,新增实用新型专利189项,新增外观专利75项,新增软件著作权16项。 |

|

| 安川电机(中国)有限公司 |

驱动控制优势:安川电机的驱动控制事业部把多样的革新及世界最新技术整合到变频器之中并进行了产品化, 取得了行业的领先地位。这些最尖端的技术作为世界标准已经渗透到各个领域,而变频器的品质、性能、功能享誉于世界,由此确保了全球No.1的市场份额。 |

| 运动控制优势:配有速度频率响应为1.6kHz的伺服驱动器、控制轴数最多达到256轴的控制器等最先端产品。从一般工业用机械到半导体、电子零部件制造设备,我们都能提供适合于各种用途的最匹配的伺服、控制器产品。 |

|

| 系统控制优势:以面向冶金、电力、水泥、市政、石化等行业用高压变频器的销售和技术服务为主,同时从事日本安川电机系统工程部门的CP系列控制器、高低压交直流传动装置、高低压交直流电机、 相关配套器件等各类工程型产品的销售和服务窗口工作。 |

|

| 北京发那科机电有限公司 |

产业规模优势:北京机床研究所是中国机床工业最大的研究开发基地,国内第一台数控机床在该所诞生,1980年引进FANUC技术,成立了国内第一家数控装置生产厂,为中国数控机床的发展奠定了基础,并在数控技术及其应用方面具有领先的优势。 |

| 卧龙电气集团股份有限公司 |

产业规模优势:目前已拥有浙江上虞、浙江绍兴、浙江杭州、宁夏银川、湖北武汉、北京六大生产基地、六大产业园区,具备了年产上亿台的生产能力。 |

| 技术优势:公司为国家重点高新技术企业,设有博士后科研工作站和电气技术研究院,已实施了国家级火炬项目及科技攻关项目22项,开发国家级重点新产品9只,获得49项国家重点科技开发成果和163项国家专利。 |

|

| 深圳市英威腾电气股份有限公司 |

产品优势:英威腾全国共有12大研发中心,公司共有有效授权专利953项,其中发明专利254项、实用新型471项、外观专利228项;软件著作权备案278项,即获得有效知识产权1231项。实验室拥有国内工控行业首家TUV SUD颁发的ACT资质,并通过UL目击实验室及CNAS国家实验室认证。 |

| 大连电机集团有限公司 |

产业规模优势:是中国第一台变频电机的诞生地,是中国电机行业质量金奖的唯一获得者。大连电机有限公司现有职工近2000人,包含200名工程技术人员,是一支具有专业精深技术背景和长期实践经验的年轻的知识性团队。 |

我国半导体设备行业产业链中游为核心设备,主要包括光刻设备、刻蚀设备、薄膜沉积设备、清洗设备、离子注入设备等。

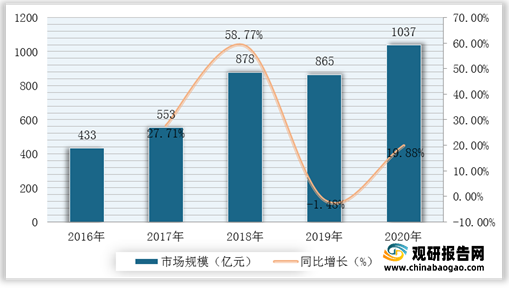

根据数据显示,2019年我国半导体设备市场规模为865亿元,2020年我国行业市场规模为1037亿元,同比增长19.88%。

| 设备名称 |

企业名称 |

优势分析 |

| 刻蚀设备 |

北方华创 |

产业规模优势:北方华创秉承七星电子和北方微电子多年高科技研发实力,实现资源整合和优势互补,以科技创新为基点,着眼未来,致力于加快推进北方华创向新型制造业的战略转型;致力于成为国际领先的高端电子工艺装备和精密电子元器件两大基础电子产品服务商;致力于提升人类智能生活品质;致力于实现中国“智造强国”的梦想蓝图。 |

| 中微半导体 |

产业规模优势:是一家以中国为基地、面向全球的微观加工高端设备公司,为集成电路和泛半导体行业提供具竞争力的高端设备和高质量的服务。 |

|

| 光刻设备 |

上海微电子 |

产品优势:公司已通过ISO27001信息安全、ISO9000质量管理和ISO14001环境管理等体系的国际认证,力求为客户提供持续 、稳定、高品质的产品和服务,并履行一个优秀的高科技企业的社会责任。 |

| 技术优势:公司拥有一支500多人的多学科、高技术的人才队伍和完善的产品开发手段和设备,以及支撑微电子装备研发的光学、机械、电气控制、微环境等多学科软硬件测控技术平台,可进行集成电路关键设备—光刻机的设计、制造集成、测试和工艺试验,技术涉及光学、结构、动力学、精密运动和控制、软件工程、精密测量、微环境控制等众多领域。 |

||

| 薄膜沉积设备 |

沈阳拓荆 |

产业规模优势:公司拥有12英寸PECVD(等离子体化学气相沉积设备)、ALD(原子层薄膜沉积设备)、SACVD(次常压化学气相沉积设备)三个完整系列产品,拥有自主知识产权,技术指标达到国际同类产品先进水平,产品主要应用于集成电路晶圆制造,以及TSV封装、光波导、Micro-LED、OLED显示等高端技术领域。公司在北京、上海、武汉、合肥、天津、台湾等20多个地区的近40条生产线都设有技术服务中心。 |

| 技术优势:公司现有十余名海外专家,结合国内优秀人才,形成了一支以海外专家为带头人,以国内技术和管理骨干为基础的专业队伍,截止到2020年底,公司员工总数超过320人。拓荆通过多年技术积累,已形成自主知识产权体系,截止到2020年底,累计申请专利超470项,荣膺国家知识产权局颁发的“国家知识产权示范企业(2019-2022)”称号。 |

||

| 检测设备 |

精测电子 |

产业规模优势:秉承“品质赢得信赖,科技成就未来”的经营理念,注重技术的积累,坚持实施自主创新,以市场需求为导向,紧随平板显示产业发展趋势,成功研发多项平板显示测试系统。经过多年的发展,公司集合“光、机、电、软、算”一体化系统优势,在平板显示测试领域已处于行业领先水平。 |

| 长川科技 |

技术优势:公司的经 营团队拥有多年的测试设备研发工作经历,具有精湛的专业技术、丰富的行业背景和先进的管理理念。 |

|

| 清洗设备 |

盛美半导体 |

技术优势:盛美具有高新技术企业资质,承担十一五国家科技重大专项课题“65-45nm铜互连无应力抛光设备研发项目”的研发和十二五国家科技重大专项课题“20-14nm铜互连镀铜设备研发与应用”和“45-22纳米单片晶圆清洗装备研发与应用”的研发。公司立足自主创新,通过多年的技术研发和工艺积累,成功研发出全球首创的 SAPS/TEBO 兆声波清洗技术和 Tahoe 单片槽式组合清洗技术,可应用于 28nm及以下技术节点的晶圆清洗领域,可有效解决刻蚀后有机沾污和颗粒的清洗难题,并大幅减少浓硫酸等化学试剂的使用量,在帮助客户降低生产成本的同时,满足节能减排的要求。 |

| CMP设备 |

华海清科 |

人才优势:核心团队成员来自海内外专业人才,产品可广泛应用于极大规模集成电路晶圆制造、封装、微机电系统制造、硅材料制造等领域。 |

| 涂胶显影设备 |

沈阳芯源 |

技术优势:由中科院沈阳自动化研究所引进国外先进技术投资创建,致力于研发制造高端半导体生产设备并提供相关服务,为客户提供专业、精良的设备和创新性的工艺解决方案。芯源公司占地2万平方米,拥有员工180人,技术人员占70%,拥有高等级净化厂房、现代化办公环境和开拓进取的技术团队,已通过质量、环境、职业健康安全管理体系认证,产品已通过半导体行业SEMI-S2认证。 |

我国半导体设备行业产业链下游为半导体产品,主要分为四大类,集成电路、分立器件、光电子器件和传感器。

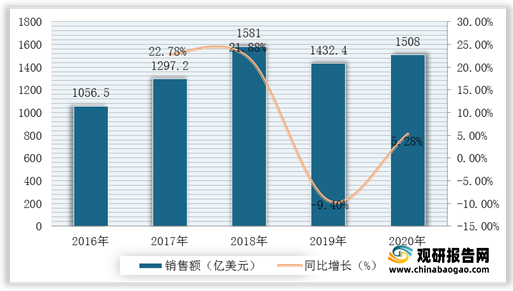

半导体专用设备市场与半导体产业景气状况紧密相关,下游新兴产业的快速发展是半导体设备行业的最大驱动力。根据数据显示,2019年我国半导体销售额为1432.4亿美元,2020年销售额为1508.0亿美元,同比增长5.28%。

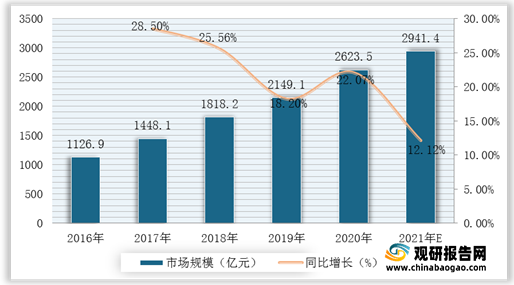

根据数据显示,2019年我国圆晶制造行业市场规模达到2149.1亿元,2020年市场规模为2623.5亿元,同比增长22.07%;预计2021年我国晶制造行业市场规模或达到2941.4亿元。

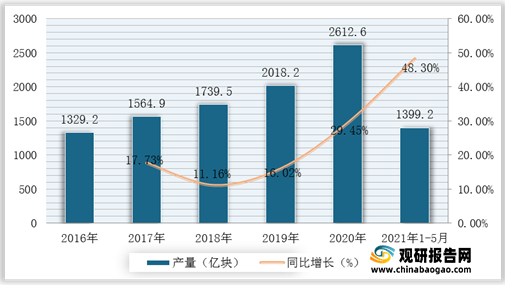

集成电路在消费电子、高端制造、网络通讯、家用电器、物联网等诸多领域得到广泛应用,已成为衡量一个国家产业竞争力和综合国力的重要标志之一。根据数据显示,2020年我国集成电路产量达2612.6亿块,2021年1-5月我国集成电路产量达1399.2亿块,较去年同比增长48.3%。

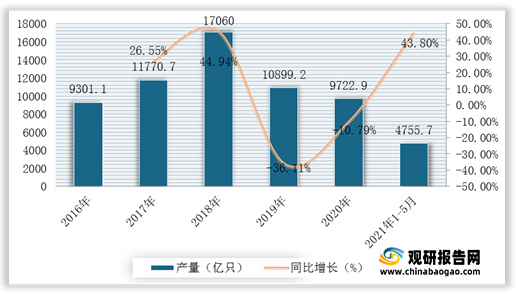

光电子器件是利用电-光子转换效应制成的各种功能器件。数据显示,2020年我国光电子器件产量达9722.9亿只。2021年1-5月我国光电子器件产量达4755.7亿只,较去年同比增长43.8%。

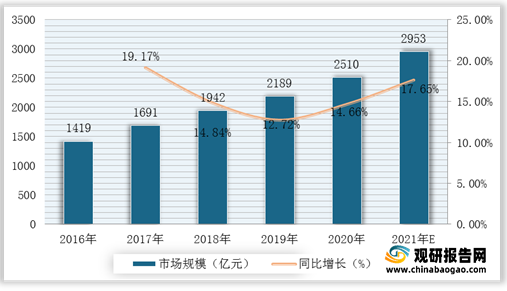

传感器是一种检测装置,能感受到被测量的信息,并能将感受到的信息,按一定规律变换成为电信号或其他所需形式的信息输出,以满足信息的传输、处理、存储、显示、记录和控制等要求。根据数据显示,2019年我国传感器市场规模2189亿元,较2018年同比增长12.72%;2020年市场规模为2510亿元,同比增长14.66%;据预测,2021年我国传感器市场规模可达2953亿元。(TJL)

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

Email:sales@chinabaogao.com

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。