我国装备制造业发展存在“以整机带动零部件发展”的思路,由于整机 厂的强势和游说,21 世纪初,国家把进口“零部件不免税,整机免税”改为 “零部件免税,整机不免税”。在这种环境下,制造业的规模发展起来了, 但是基础技术和基础零部件的发展相对滞后,并使我国本土零部件企业的生 存环境更加恶劣,产业最薄弱的环节需要直面进口产品在价格和技术上的双 重冲击。

国内激光产业与世界差距多大?

2007 年之前,尽管国内高校、研究所等单位在光纤激光器领域开展了 大量的研究工作并取得了诸多成就,但国内光纤激光器的产业化和产品化仍 然是空白,几乎所有工业光纤激光器全部依赖进口。

中国激光产业存在最大的问题就是核心话语权缺失,这也是与国外最明 显的差距。我国激光产业工艺产品较为依赖进口,上游晶体公司出产晶体至 德国、美国,国外企业制成晶片后再出售至中国。并非我国公司不能自产晶 片,而是工艺不过关,进口晶片性能比自产的要好,下游加工商出于稳定性 考虑,选择了进口产品。中游的激光器制造也是同样境遇:比如制造飞秒激 光器,在加工缩膜期间,缩膜便无法自产,只能进口。目前国内所掌握的激 光技术与国外差距并不大,但是受限于整体工业的体系发展的基础,以 500W 以上的激光器为例,国产的产品在耐用性、性能、稳定性以及大规模工业生 产水平均与国际差距较大,根源在于我国的工业基础相对薄弱。

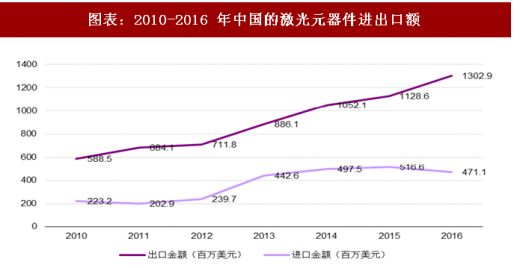

根据《2017 年中国激光产业发展报告》数据,2016 年中国进口激光元 器件的总金额创新高,达 13 亿美元,说明核心激光元器件依赖进口的现象 未得到本质改观,高端市场依然被国外企业把控。

目前我国中低功率光纤激光器的制造技术已比较成熟,但高功率激光合 束与泵浦耦合等领域存技术难题,且器件缺乏。和发达国家相比,国内激光 产业的差距主要包括激光元器件技术方面以及产业化,其中,元器件技术的 差距制约了整个激光产业的产业化水平。

激光设备领域,大族激光、华工科技正在赶超 中国制造业的快速发展,传统工业制造技术的更新升级,也急切的激光加工设备做配套,倒逼着中国激光厂商不断研发新设备以适应市场的发展,推动了中国大陆厂商加速发展。大族激光、华工科技等厂商在过去几年取得 了快速发展,已经跻身世界激光设备大厂的行列。

以大族激光为例,大族激光是亚洲最大、世界排名前三的工业激光加工 设备生产厂商,其产品覆盖了激光打标机系列、激光焊接机系列、激光切割 机系列、新能源激光焊接设备、激光演示系列、PCB 钻孔机系列、工业机器 人等多个系列 200 余种工业激光设备及智能装备解决方案。2017 年,大族 激光实现总营收 115.6 亿,同比增长 66.12%。其中,小功率激光打标、精 密焊接、精密切割等业务实现营业收入 61.88 亿元;大功率激光及自动化配 套设备实现营业收入 20.74 亿元,同比增长 42%;PCB 业务实现营业收入 12.10 亿元,同比增长 36%;半导体及显视面板行业实现营业收入 5.1 亿元, 同比增长 47%;新能源业务实现营业收入 5.47 亿元,同比增长 82%。可以 看出,大族激光得益于下游新兴应用的出现,半导体及显视面板、新能源、 大功率加工成为了重要潜力点。

在激光器领域,锐科激光、创鑫激光正在追赶

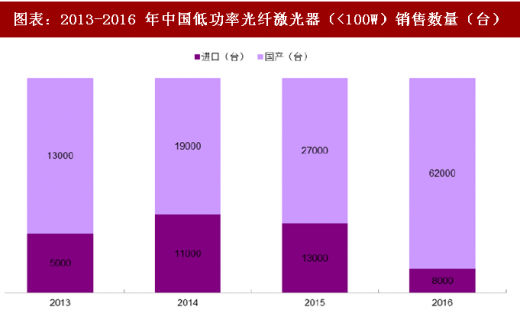

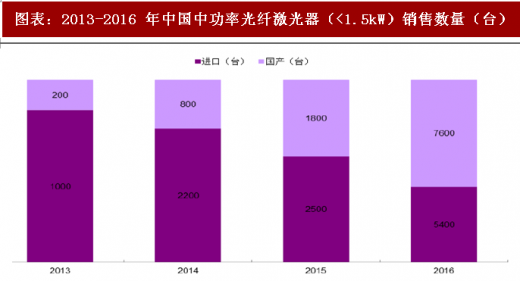

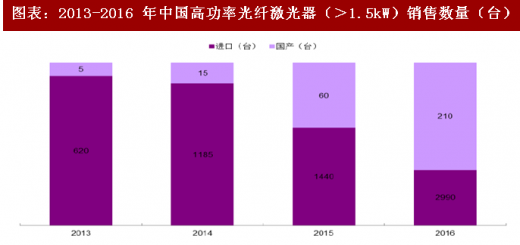

近几年,随着中国厂商的低功率(<100W)光纤激光器的技术成熟,其市场已大多被国内厂商占据,国产化率高达 85%。在中功率光纤激光器(≤1.5kW)领域,国产厂商在 2016 年的市占率已经超过了国外厂商,国产化 成果显著。然而在高功率光纤激光器(>1.5kW)领域,由于国产产品的性能、 稳定性等仍存在客观差距,其大部分市场依旧被国外厂商占据,国产的高功 率光纤激光器市场份额约占 8%。而在这里面的典型的代表企业包括锐科激 光、创鑫激光等,它们成功研制出中高功率光纤激光器,大大降低了该类产 品的国内销售价格,打破了国外垄断。

参考观研天下发布《2018年中国激光行业分析报告-市场运营态势与投资前景研究》

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。