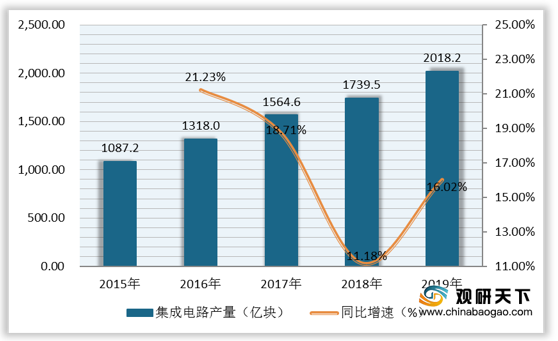

上游市场:集成电路为安防视频监控行业上游的一个主要组成部分,其产量的多少能对安防视频监控相关企业盈利产生一定程度的影响。数据显示,2015-2019年我国集成电路产量持续上升,从1087.2亿块升至2018.2亿块,复合增长率为16.72%;2019年同比增长16.02%,或将带动安防视频监控相关企业的盈利增长。

| 企业名称 |

主营业务 |

企业优势 |

| 香港华胜泓邦科技有限公司 |

主要从事各类数码产品的研制、开发、销售及电子商务的应用 |

经验优势:在IT产品渠道操作和形象性直营上有着极其丰富经验。 |

| 产品优势:主要提供半导体材料、内存、CPU等相关产品与服务。 |

||

| 专业经销世界各大芯片制造名厂集成电路电子元件 |

应用领域优势:现有产品广泛应用于pc-cam、手机、数码相机、安防产品、医疗仪器、机顶盒等领域。 |

|

| 客户资源优势:公司的业务遍布海内外,成为价格最优,货源最齐,库存量较大的供应商之一。 |

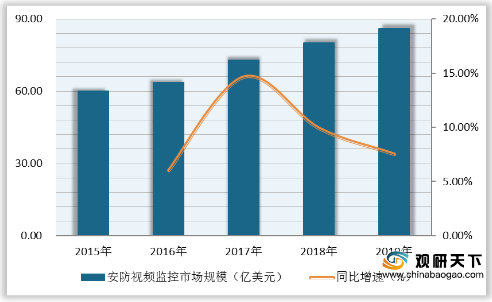

中游市场:随着居民安全意识的逐渐增加、对安防视频监控诉求的不断上涨,使得近些年我国安防视频监控行业市场规模持续增长,从2015年的59.9亿美元增至2019年的**亿美元,复合增长率为*%;2019年同比增长*%;未来市场向好。

现阶段,我国安防视频监控行业相关企业主要有杭州海康威视数字技术股份有限公司、浙江大华技术股份有限公司、深圳市同为数码科技股份有限公司、珠海安士佳电子有限公司、北京汉邦高科数字技术股份有限公司等。

| 企业名称 |

主营业务 |

企业优势 |

| 视频处理技术和视频分析技术 |

营销网络优势:营销及服务网络覆盖全球,目前在中国大陆34个城市已设立分公司,在中国香港、美国洛杉矶和印度也已设立了全资和合资子公司,并正在全球筹建更多的分支机构。 |

|

| 自主研发优势:拥有业内领先的自主核心技术和可持续研发能力。目前在视频图像处理、音频视编解码、视频分析、流媒体网络传输与控制、嵌入式系统开发、视音频数据存储等核心技术领域达到行业领先水平。 |

||

| 产品优势:提供摄像机/智能球机、光端机、DVR/DVS/板卡、BSV液晶拼接屏、网络存储、视频综合平台、中心管理软件等安防产品。 |

||

| 企业荣誉优势:公司连续五年以中国安防第一位的身份入选《A&S》“全球安防50强”;2011年名列IMS全球视频监控企业第4位等。 |

||

| 规模化竞争优势:公司已成为全球最大的视频监控解决方案供应商之一。 |

||

| 产业线优势:公司已建立了涵盖视频、门禁与报警等全系列安防产品线。 |

||

| 浙江大华技术股份有限公司 |

以视频为核心的智慧物联解决方案提供商和运营服务商 |

研发实力优势:成立了大数据研究院和先进技术研究院,在VR/AR、智能机器人、人脸识别、机器视觉、智能汽车电子等前沿应用科学领域进行全面技术研究;与ADI、TI、ALTERA等建立联合实验室。 |

| 营销服务体系优势:公司已建立全球化的营销服务体系。公司已在国内建立了32个一级办事处、122个二级办事处;在海外设立了35个分支机构,覆盖了亚太、北美、南美、欧洲、非洲。 |

||

| 运营服务提供能力优势:从提供单一的视频监控能力到形成人防、物防、技防“三防合一”的综合运营服务能力。 |

||

| 销售渠道优势:公司安防事业部在国内11个大区设有31个办事处,系统集成事业部在国内8个大区设有13个办事处,销售范围覆盖全国主要城市。 |

||

| 深圳市同为数码科技股份有限公司 |

安防视频监控产品的研发、生产、销售 |

产品优势:目前公司主要产品包括硬盘录像机、监控摄像机、视频监控系统等。 |

| 研发优势:已掌握并能有效运用音视频编解码、图像优化处理、视频3A处理算法、视频智能分析算法、信息存储与调用、网络控制与传输、嵌入式软件等多项核心技术,拥有专利71项、软件著作权34项。 |

||

| 产品体系优势:完整的产品体系满足客户一站式采购需求;产品高性价比、差异化策略保障市场份额;定制化的视频监控解决方案和管理平台提升产品竞争力;优异的用户体验有效增加客户粘性。 |

||

| 客户资源优势:目前客户已遍布六大洲中的主要区域,初步建立了全球战略布局。在境内市场,公司已在北京、沈阳、乌鲁木齐、济南、郑州、成都、武汉、上海、杭州、南京、重庆等城市设立办事处。 |

||

| 珠海安士佳电子有限公司 |

从事消费安防监控产品 |

研发团队优势:具有专业化的研发、国内外销售和客户服务团队。 |

| 设备设施优势:拥有综合型的生产设备、设施。 |

||

| 生产能力优势:具备半自动化生产能力,日产能15000台以上。 |

||

| 专利荣誉优势:各类荣誉证书近百项,获得国内专利60项,软件著作权46项。 |

||

| 应用领域优势:广泛应用于安防监控、移动监控、家庭监控、有线、无线网络音视频通信、民用多媒体产品等领域。 |

||

| 品牌优势:在国内外市场发展多个自主品牌,如ANSJER/ZOSI。 |

||

| 客户资源优势:品牌产品已出口并畅销全球100多个国家和地区。 |

||

| 北京汉邦高科数字技术股份有限公司 |

安防行业数字视频监控产品和整体解决方案的研发、生产和销售 |

产品优势:主要产品包括后端存储设备(嵌入式数字硬盘录像机、网络硬盘录像机、硬盘录像卡)、前端采集设备监控摄像机(HD-SDI高清、IP高清、模拟)和视频监控系统。 |

| 产品线优势:公司产品线覆盖了监控摄像机、数字硬盘录像机等领域。 |

||

| 人才激励优势:公司管理、研发、生产、销售、财务等重要部门的主要骨干均持有公司股份。 |

||

| 技术研发优势:公司掌握多项自主知识产权核心技术,目前已拥有40多项专利、50多项软件著作权。 |

||

| 品牌质量优势:作为国内数字视频监控产品和整体解决方案的主要供应商之一,公司拥有了良好的市场知名度,并注重品牌形象的建设。 |

下游市场:从我国安防视频监控行业下游运用结构来看,目前安防视频监控行业主要集中在交通、城市治安、政府项目、金融以及商用等特殊部门,在其它领域的应用相对较少。

现阶段,我国安防视频监控行业下游相关企业主要有上海申通地铁股份有限公司、绿城物业服务集团有限公司、万科物业发展有限公司等。

| 企业名称 |

主营业务 |

企业优势 |

| 上海申通地铁股份有限公司 |

上海地铁一号线经营业务、融资租赁和保理业务 |

新能源业务优势:新能源公司在2019年实现营业收入293万,主要来源于光伏项目的电费收益。 |

| 融资租赁及商业保理业务优势:2019年地铁融资租赁公司新签订11份融资租赁及商业保理合同,新投放约14.04亿元,其中保理业务新增投放约6.34亿,融资租赁新增投放约7.7亿元。 |

||

| 绿城物业服务集团有限公司 |

主要从事物业服务、生活服务与产业服务等 |

企业荣誉优势:2019中国服务业企业500强榜上榜,排名第436名。 |

| 服务类型优势:服务的物业类型涵盖市政公建项目、城市综合体、商务写字楼、别墅、公寓、学校、足球基地和高科技产业园等,接管、咨询及代管。 |

||

| 万科物业发展有限公司 |

专注于住宅物业服务、商写物业服务、开发商服务、资产服务、楼宇智能化服务和基于客户移动互联网终端六大业务单元 |

服务规模优势:截至2017年12月底,万科物业已布局中国69个具有发展潜力的大中城市,服务项目共计2356个,服务394万户家庭。 |

| 人才团队优势:在职员工人数超6万名。 |

||

| 服务类型优势:包括多层小区、高层大厦、别墅、写字楼、社区商业、政府公共物业等多种类型。 |

||

| 业务领域优势:业务范围涵盖小区前期规划、秩序维护与清洁服务、园艺绿化设计及养护、设施设备集约化管理、楼宇智能化设计与施工、会所经营、房产经纪、家居装饰、社区资源经营等诸多领域。 |

相关行业分析报告参考《2020年中国安防视频监控产业分析报告-产业竞争格局与发展战略评估》

本文根据互联网公开资料整理而成。我们保持中立立场,与文中提及的公司之间不存在业务往来,不涉及利益。文章仅作参考,不构成任何投资及应用建议。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。