目前应用于新能源汽车领域的电机主要有直流电机、交流异步电机、永磁同步电机、开关磁阻电机和轮毂电机五类。直流电机是最早用于新能源汽车领域的电机,由于常采用 PWM 控制方式,因而具有控制简单、性能好,成本低等特点,但直流电机的电刷是易损件,不仅维护成本较高,而且不利于电机性能的提升,目前直流电机已基本淘汰。轮毂电机是将动力、传动和制动装置都整合到轮毂内,可实现分布式驱动的电机,由于可省略大量传动部件并可实现多种复杂方式的驱动,因而被视为新能源汽车电机的发展方向,但受到控制一致性和簧下质量增加等问题,目前轮毂电机还未能得到普及,应用车型仍处于概念车和改装车阶段。永磁同步电机、交流异步电机和开关磁阻电机是当前三种主要电机类型。三种电机中,永磁同步电机体积小、质量轻,功率因数、峰值效率等性能更优越,但由于其需要采用稀土永磁材料,一方面有退磁风险,另一方面增加了电机成本;交流异步电机结构简单,可靠性高,但其调速性及功率因数等性能指标一般;开关磁阻电机启动制动性能好,效率较高,但运行时噪声较大,目前应用较少,且多用于商用车领域。

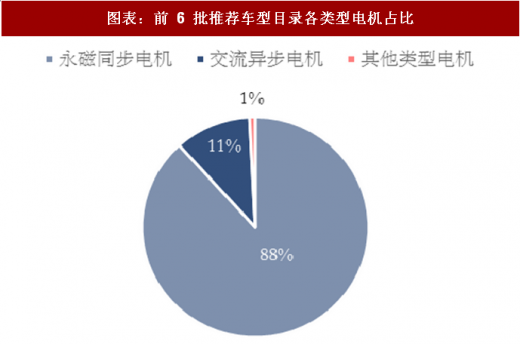

永磁同步电机性能优越,且我国稀土资源储量充足,成为当前电机市场的主流。今年前六批《新能源汽车推广应用推荐车型目录》数据显示,所有上公告新能源汽车车型中,搭载永磁同步电机的车型占比达到 88.30%;分车型来看,应用占比最低的乘用车也超过 75%。此外,特斯拉下半年量产车 Model 3 将电机类型从交流异步电机改为永磁同步电机,进一步证明永磁路线是当前市场主流。

二、上游稀土涨价确定性高,电机企业毛利率稳定成本传导通畅

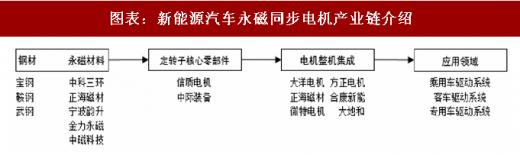

新能源汽车用永磁同步电机产业链上游为钢材、铜材及稀土永磁材料等原材料,之后为定子和转子等核心零部件,由于定转子的加工质量很大程度上决定了电机产品的性能,目前多数电机整机企业仍采用自制定转子的方式,未来随着第三方企业加工质量的提高,产业分工有望细化。中游为电机整机集成商,下游应用领域为各类新能源汽车车型。

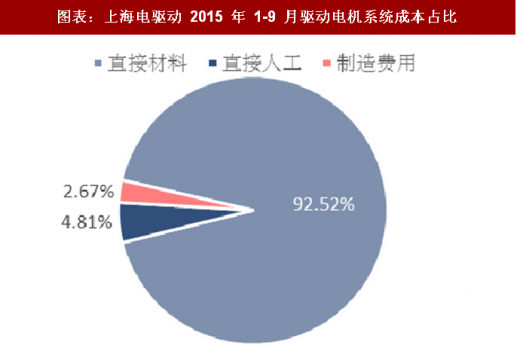

成本加成定价侧策略,原材料占比高。目前电机企业普遍采用“成本加成”的定价策略,即在原材料成本的基础上,增加制造费用和人工费用构成总的电机成本。根据上海电驱动数据,其原材料采购成本占电机总成本的 93%。而在永磁同步电机中,原材料成本占比较高的是用于制造永磁体的钕铁硼磁钢、用于制造电机定转子冲片、铁芯的硅钢,和用于制造线圈的铜材等。

稀土打黑减小永磁稀土材料供给。钕铁硼又称磁钢,其组成成分中,稀土元素钕占比约 30%,金属元素铁占比约 65%,非金属元素硼占比约 1%,钕元素含量占比虽不如铁,但其成本占比高,决定了钕铁硼价格受稀土材料影响较大。2016 年底,工信部组织八部门开展稀土打黑行动,意在打击违规开采行为、控制稀土产量,相比于历次打黑,本次持续时间长、力度大,行业普遍预期打黑将常态化,一方面规范了稀土市场,同时也使得稀土材料供应减少,价格上涨。

参考观研天下发布《2018年中国电机行业分析报告-市场运营态势与发展前景研究》

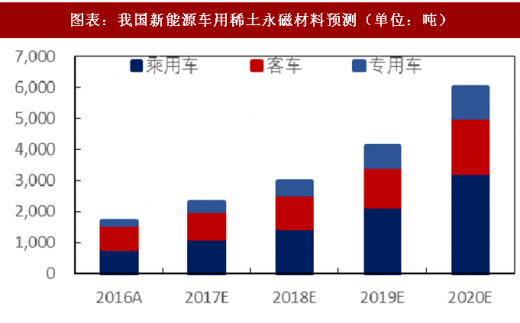

新能源汽车拉动稀土永磁材料广阔需求。目前,包含驱动电机在内,单台新能源乘用车和专用车稀土永磁材料用量约 2.5Kg,单台客车用量约 6Kg,我们以此进行预测,到 2020 年新能源汽车用稀土永磁材料将达 6039 吨,我国年产稀土永磁材料 10 万吨左右,则新能源汽车用永磁材料占比将达 6%左右。

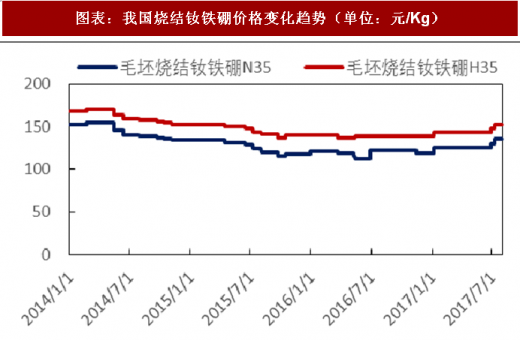

供需矛盾加剧,稀土涨价预期确定性高。受稀土材料供应趋紧影响,目前烧结钕铁硼价格已呈反弹趋势,根据百川资讯数据,钕铁硼 N35 及 H35 在今年 7 月的价格分别比年初上涨 16 和 13 元/Kg,涨幅达 13.45%和 9.35%,随着稀土打黑导致上游材料供应减少,我们预计钕铁硼磁钢的价格未来将进一步上涨,增加电机企业的采购成本。

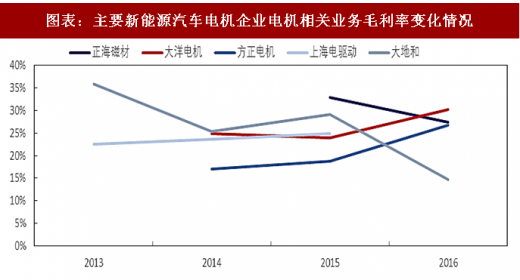

电机产品毛利率稳定,成本传导路径通畅。我们分析了 5 家企业新能源汽车电机相关业务,其毛利率基本维持于 25%左右(方正电机由于传统汽车电机与新能源汽车电机合并统计,因而毛利率偏低)。我们认为,新能源汽车三大核心零部件中电机的毛利率水平较低,且原材料在成本中占比很高,毛利率下降空间有限;同时电机行业竞争格局稳定,龙头企业优势地位稳固,对下游客户有一定议价能力;加之中高端产品的技术门槛,决定了电机企业受上游原材料成本上涨的压力向下游传导较为通畅。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。