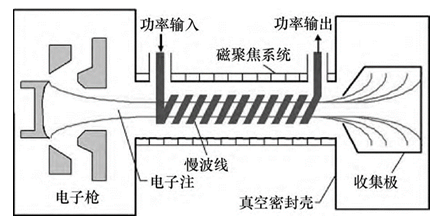

行波管、磁控管所属的微波电真空领域,由于涉及国防军工重点配套,对技术研发、生产管理的标准严格,准入门槛高,竞争很少。我国只有国家定点军用微波电真空器件“两厂两所”具备研发生产能力,除了国光电气外,还有客户A下属某研究所、客户C下属某公司和中国科学院下属某研究所。

| 公司名称 |

行业地位 |

产品竞争情况与市场份额 |

频率范围 |

效率 |

功率 |

国光电气主要产品的技术先进性说明 |

| 客户A下属某研究所 |

产品门类最 多的电真空器件供应商,综合实力较强 |

与国光电气有市场竞争的产品主要是某两个频段连续波行波管。其中部分型号的行波管双方存在一定替换性。就主要客户的市场份额而言,目前双方差异不大,都处于行业领先水平 |

2-95GHz |

65% |

10KW |

1、行波管方面,国光电气的主要优势在于用于电子对抗领域的连续波行波管。在某些频段,国光电气技术领先;某两个频段,国光电气与客户A下属某研究所技术相当;在某些频段,中国客户A下属某研究所技术占优。 2、磁控管方面,国光电气的主要技术优势在于用于弹载领域的捷变频磁控管,处于国内领先水平。 |

| 中国科学院下属某研究所 |

主要方向为空间行波管和大功率速调管 |

其业务以新技术、新产品研究为主,目前与发行人没有直接竞争和替代的产品。其在空间行波管研发方面较为领先 |

6-95GHz |

65% |

5KW |

|

| 客户C下属某公司(国营某厂) |

产品种类比较齐全,代表产品是脉冲行波管,同时在军用及民用领域都有一定的拓展 |

国光电气行波管产品与其品类存在差异,基本不竞争。国光电气与其个别磁控管品种有竞争关系,双方各占相关客户的采购量的一半左右 |

1-40 GHz |

65% |

10KW |

|

| 国光电气(前身是国营776厂) |

在连续波行波管、捷变频磁控管、充气微波开关管方面拥有较高的市场份额和技术优势 |

1、国内主要电子对抗整机厂商均是发行人客户,其中绝大部分市场订单来自客户A-2,近几年国光电气与客户A下属某研究所各占其总需求量的一半左右2、国光电气各类磁控管产品在市场中的整体占有率约为25%左右 |

1-40GHz |

65% |

10KW |

但是,相对行波管来说,微波电真空器件行业内参与研制微波固态产品的企业数量较多,市场格局较为分散,主要由国内规模较大、实力雄厚的国营科研院所及具备军品科研生产资质的民营企业构成,主要包括雷科防务、国睿科技、亚光科技、天箭科技等公司。

| 企业名称 |

简介 |

营业收入 |

| 雷科防务 |

于2010年上市,主要从事嵌入式实时信息处理、复杂电磁环境测试与验证及评估、北斗卫星导航接收机、雷达以及微波信号分配管理及接收处理业务,包括雷达系统、遥感测控、卫星导航、数字系统、模拟仿真、安全存储、微波组件等产品研发、制造和销售。公司一直致力于相控阵雷达、合成孔径雷达和毫米波雷达等技术方面的研究,主要应用于国防军工和国民经济各个领域 |

截至2020年末,雷科防务总资产577,824.15万元,净资产406,823.25元,2020年营业收入为121,556.04万元,净利润为18,154.06万元 |

| 国睿科技 |

于2003年上市,是一家专业从事微波与信息技术相关产品的生产和销售的公司。公司掌握了多项关于雷达整机系统和子系统、轨道交通控制系统等方面的专利和非专利技术,形成了系列化产品,其中中高端气象雷达及相关产品在国内气象市场有较高的知名度 |

截至2020年末,国睿科技总资产777,348.74万元,净资产432,191.70元,2020年营业收入为360,553.28万元,净利润为46,581.93万元 |

| 亚光科技 |

于2010年上市,主要致力于高性能复合材料船艇设计、研发、生产、销售及服务,为客户提供从方案设计、产品制造到维修服务等全方位的个性化解决方案。2017年,公司收购亚光电子97.38%股权,公司将在原有的复合材料船艇的业务的基础上,新增半导体元器件与微波电路及组件(合称军工产品)生产业务,亚光电子的产品主要包括半导体分立器件、微波电路及组件等军品及安防与专网通信等工程类业务,其军用产品作为雷达、电子对抗和通信系统的配套组件,长期应用于各类航天器材及机载、舰载、弹载等武器平台 |

截至2020年末,亚光科技总资产824,496.42万元,净资产530,552.53元,2020年营业收入为181,287.96万元,净利润为3,013.27万元 |

| 天箭科技 |

于2020年上市,是国内较早专注于高波段、大功率固态微波前端产品的研发、生产、销售以及进行产业化推广应用的民营企业之一,已掌握了固态微波前端技术应用的多项核心技术,研发能力较强 |

截至2020年末,天箭科技总资产112,383.25万元,净资产92,411.38元,2020年营业收入为21,862.23万元,净利润为8,236.96万元 |

微波电真空器件作为雷达、通信、电子对抗等军事电子装备的核心零部件,下游客户会根据整机性能提升的需求对电真空器件提出更高的迭代要求。因此,电真空器件产品的刚性需求始终存在,微波电真空器件在军品装备领域将会保持稳定上升的趋势。国内的微波电真空器件厂商在稳固既有市场的同时,将依靠技术创新和客户的研发需求对已有产品进行不断的升级和迭代,进一步提升产品性能和市场份额。另一方面,空间行波管等新型微波电真空器件作为未来卫星通信和军工电子产业链上游,其需求将有望迎来持续增长。(WYD)

更多深度内容,请查阅观研报告网:

《2021年中国微波电真空器件市场分析报告-行业深度分析与发展战略规划》

《2021年中国天线微波器市场分析报告-市场运营态势与发展前景研究》

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

Email:sales@chinabaogao.com

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。