①行业规模

参考观研天下发布《2018年中国印制电路板市场分析报告-行业深度调研与发展趋势研究》在全球PCB 产业向亚洲转移的整体趋势下,中国作为电子产品制造大国,以巨大的内需市场和较为低廉的生产成本吸引了大量外资和本土PCB 企业投资,促进中国PCB 产业在短短数年间呈现爆发式增长。当前,中国已成为全球最大PCB 生产国,也是目前全球能够提供PCB 最大产能及最完整产品类型的地区之一。从整体上来看,本土PCB 企业尽管数量众多,但其企业规模和技术水平与在中国大陆设立分厂的外资企业相比仍存在一定差距,竞争力稍显薄弱。

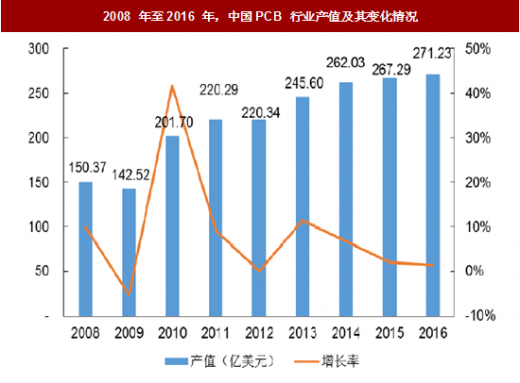

2008 年至2016 年,中国PCB 行业产值及其变化情况如下图所示:

Prismark 报告显示,2016 年中国PCB 行业整体规模达271.23 亿美元。未来五年(2016 年至2021 年)中国PCB 行业产值增速将有所放缓,年复合增长率为3.39%;预计到2021 年,中国PCB 行业产值将达320.42 亿美元,占全球PCB 行业总产值的比重小幅上升至53.04%。

②区域分布

目前,中国已经形成了以珠三角地区、长三角地区为核心区域的PCB 产业聚集带。近年来,随着沿海地区劳动力成本的上升,部分PCB 企业开始将产能迁移到基础条件较好的中西部城市,如湖北黄石、安徽广德、四川遂宁等地。珠三角地区、长三角地区由于具备人才优势、经济优势以及完善的产业链配套环境,预计,未来仍将保持PCB 产业的领先地位,并不断向高端产品和高附加值产品方向发展。中西部地区由于PCB 企业的内迁,也将逐渐成为我国PCB 行业的一个重要基地。

③产品结构

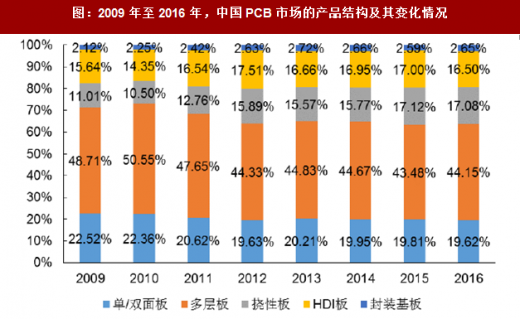

2009 年至2016 年,中国PCB 市场的产品结构及其变化情况如下图所示:

从产品结构上看,技术含量较高的挠性板、HDI 板和封装基板占比逐年提升,但仍相对较低。其中,技术含量最高的封装基板产品在2016 年的占比仅为2.65%,而内资厂商中仅有深南电路、兴森科技和珠海越亚等企业能够生产。

此外,根据Prismark 预测,未来五年(2016 年至2021 年)中国PCB 产业各细分产品产值增速均高于全球平均水平,尤其表现在高多层板、HDI 板、挠性板和封装基板等各类高技术含量PCB。以封装基板为例,2016 年至2021 年中国封装基板产值年复合增长率约为3.55%,而全球平均水平仅为0.14%,产业转移趋势明显。

④应用领域

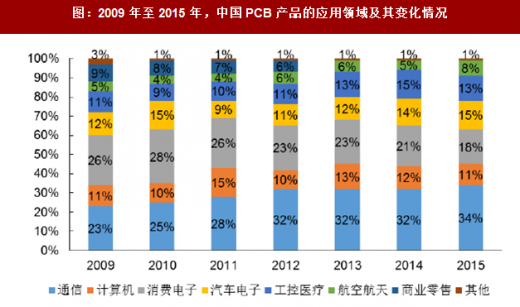

2009 年至2015 年,中国PCB 产品的应用领域及其变化情况如下图所示:

中国PCB 应用市场分布广泛,主要包括通信、计算机、消费电子、汽车电子、工控医疗、航空航天等。受益于智能手机、移动互联网等行业的蓬勃发展,通信和消费电子等已成为中国最大的PCB 产品应用领域,2015 年所占比例分别为34%和18%。

⑤进出口情况

2011 年至2015 年,中国PCB 进出口情况如下图所示:

近年来,在全球经济增长减缓的背景下,中国PCB 产值及占比逐年提升,逐步实现顺差。从产品结构来看,中国出口的主要为中低端PCB 产品,而进口的则多为高多层板、HDI 板、挠性板和封装基板等中高端PCB 产品。但随着中国PCB 企业实力的不断增强,PCB 行业进出口的产品结构已在逐步发生变化。

资料来源:观研天下整理,转载请注明出处。(ww)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。