参考中国报告网发布《2017-2022年中国变压器行业市场发展现状及十三五发展前景分析报告》

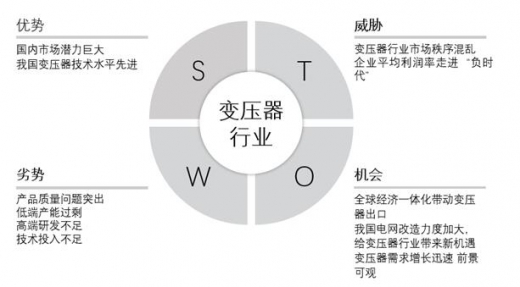

一、我国变压器制造行业优势(S):

1)国内市场潜力巨大

中国是变压器行业增长速度最快的市场之一,现已成为国际第二大市场。尤其是近一个时期以来,加快西电东送、南北互供、跨区域联网等工程的建设,带动了中国输配电设备行业的快速发展。2016年6月初,国家能源局已经正式下文批复12条电力外送通道建设,包含8条特高压线路,明确提出线路建设时间表,计划2017年年底前全部投产。初步估算,8条特高压投资额逾1500亿元。从目前的市场发展来看,未来几年,我国变压器制造行业又将迎来一个持续、稳定的发展时期。

2)我国变压器技术水平先进

与国际著名的变压器制造企业相比,内资企业在技术水平上已经完全可以抗衡,目前特变电工、中国西电、保定天威等企业已具备1000kv特高压变压器的生产能力。

特高压变压器特高压变压器代表了世界电力变压器技术的最高水平,我国特高压变压器技术领先世界水平。我国特变电工、天威保变和西电集团自行研发的特高压变压器和电抗器已经成功在试验示范工程中运行;±800kV直流输电换流变压器也已研制成功并投入运行;一批特高压新产品如:1000kV、150万kVA的特高压交流变压器(单相式),1000kV、40万kVA发电机变压器,±1100kV特高压直流输电换流变压器,特高压可变电抗器等新产品也陆续研制成功。

二、我国变压器行业的劣势(W):

1)产品质量问题突出

2015年9月底,国家质检总局于广东东莞召开了2015年电力变压器产品国家监督抽检质量分析会,通报了当年国内电力变压器产品的质量检测结果。结果显示,我国中小型变压器产品质量问题相当突出。检测结果显示:在该次共抽查的19个省市87家(次)企业生产的87种产品中,不合格产品高达22种,不合格率高达25%,存在的主要问题是短路阻抗和负载损耗测量、空载电流和空载损耗测量、温升试验、局部放电测量项目不合格等。变压器行业检测合格率比轻工业的任何行业要低,生产企业要将质量作为企业发展的生命线,放在企业发展第一位置。要建立完善的质量保障制度和责任机制,切实加强质量自律,加大技术创新力度,不断提高电力变压器产品的质量水平。

2)低端产能过剩

虽然国内变压器生产厂家较多,但大部分厂家的产品大都还集中在110kV以下的低端产品,以致中低端变压器生产能力严重过剩,多数企业微利甚至亏损,整个行业面临着“势力再组合、市场再划分、利益再分配”的局面。变压器类产品属于一次设备,中低压产品技术含量低决定了行业进入壁垒不高,国内企业一哄而上,生产能力相对饱和,产品销售处于完全竞争状态,由此产生的市场的无序竞争严重扰乱市场秩序,不利于整个变压器行业的健康发展。

产能超过市场需求会导致市场无序竞争愈演愈烈。一方面,使得企业的利润一路走低——上个世纪七八十年代,变压器行业的平均利润率约为20%,两三年前约为8%,去年500千伏以下产品的平均利润率仅在2%~3%,不少企业走进负利率时代;另一方面,就是对产品质量的稳定埋下了隐患,由于目前我国变压器供大于求,价格竞争异常激烈,用户在招标活动中首选条件是价格因素,因此各生产厂家很难进行大量的投入,这样生产工艺就无法发展,产品质量上不去,质量上不去,价格也不会高,没有利润于是造成恶性循环。

此外,作为电网的主要组成部分,电力变压器是一个料重工轻的行业,材料成本占到整个产品成本价格的60%以上,因此,中低端变压器生产企业的抗风险能力普遍较弱。

3)高端研发不足

客观而言,我国电力变压器技术处于国际20世纪90年代的水平。我国变压器行业在新材料研发与应用、专业设备制造、生产工艺、人才储备等方面,与国外先进国家相比,还存在一定的差距。电力设备对安全性、可靠性和经济性的严格要求。在高端的变压器领域,变压器行业技术如电磁场分析技术、金属材料和绝缘材料技术、机械加工和制造技术、电子技术、计算机技术和现代控制技术等成为我国变压器生产企业难以逾越的技术障碍。目前,我国变压器行业呈现金字塔型结构,电压等级越高,技术壁垒就越强。在我国超过2030家变压器生产企业中,具备生产500 kV以上变压器生产能力的厂家不超过10家,能够生产220kV变压器的厂家不超过30家。

4)技术投入不足

新工艺的研究开发需要大量的奖金投入和生产成本的提高,而目前我国变压器供大于求,价格竞争异常激烈,用户在招标活动中首选条件是价格因素,因此各生产厂家很难进行大量的投入。国内科研投入一般只占销售收入的1%,而国外一般占5%-10%,这样生产工艺就无法发展,产品质量上不去,质量上不去,价格也不会高,没有利润于是造成恶性循环。同时,我国变压器行业技术力量弱,行业技术人员占职工总数的9.2%,而工业发达国家一般占20%以上。

三、我国变压器行业所面临的机遇(O):

1)全球经济一体化带动变压器出口

近年来,全球输配电设备市场需求总体呈上升趋势,我国变压器出口数量稳步上升。从目前的市场发展来看,变压器制造行业又将迎来一个持续、稳定的发展时期。特变电工就是一个绝好的例子。近日,特变电工沈变集团生产的中国首台出口美国的900MVA变压器在洛杉矶水电部西马(sylmar)电站正式并网运行,目前一切指标正常,运行情况良好。在全球经济一体化的时代背景下,我国变压器企业应该积极利用国际资源,本着“引进来,走出去”的宗旨,积极引进与世界接轨的优秀经营机制和管理运作机制,吸引和凝聚更多的国际国内优秀专家、人才,特别是要加强技术领域的合作,进一步提高企业的技术水平和创新能力,增强企业的核心竞争力,生产出更多具有世界水平的产品。

2)我国电网改造力度加大,给变压器行业带来新机遇

国家能源局印发《配电网建设改造行动计划(2015-2020年)》。行动计划提出,通过实施配电网建设改造行动计划,有效加大配电网资金投入。在电网中涉及最大的就是电力变压器了,电力变压器是发电厂和变电所的主要设备之一,电网改造力度的加大,给我国变压器行业带来新的发展机遇。在电网的改造中,增加电网资金的投入将会为变压器市场需求量增加提供了强劲动力,给变压器行业带来了机遇和挑战,促使变压器行业得到了快速发展,预计在十三五期间,我国变压器产业规模还将持续增大。

3)变压器需求增长迅速 前景可观

近年来,我国电力需求增长迅速,电网的高速建设和投资拉动了输变电设备的市场需求。巨额的电力建设资金给变压器行业带来了机遇和挑战,促使变压器行业得到了快速发展。

2015年,全国变压器的产量达14.3亿千伏安,同比增长6.86%。2015年,中国变压器制造行业规模以上企业有1461家,实现销售额2901.40亿元,实现利润总额166.08亿元;资产规模为2638.40亿元,产品销售利润为339.72亿元。2016年我国变压器行业销售收入为3680.34亿元,同比增长16.07%。

2012—2020年,我国变压器市场将在国内电网建设及改造的直接影响之下,步入一个高速发展期,产业规模还将持续增大。预计到2017年,我国变压器产量将超过20亿千伏安。

四、我国变压器制造行业所面临的威胁(T):

1)变压器行业市场秩序混乱

在变压器行业快速发展光鲜的背后,仍存在着种种困扰和隐忧。目前,最突出的问题是低价竞争、无序竞争,严重扰乱了市场秩序。目前我国变压器行业低价竞争、恶性竞争日趋严重,而且这种价格战已从低电压中小容量产品向高电压大容量产品领域蔓延,已经对变压器制造企业,甚至整个行业造成了巨大伤害。

尤其令人担心的是,如果任其发展,伤害到用户将是迟早的事。因为,这种低价竞争的结果必将是没有赢家,“最终谁也伤不起”。数据显示:我国每年变压器需求量在15亿千伏安左右。与此同时,我国变压器行业规模庞大、中小企业居多、产业集中度较低,年产能约有30亿千伏安,处于市场严重过剩状态。自2009年以来,国家电力建设速度放缓,国内变压器需求量有所降低,特别是设备需求企业采用集中招标的方式采购变压器,由于低价中标,导致市场竞争空前激烈,也导致了设备生产企业的降价竞争。目前,部分变压器产品最终售价只有原材料成本的80%。

2)企业平均利润率走进“负时代”

20世纪七八十年代,我国变压器行业的平均利润率约为20%;2010年前后约为8%。而如今,多数变压器生产厂家220千伏及以下产品的平均利润率开始走进“负时代”,直接导致近年来我国变压器生产企业处于低效益运行状态。企业为求生存,无奈只能减少研发投入,寻找低价材料摊低成本,甚至出现了变压器企业牺牲产品质量进行恶意竞争的局面,市场秩序日趋混乱。

据了解,不仅低电压中小容量变压器领域成为价格战的重灾区,即使技术含量相对较高、生产厂家数量较少的高电压、大容量产品领域也未能幸免于难,价格战也是越演越烈,而且所涉及的领域呈现进一步扩大的趋势。从电源到电网、从风电到光伏等新能源行业也无一幸免。

据统计,从2012年至今,招标已定标的30个百万火电机组和57个60万火电机组,次低价和最低价中标的项目占比高达78%;近四年来,常规火电主变压器产品中标价格降幅超过15%,很多变压器制造企业处于亏损或严重亏损状态。此外,由于风电和光伏行业进入门槛较低,因此更是鱼龙混杂。投标价格最高和最低的相差20%以上,直接导致了产品质量问题层出不穷。

这种价格战、恶性竞争的结果,已造成制造企业长期“失血”。尤其是在国家电力建设放缓、投资减少、市场需求缩水的情况下,价格战更是雪上加霜地加速了制造企业陷入困境,甚至是举步维艰。他表示,长此以往,国家精心培育的一批中国民族变压器核心骨干企业将无法生存,或将走向衰败。

资料来源:中国报告网,转载请注明出处。(FSW)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。