成像方式 |

种类 |

固定形势 |

成像内容 |

特点 |

半透明树脂版成像 |

C-HUD |

悬挂式、仪表台式 |

车速、导航、油耗、温度 |

成像区域小,显示内容有限;成像距离近,位置低;车辆碰撞易造成二次伤害;价格低,安装便利 |

前挡风玻璃成像 |

W-HUD |

嵌入式 |

车速、导航、油耗、温度、中控娱乐信息、来电显示、周围路况、天气、行车警告 |

光学结构复杂,成本高;投影距离近,成像大小7-12寸;能实现量产,现主流HUD |

AR-HUD |

嵌入式 |

车速、导航、油耗、温度、中控娱乐信息、来电显示、周围路况、天气、行车警告、ADAS辅助系统 |

成像大小9-55寸,投影距离远;成像直观,融合ADAS系统;需要强大的算法,成本高;准备量产阶段,未来主流 |

零部件 |

细分零部件 |

市场现状 |

代表企业 |

影像源 |

LED光源 |

2020年H1LED光源设备运用比最大,达72.7% |

OSRAM |

芯片 |

德州仪器和爱普生是全球仅有的两家具备自主生产投影机芯片能力的厂家议价能力强 |

德州仪器、爱普生 |

|

成像 |

TFT-LCD中国技术成熟,2020年,中国产能占全球总产能的54%,但DLP技术掌握在国际企业 |

德州仪器 |

|

光学镜面 |

自由曲面镜 |

自由曲面镜为HUD第二个技术难点,需精密仪器制造,非球面镜需一次成型,难度要求高 |

舜宇光学科技 |

光波导 |

随着光波导技术的成熟,光波导镜片呈下降趋势,从2016年1,000美元降至2019年的200美元 |

灵犀微光 |

|

玻璃 |

前挡风玻璃为HUD的第三个技术壁垒。截至2020年,福耀是主要的前挡风玻璃供应商,其研发出新的纳米膜玻璃已经开始在比亚迪汉车型运用 |

福耀集团、AGC、NSG、 |

|

软件 |

软件为地图、导航及车载娱乐软件系统,市场集中度高,可替代性低。HUD制造商通过软件服务商购买软件系统安装至HUD中。软件系统成本点比较低 |

百度地图、高德地图 |

|

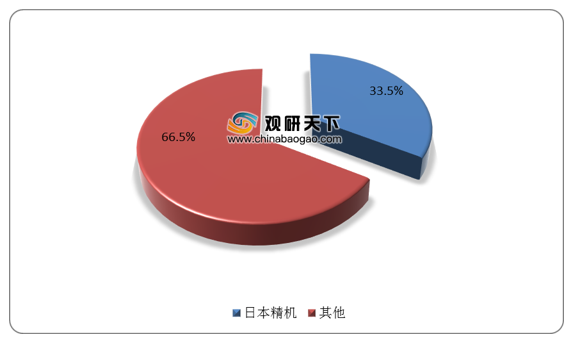

我国抬头显示器中游为抬头显示器(HUD)制造商。抬头显示器(HUD)制造商可分为本土厂商和国际厂商。本土厂商代表包括华阳集团、泽景电子、水晶光电、FUTURUS等,国际厂商代表包括Visteon、DENSO、NIPPON SEIKI、BOSCH、Continental等。从竞争格局来看,HUD市场集中度高,被国际企业垄断。截至2020年上半年,CR5出货量占比达95.6%,其中日本精机市占率达33.5%。

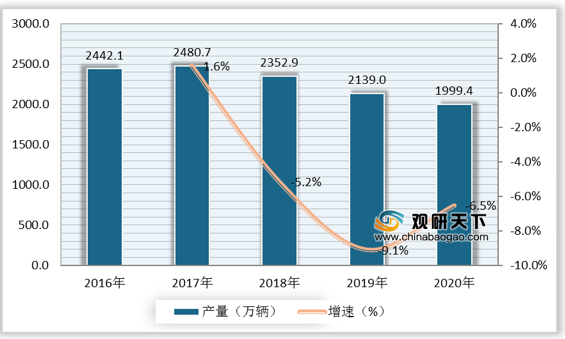

根据数据显示,2019年,我国乘用车产量为2139.0万辆,较上年同比下降9.1%;2020年,我国乘用车产量为1999.4万辆,较上年同比下降6.5%。

数据来源:公开资料整理(zlj)

欲了解更多内容,请参阅我们的行业分析报告:

《2021年中国抬头显示器(HUD)市场分析报告-市场竞争现状与发展战略评估》

《2020年中国抬头显示器(HUD)行业分析报告-市场行情监测与发展战略规划》

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

中国报告网专注于行业分析与产业研究,多年来持续追踪数千个细分行业,是业内领先的资深行业分析报告提供方,曾为数千家企业(包括多家世界五百强企业和数十家国内五百强企业)提供了详实的行业分析报告,并获得了客户认可。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

Email:sales@chinabaogao.com

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。