半导体材料属于电子化学品的一个重要分支,其具有最高的技术壁垒和产业价值,因此是电子化学品行业内最重要的细分市场。半导体材料可以按照下游应用分为面板材料、LED 材料、集成电路材料。按照流程工艺,可以分为前道材料和后道材料。以集成电路为例,从晶圆开始到最终成品,需要经历上百个生产工序,前道包括硅片清洗、氧化、光刻、曝光显影、刻蚀、掺杂、气相沉积、化学机械抛光、溅射等流程,后道包括贴膜、背磨、固定、划片、封装等流程,其中每一个环节都需要根据工艺要求选用多种具备相关功能的半导体材料配合使用。

二、半导体材料市场空间大

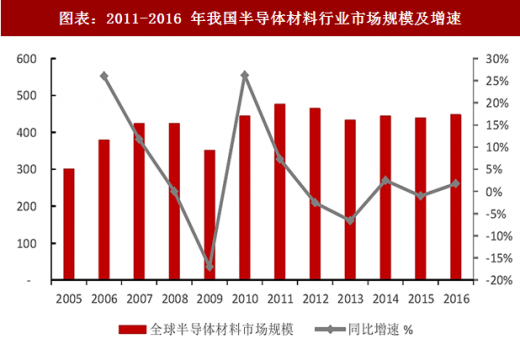

根据国际半导体产业协会(SEMI)的报告,2016 年全球半导体材料的总销售额为 443.2 亿美元,同比增长 2.4%,相比于 2010 年的 440 亿美元,整个市场规模保持稳定。

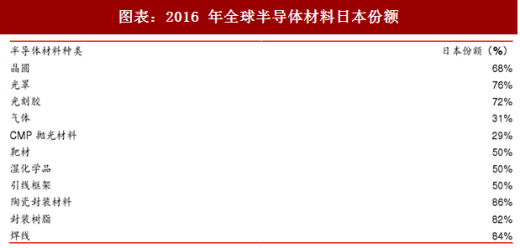

根据CSIA的统计,中国半导体材料销售额从2006 年23.8亿美元上升至2016 年65.3 亿美元,占全球市场比重从 06 年的 5.7%上升至 16 年为 14.7%。从 2010 年到 2016 年中国大陆半导体市场规模复合年均增速为 7.2%,远超全球平均水平。半导体材料门槛高、行业集中度高半导体材料门槛非常高,原因是半导体材料专用性强,技更新换代快、质量要求高,功能性强,细分程度高。对于下游半导体企业来说,材料的好坏对最终产品性能的影响很大,材料供应商的供货能力和原料质量十分关键,因此常常采用认证采购的模式,合格供应商的认证时间长、程序复杂。如在晶圆制造领域,认证周期一般在 1 年以上,传统封装、划片刀等认证周期一般在 3 个月左右,更换材料供应商是尤其费时费力的,因而一旦形成供应链,上下游的合作关系就会十分稳定,也形成了行业很高的门槛。高行业门槛,加上整个产业链上下游精密的特点,经过 30 多年的行业衍变,形成了细分市场集中度高的特质,日本企业在各个领域的份额都很高,处于全球领先地位。

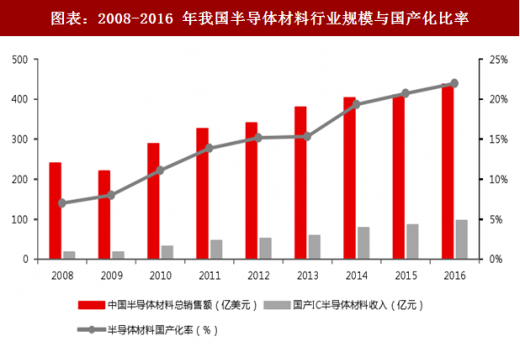

三、中国大陆半导体材料国产化率低

虽然中国半导体需求庞大,并且在快速增长,但国产材料比例低,国内产值远低于市场需求。在半导体材料方面,根据 SEMI 的报告,2016 年全球半导体材料的总销售额为 443.2 亿美元,中国大陆市场增长 7.4%,销售额达到 65.3 亿美元。全球半导体材料市场规模大,但是主要被欧美日的化工巨头所垄断,中国本土半导体材料企业的产品还难以进入主流半导体产线中。

根据 ICMtia 的统计,预计 2017 年中国大陆国产电子材料总收入为 283.1 亿元,自 2008 年以来的复合年均增速为 17.23%,其中,预计 2017 年集成电路领域的国产材料总收入为 110.3 亿元,自 2008 年以来的复合年均增速为 23.3%,增速高于整体电子材料收入。在电子材料总收入结构中,国产半导体材料收入占比从 2008 年的 24.7%提升至 2017 年的 39.0%。

参考观研天下发布《2018年中国半导体材料市场分析报告-行业深度调研与发展前景预测》

根据 ICMtia 的数据,2016 年中国半导体材料企业的收入为 96.1 亿元,占中国整体市场需求的 22%,中国半导体材料的自给率仍然较低。

根据 ICMtia 的预测,国产半导体材料在 2017 年的总收入有望达到 110.3 亿元,但是 90% 以上的收入来自于后道晶圆封装市场,在前道晶圆制造领域,国产材料还难以进入主流的供应链,特别是 28nm 制程以下的先进产线,目前中国国产材料普遍还达不到相应技术水平的要求。

四、受益于建厂浪潮,本土材料企业成长迅速

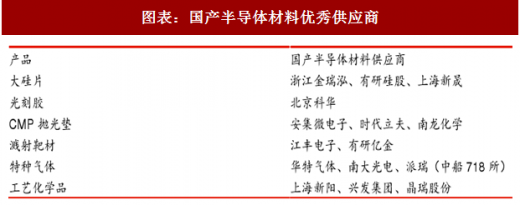

中国国产材料行业也涌现出了不少优秀的企业。目前在国家的大力支持和市场需求的推动下,本土的半导体材料企业已经逐渐向高端产品领域前进。例如,在大硅片方面,由上海新阳、兴森科技、上海硅产业投资有限公司、上海皓芯投资管理有限公司合资成立的上海新昇,12 寸大硅片已经于 2016 年底开始量产,根据公司产能规划,预计 2021-2022 年将形成 300mm 硅片 60 万片/月的产能,年产值达到 60 亿元,达到世界先进水平。

在光刻胶方面,北京科华和苏州瑞红两家公司分别承担了国家 02 专项 KrF(248nm)光刻胶和 i 线(365nm)光刻胶课题,并取得重大突破。北京科华已经掌握了 g 线正胶、i 线正胶、KrF(248nm)深紫外光刻胶及配套试剂,目前正在从事 ArF(193nm)深紫外光刻胶的研发。苏州瑞红已经掌握 g 线正胶、i 线正胶和环化橡胶负胶,正进行 KrF(248nm)深紫外光刻胶的研发。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。