产业链模式本质是产业链各主体价值交换的共赢方式。随着行业的演变,每个主体的最优交易方式的变化驱动产业链模式的改变,技术的持续升级带来的结果是现代工业的经典分工模式:产业链分工能不断提升产业链运作的效率。

半导体产业发展史伴随的是产业链分工的不断深化,20世纪50年代的半导体公司都是一体化的集成模式,然后工具类业务包括EDA等逐渐独立出来,到80年代IC设计和晶圆制造分开的Foundry模式应运而生, 90年代第三方独立IP商独立出来,21世纪初第三方的封测厂规模不断壮大,经过半个多世纪发展,全球半导体产业形成目前 EDA 工具、IP供应商、IC设计、Foundry厂、封测厂的高效、稳定的深度分工模式。

半导体产业链分工模式中,Foundry 模式的诞生尤为重要,由于晶圆厂超高的资金投入和折旧费用,Foundry 模式能够最大可能提高产能利用率,不仅带来技术进步速度的加快,还可以使降低单位成本,发展非常迅速。

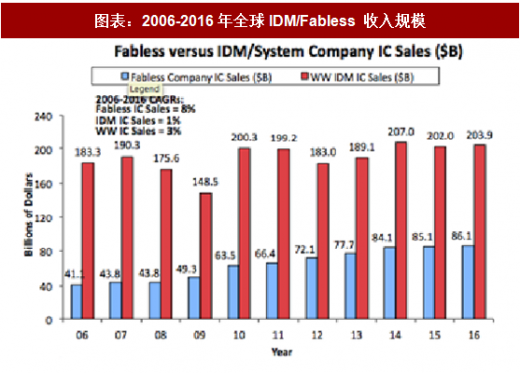

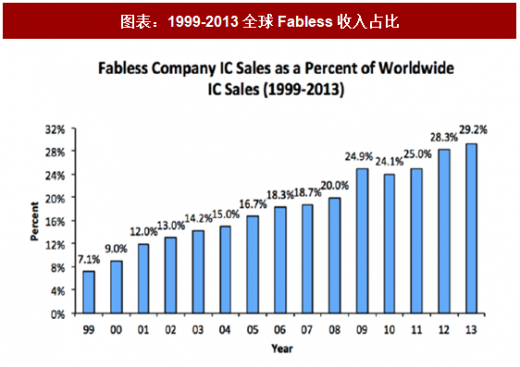

Foundry 代工模式占比将继续提升,IDM 逐步走向 Fab Lite 模式:随着晶圆厂先进制程往10/7 nm甚至5/3 nm方向升级,面临巨额的资本投入,Foundry代工模式的优势和趋势更加明显。全球半导体销售额中,IDM 公司收入从 2006 年到现在保持在 2000 亿美金左右,而 Fabless 公司收入从2006年的411亿美元增长到2015年的851亿美元,规模翻倍。

参考观研天下发布《2018-2024年中国半导体行业市场产销态势分析及投资发展趋势研究报告》

目前全球IDM公司主要是六家巨头,数量上比之前少了很多,历史上不少IDM大厂逐渐演变成Fabless公司,例如AMD剥离晶圆厂之后成为 Fabless公司,旗下晶圆厂变成了目前的Global Foundry代工厂。全球六大 IDM 巨头是英特尔、三星、镁光、东芝、英飞凌和 NXP,其中英特尔和三星已经开始逐步提供第三方代工业务,不再是纯粹的 IDM 工厂。

IDM厂商除了提供第三方代工业务以外,目前不少公司将自己的芯片外包给其他代工厂,把公司的主要精力集中在自己的优势品种上。目前全球半导体业中 Fab Lite 模式盛行,除了英特尔、三星、Toshiba、skHynix、Micron之外,其他的IDM几乎无一例外地执行这个策略:

欧洲半导体如Freescale、NXP,早在2004年及2006年就分别改变策略,撤销不赚钱的部门,保留赢利的部门,NXP目前已把重心放在照明及医疗仪器等方面,欧洲半导体大厂ST和Infineon也都执行Fab Lite策略;

模拟芯片大厂德州仪器的策略非常实际,它有选择性地采用 Fab Lite策略,即在32nm制程及以下,采用外协合作,自己不再投资建晶圆厂;

日本半导体业相对保守,它们只专注于国内市场,产业链长,虽然几经改革,但是成效不大,目前新瑞萨、富士通等,也迫于压力开始走Fab Lite路线。

二、行业进入成熟阶段,重大并购整合频现

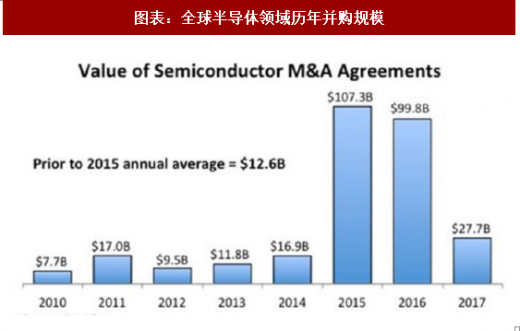

产业由快速成长期进入成熟期意味着行业景气度的下行以及竞争的加速,往往导致大部分公司的经营难度提升以及盈利能力下降,产业内部公司抱团取暖,减少竞争,往往会带来产业链的各种并购和重组。而半导体产业发展至今已经高度成熟,从全球来看行业增速很难到达两位数,因此通过并购提升运营效率、改善产品组合、降低研发成本和风险成为巨头自发的举动。

全球半导体自 2014 年以来进入超级并购的浪潮:NXP118 亿美元收购飞思卡尔,Avago370 亿美元收购博通,Intel167 亿美元收购 Altera, ADI148亿美元收购Linear,高通390亿美元收购NXP,都是超大型并购,并购规模不断创新高。而近期博通 1300 亿美元收购高通的要约,更是一石掀起千层浪,如果成功将再度刷新并购记录。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。