一、低压电器行业发展历程

20 世纪 60-70 年代,是我国低压电器产业的形成阶段。国有低压电器厂商在苏联技术的基础上,设计开发出第一代统一设计的低压电器产品。1978 年以后,低压电器行业迎来了发展的春天,发展伊始就形成了上海、京津冀、东北、遵义、天水等 5 大生产基地,正泰、新华、德力西、长城、人民等一批国内低压电器企业纷纷创立或发展壮大。30 年间,中国的低压电器行业逐渐形成了自己的产品和标准,不断发展壮大,现已成为有着 2000 多家生产企业,年产值超过 700 亿元的行业。

行业发展初期是外资、民企、国企形成“三足鼎立”,但国企发展逐渐缓慢。1990 年到 2000 年是行业进行重组和动荡的时期,一大批国有企业倒闭/改制,典型代表是常熟开关厂和上海人民电器厂。这些国企发展时间比较长、技术水平较高,加上后续与上海电器科学研究所的合作,一直是国内低压电器市场第二梯队的主要经营者。同时,温州低压电器公司在这一时间快速壮大,根据低压电器协会数据,正泰、德力西、天正、人民等公司在占行业 50%份额的批发零售市场优势显著。

在产品上,国内低压电器已经经历了三代产品,正在向第四代发展。第一代源于 20 世纪 60-70 年代,国内企业仿苏联产品制出,特点是尺寸大,性能指标差、规格少;第二代源于 1978-1990 年,产品性能提高,体积缩小,基本可以适应成套装臵的需求;第三代源于 1990-2005 年,性能已经达到优良水平,继续小型化,并且引入电磁技术和芯片技术,开始具备智能化;第四代技术是目前国内企业正在研发的技术,除了在三代的进一步智能化、小型化、性能提高的基础上,最重要的是引入现场总线技术以及微机处理器,实现网络化和可通信。

目前,第四代产品技术和第三代产品比较先进的技术主要掌握在 Shneider、ABB、西门子等国外厂家手上,第三代核心的产品已经在国内普遍应用,第二代产品还应用在一些比较低端的领域,第一代产品已经被淘汰。

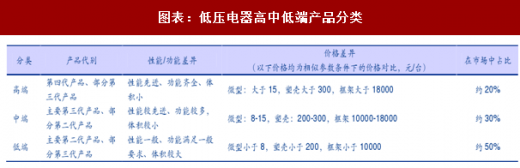

根据产品的性能、功能、体积等指标,目前一般讲低压电器产品划分为高、中、低三挡。三挡产品产品在价格上差异比较大,以 In=2,000A 的 DW45 型号的框架断路为例,最低档的价格低于 10,000 元/台,中档的价格在 10,000-18,000 元/台左右,高档的要高于 18,000 元/ 台。

二、低压电器产业链上下游

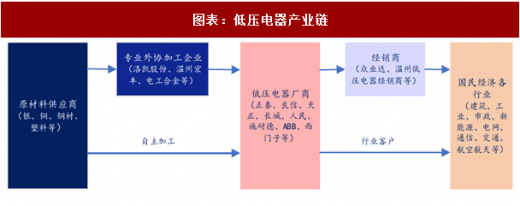

低压电器行业的上游为原材料,下游为最终用户。低压电器产业链上游主要为铜、银、钢材、塑料等原材料供应企业及专业化的零部件加工行业,如电接触触头、外壳等。低压电器厂商自主加工零部件或者通过专业厂商采购,制成产品后通过经销商渠道或者直销渠道,将产品销售给下游客户。低压电器产品被广泛应用于国民经济的各个行业,比较典型的有建筑、工业、新能源、通信、电力等行业。

参考观研天下发布《2018年中国车身电子电器行业分析报告-市场深度分析与发展趋势研究》

依据客户的不同,低压电器的下游可分为项目型市场和零售市场。项目型市场的主要客户为大型的行业客户,可以划分为传统工业、基础设施、OEM、建筑、电力、供电局和新能源;批发零售市场主要针对的是中小型的客户,下游也覆盖各个行业。零售市场占低压电器市场的 50%左右,项目型市场占比约 43%,其中主要行业客户来自于建筑、供电局、工业等应用领域。两种市场的关键的差别在于,客户对于自身需求的认知程度和对产品质量的要求程度均不同,从而低压电器厂商需要采取不同的营销方式。

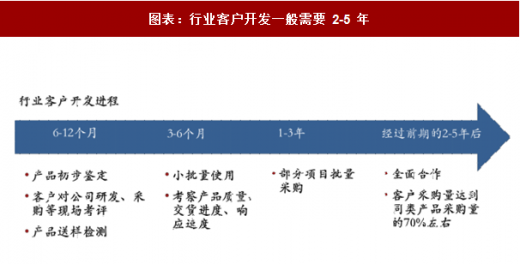

行业客户对自身的需求十分熟悉,一般具有比较严格的供应商筛选体系,从接触到比较稳定的合格供应商,一般需要 2 到 5 年左右。期间,客户会对供应商进行研发、采购、生产、质量等方面的严格考评,最后才能成为稳定的合作关系。而在批发零售市场,大多数小型客户对自身的需求并不熟悉,且数量非常分散,厂商需要借助经销商和分销商的力量开拓市场。

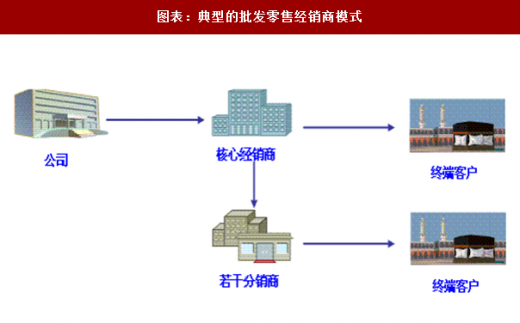

因此,经销商的功能在两种客户开发的角色有很大差别。对于批发零售客户,大部分客户开拓以经销商为主,经销商对产品进行买断,然后销售,低压电器厂商可能对产品的最终去向并不熟悉。而对于行业客户,低压电器厂商一般会设定自己的营销中心或办事处,自己开发客户,掌握客户资源,经销商起到的左右是协助开发和维护客户关系。此外,还有一类经销商模式是外资品牌如 Schneider 等采用得比较多,此类经销商在获取项目过程中,承担了比较多的项目设计、选型和客户公关的工作,承担了比较多的技术角色。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。