近年来,随着信息技术的快速发展,全球显示产业规模呈持续增长态势,市场供需关系在2018年发生转变,由原来的供大于需转变为供需基本平衡。在市场供给方面,以三星和LG为代表的韩国厂商为发展OLED而逐步放弃LCD生产线,缩减了部分显示面板产能;在市场需求方面,得益于大尺寸超高清(4K/8K)技术的应用推广以及价格持续下降,全球智能电视销量回暖,使得显示面板产能消耗有所增加。全球显示产业投资2018年起低速增长,并在销售方面呈现“量增价不增”局面,整个行业迅速进入产业调整期,产业竞争正在从规模竞争向技术竞争、创新竞争转移。

2018年全球显示面板总需求量达到2.126亿平方米,较2017年增加0.452亿平方米,增长率为27%;当年总供给量达到2.130亿平方米,较上年同期增加0.178亿平方米,增长率为9.10%,供需基本达到平衡状态。

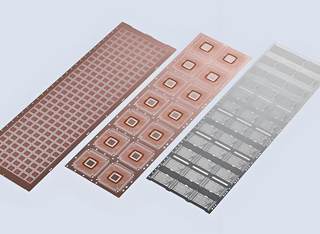

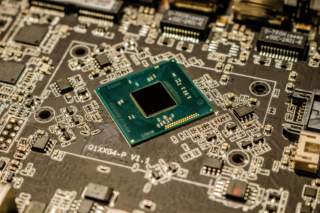

从显示技术发展来看,目前CRT技术已基本被市场淘汰,LCD和OLED成为全球主流的平面显示技术。其中TFT-LCD作为LCD的一种,依靠其具有的工作电压低、功耗小、分辨率高、抗干扰性好、应用范围广等一系列优点,成为显示产业的主流产品。OLED在推出伊始价格昂贵,未进入日常电子消费品行列,2010年之后随着其生产工艺的提升,OLED逐渐在高端电子产品上应用和推广,其主流产品目前为AMOLED,广泛应用于智能手机、平板电脑、智能穿戴等小尺寸显示领域。

AMOLED相较于TFT-LCD在观感上存在显著优势,也因此使得其下游市场需求的快速增长。从全球显示面板出货量来看,AMOLED面板出货量近年来保持高速增长,虽然与TFT-LCD面板相比在出货面积的绝对量上还存在一定差距,但其增速已远高于TFT-LCD面板。根据IHS预测,到2022年全球显示面板出货量将达到接近40亿片,其中AMOLED面板将超过9亿片,占全球显示产业规模的23.06%,2016-2022年的年复合增长率达到14.23%。

整体来看,TFT-LCD面板出货量虽呈现下滑趋势,但预计到2022年仍占到全球显示面板出货量的63.67%,由此可见,TFT-LCD仍为当今乃至未来几年内的主流显示技术。目前,全球TFT-LCD主要产区主要集中在中国大陆、韩国、中国台湾和日本。

随着显示技术的不断推进,追求视觉效果的真实性变得愈发重要,消费者越来越关注显示技术与产品成本之间的平衡。AMOLED产品具有轻薄、功耗低、柔性的特点,在产品差异化上具有优势和潜力,受到各领域终端厂商的青睐,已成为终端产品突破创新的发力点之一。未来,随着柔性AMOLED显示技术的日趋成熟,将为信息显示带来更多元的形态变化。此外,充分发挥TFT-LCD产能优势,持续开发对比度好、显示效果优的新兴技术也将是我国未来显示技术发展的重中之重。

欲了解更多内容,请参阅我们的行业分析报告:

《2021年中国显示面板市场分析报告-市场现状调查与投资战略研究》

《2021年中国显示面板行业分析报告-市场供需现状与发展动向研究》

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

中国报告网专注于行业分析与产业研究,多年来持续追踪数千个细分行业,是业内领先的资深行业分析报告提供方,曾为数千家企业(包括多家世界五百强企业和数十家国内五百强企业)提供了详实的行业分析报告,并获得了客户认可。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

Email:sales@chinabaogao.com

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。