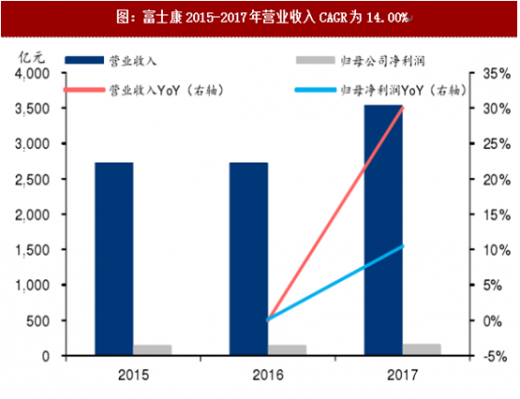

公司2017年营收3545.44亿元,2016年已上市的公司中仅有13家超过这一体量。公司2015-2017年营业收入CAGR为14.00%,归母净利润CAGR为5.16%。2015-2016年,公司分别实现营业收入2728.00亿元、2727.13亿元和3545.44亿元;分别实现归母净利润143.50亿元、143.66亿元和158.68亿元。通信网络设备收入占2015-2017年营业总收入的56.86%、54.14%、60.50%;云服务设备收入占2015-2017年营业总收入的34.97%、37.71%、33.96%。2017年公司营业收入的同比增速为30.01%,主要是由于通信网络设备收入的高速增长,其同比增速为45.28%。2017年通信网络设备高精密机构件的主要客户新产品市场反响较好,且公司负责为该新产品生产、加工更多种类的核心组件,促进通信网络设备高精密机构件产品的销量和平均单价均上升。

参考观研天下发布《2018-2023年中国电子设备产业市场现状规划调查与投资前景趋势研究报告》

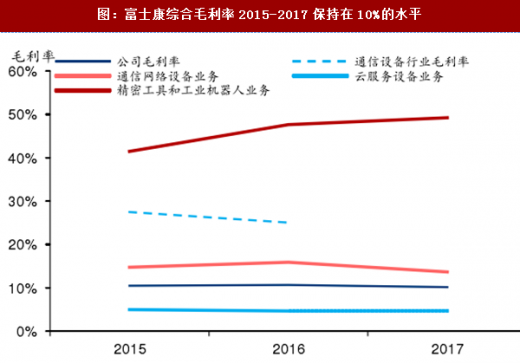

公司2015-2017年综合毛利率保持在10%左右,主营业务中精密工具和工业机器人的毛利率最高。2015-2017年,公司综合毛利率分别为10.50%、10.65%、10.14%,低于通讯设备行业毛利率。公司与客户形成长期合作关系,订单规模较大、销售和采购价格相对稳定,综合毛利率较为稳定。2015-2017年,通信网络设备的毛利率为14.74%、15.88%、13.65%,云服务设备的毛利率为4.96%、4.64%、4.65%,精密工具和工业机器人的毛利率为41.46%、47.61%、49.23%。精密工具和工业机器人产品多为高端定制产品,产品技术含量较高,毛利率较高。2017年通信网络设备的毛利率同比下降2.23pct,主要由于公司的主要客户对产品的技术工艺要求提升、制造成本有所上升。

图:富士康2015-2017年营业收入CAGR为14.00%

图:富士康综合毛利率2015-2017保持在10%的水平

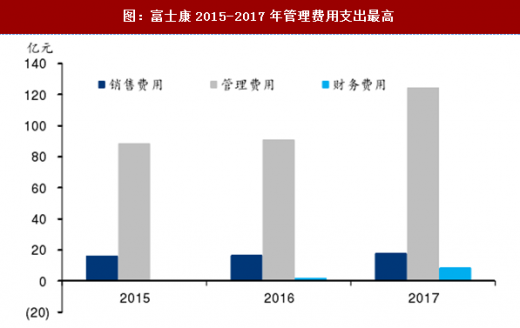

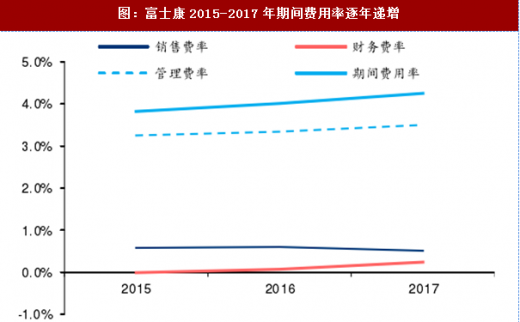

公司期间费用率逐年递增,主要由于研发费用和员工薪酬的管理费用上升。公司期间费用率于2015年的3.82%增长至2017年的4.25%,其中管理费用率贡献较大,从3.25%上升至3.50%。公司的管理费用率主要用于研发和员工薪酬支付,2017年,研发费用和员工薪酬支出占管理费用分别为63.85%、24.11%。2016、2017年公司管理费用分别同比增加2.53亿元、33.20亿元,主要原因是公司为保持在新材料、新产品、新技术、新设备等方面的优势,在研发方面持续加大投入,尤其是2017年度由于主要客户推出新产品,公司发展并采用新的生产工艺致使研发费用大幅上升。

图:富士康2015-2017年管理费用支出最高

图:富士康2015-2017年期间费用率逐年递增

作为典型的劳动力密集型企业,劳动力成本提升抬升公司薪酬支出。截至2017年12月31日,公司总员工269,049人,作为典型的劳动密集型企业,其中生产制造员工占比高达75.57%。公司生产员工具有低学历和年轻化的特点,78.03%的员工的教育水平在大专以下,59.65%的员工年龄在30岁以下。在人口老龄化及生育率降低的背景下,劳动力面临结构性短缺的问题,劳动力成本有所上升。2015-2017年,公司职工薪酬从27.70亿元增长至30.00亿元,年均复合增长率为4.07%。

资料来源:观研天下整理,转载请注明出处(ZTT)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。