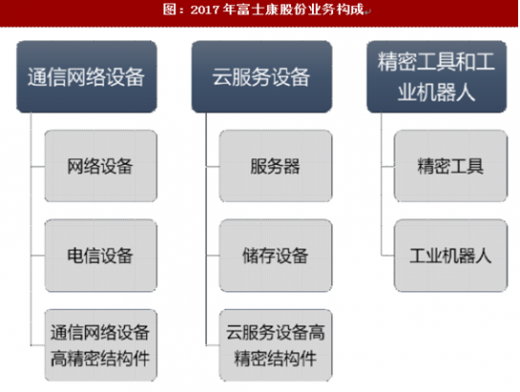

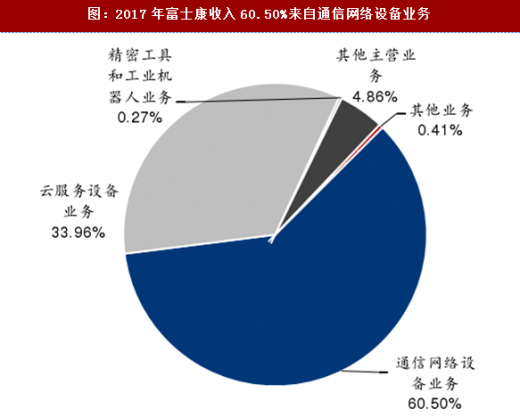

拟在A股上市的富士康股份主要从事各类电子设备产品的设计、研发、制造与销售业务,依托于工业互联网为全球知名客户提供智能制造和科技服务解决方案。公司主要产品涵盖通信网络设备、云服务设备、精密工具和工业机器人,2017年,通信网络设备、云服务设备的收入占总营业收入的比例分别为60.50%、33.96%,是公司的主要收入来源。产品主要应用于智能手机、宽带和无线网络、多媒体服务运营商的基础建设、电信运营商的基础建设、互联网增值服务商所需终端产品、企业网络及数据中心的基础建设以及精密核心零组件的自动化智能制造等。作为全球电子产业最大的制造服务商,公司以往“代工巨头”的形象广为人知。而公司正致力于引领电子制造服务业从传统制造向智能制造的转型,依托规模优势和技术优势为客户提供以自动化、网络化、平台化、大数据为基础的科技服务综合解决方案。

参考观研天下发布《2018-2023年中国电子设备产业市场现状规划调查与投资前景趋势研究报告》

图:2017年富士康股份业务构成

图:2017年富士康收入60.50%来自通信网络设备业务

公司通信网络设备类产品主要包括各类型网络设备、电信设备及通信网络设备高精密机构件等。网络设备是连接到网络中的网络连接设备和传输介质,公司生产的网络设备产品包括网络交换机、路由器、无线设备、网络服务器、机顶盒及智能家庭网关等,该类产品的终端应用市场包括电信运营商、互联网服务商、有线电视运营商、企业及政府单位、个人用户等。2017年公司通信网络设备收入2145.01亿元,同比增长45.28%。根据IDC数据统计,2015年,在全球网络设备市场中公司母公司鸿海精密以127.89亿美元的营收规模占比高达49%,为行业巨头,其主要竞争者为伟创力和捷普。

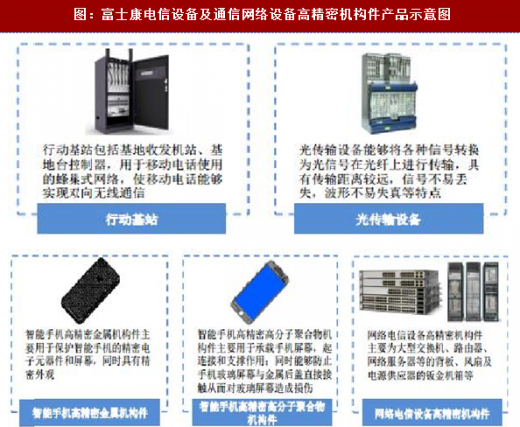

电信设备是通过线缆或电磁波信号进行信息交换的设备,分为有线电信设备和无线电信设备。公司生产的电信设备产品包括行动基站、光传输设备等,其终端应用市场包括电信运营商、互联网服务商、有线电视运营商等。根据IDC数据统计,2015年,在全球电信设备市场中公司母公司鸿海精密以27.84亿美元的营收规模占比高达24%,行业排名第二,其主要竞争者为市占率25%排名第一的伟创力、市占率14%排名第三的新美亚和市占率10%排名第四的捷普。通信网络设备高精密机构件包括智能手机高精密金属机构件、智能手机高精密高分子聚合物机构件及网络电信设备高精密机构件等,此类产品的终端应用市场主要包括智能手机和电子设备产品。

图:富士康网络设备产品示意图

图:富士康电信设备及通信网络设备高精密机构件产品示意图

公司云服务设备类产品主要包括服务器、存储设备及云服务设备高精密机构件等。公司生产的服务器产品包括服务器及数据中心设备等,其终端应用市场主要包括企业及政府单位、互联网服务商、电信运营商、有线电视运营商等。存储设备的终端应用市场与前者相同。云服务设备高精密机构件主要用于云服务设备产品的进一步加工和制造。2017年公司云服务设备收入为1203.94亿元,同比增长17.07%。公司在云服务设备的主要竞争对手包括广达、纬颖科技等。

图:富士康服务器产品示意图

图:富士康存储设备及云服务设备高精密机构件

公司精密工具产品主要包括金刚石工具、钨钢工具和微细丝锥等,广泛应用于电子、模具等领域中的各类精密零部件的精密制造。工业机器人是面向工业领域的、靠自身动力和控制能力实现各种功能的机器装置,主要用于执行重复度较高或危险度较高的工作,从而大量节省人力支出、提升制程弹性、缩短作业时间。公司的工业机器人相关产品主要应用于公司自身和外部客户,是双方实现自动化生产和智能制造的重要保证。2017年精密工具和工业机器人业务虽然仅占营业收入的0.27%,但实现营业收入9.66亿元,超过2016年37%的A股上市公司。全球精密工具行业的主要参与企业包括瑞典山特维克集团的可乐满、肯纳金属集团和伊斯卡公司等,国内的主要厂商包括株洲钻石切削刀具股份有限公司、厦门金鹭特种合金有限公司、国宏工具系统(无锡)股份有限公司、成都成量工具集团有限公司等,产品定位相对低端,高端市场目前主要由进口产品占据。

图:富士康精密工具和工业机器人产品示意图

公司拥有电子行业顶尖客户资源,主要客户包括Amazon、Apple、Cisco、Dell、华为、联想、NetApp、Nokia等全球知名电子行业品牌公司。此类品牌公司信用记录好,坏账风险小,且其技术实力强,产品往往具有行业风向标的意义。但此类品牌公司遴选合格供应商的认证程序严格复杂且历时较长,公司经过长期经验的积累,与下游客户建立起长期的稳定的战略合作关系。公司客户集中度较高,2015-2017年,公司前五大客户收入占总营业收入的比例分别为76.81%、78.63%和72.98%。2017年公司网络设备业务最大客户为NetgearInternationalLimited,电信设备业务最大客户为华为和爱立信,通信网络设备高精密机构件最大客户为Apple,服务器最大客户为Dell,存储设备最大客户为EMCCorporation。

资料来源:观研天下整理,转载请注明出处(ZTT)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。