6 月 14 日,3GPP 会议批准了第五代移动通信技术标准(5G NR)独立组网(Standalone, SA)功能冻结。5G 架构包含 NSA(非独立组网)和 SA(独立组网),此前,3GPP 已于 2017 年 12 月发布了基于 NSA(非独立组网)架构的 5G Release15 早期版本。NSA 主要是作为过渡方案,SA 将是最终的部署形态,因此 5G SA 标准的冻结,标志 5G 产业进入全面冲刺阶段。

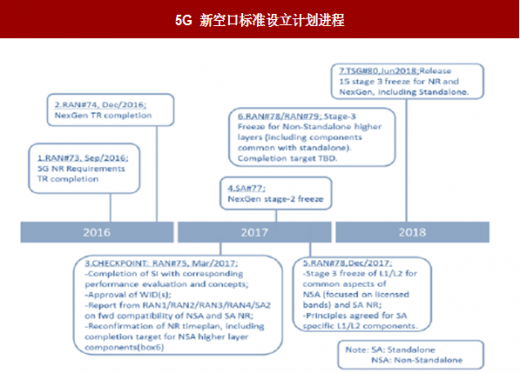

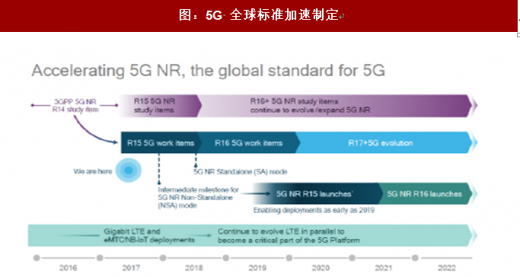

3GPP 标准处于不断迭代中,此次 Release 15 版本主要聚焦于 eMBB 领域,高可靠低时延等特性会在后续版本中加强,预期到 2020 年会推出新的 Release 16 版本,支持 5G 的大规模商用。5G 标准自 2017 年 3 月,国际电信标准制定组织 3GPP 的 RAN 第 75 次全体大会通过 5G 加速提案,并于 2017 年 12 月完成、2018 年 3 月冻结非独立 5G 新空口标准。通过的提案较原计划提前半年,并得到了 AT&T、沃达丰、爱立信、英特尔、中兴通讯等多家业内知名厂商的支持。

5G 时代中国开始领跑。中国通信企业贡献给 3GPP 关于 5G 的标准提案,占到了全部提案的四成。例如华为主导的极化码控制信道编码方案作为 5G 核心技术。中国厂商在独立组网的大规模天线、超密集组网等应用场景,具有关键技术方面的领先优势。产业链成熟度上,国内企业已经开始引领行业,华为在 MWC 正式面向全球发布了首款 3GPP 标准的 5G 商用芯片巴龙 5G01(Balong5G01)和基于该芯片的首款 3GPP 标准 5G 商用终端华为 5GCPE。

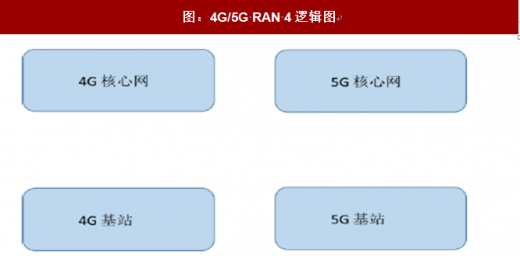

5G 初始部署阶段运营商可以灵活挑选合适方案。不同制式无线网络逻辑架构上是一致的,主要分两个部分:无线接入网(Radio Access Network,RAN)和核心网(Core Network)。无线接入网主要由基站组成,为用户提供无线接入功能。核心网则主要为用户提供移动性管理/数据访问等功能。5G 考虑到节省运营商投资,开创性的为运营商提供了两种部署方式 SA(Standalone,独立组网)和 NSA(Non-Standalone,非独立组网方式)。非独立组网方式, 5G 承载用户面数据,信令面控制仍然依赖 4G,虽然满足用户在 MBB 大带宽性能上的要求,而且也能节省运营商初期投资,但 5G 的低时延、高可靠等特性无法得到满足。SA 独立组网方式采用全新 5G 架构,通过网络切片、边缘计算等特性,使得 5G 的性能需求可以得到满足。

运营商更倾向于采用独立组网,由于 5G 和 4G 将在相当长的一段时间内共存。非独立组网可以更快地将 5G 推向市场,在保护 4G 投资的同时,为用户提供 5G 服务,但由于与 4G 结合,并不能完全发挥 5G 的性能优势,只是提供了一个过渡方案。独立组网建网初期成本较高,最终 5G 将与现有网络并存制式一样,与 2G/3G/4G 相互独立,用户通过不同的驻留策略,接入到不同的网络中,独立组网将使得 5G 的性能优势得到体现,同时也避免了网络的复杂度。非独立组网将 4G、5G 耦合较多,也加大了网络部署、维护的难度。因此运营商最终的部署方式,将是 SA 方式作为主流。

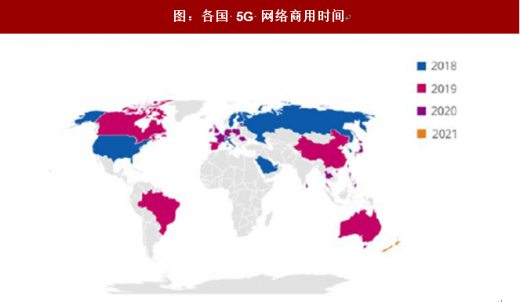

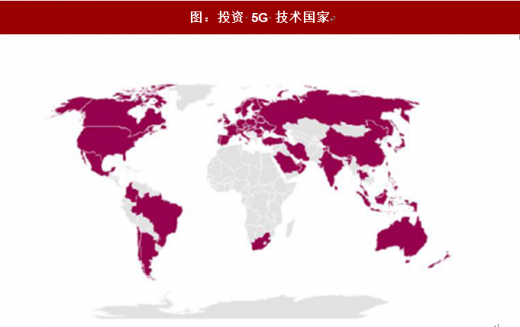

全球大型运营商都已开始投资 5G 技术。截止 2018 年 4 月,全球已经有 62 个国家 134 个运营商投资了 5G 技术,计划或已经实施了演示、实验室测试,以及外场测试。(相比 1 月份只有 113 家运营商)。其中 48 个运营商 33 个国家已经有了明确的商用时间表,采用的技术包括 5G 或者 Pre-5G,商用时间从 2018 年到 2020 年。

5G 技术验证正在全球进行大规模进行,全球运营商积极投入,截止 4 月全球已经有 326 家开展了 5G 网络技术验证,其中 61 个项目包含了 Massive MIMO 技术,至少有 73 个运营商验证了 5G New Radio 新空口技术,19 个运营商验证了网络切片技术。

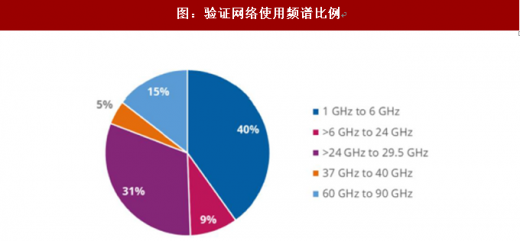

全球运营商主流使用频谱从目前在进行验证的演示网或者实验网来看,绝大部分都是用 sub-6GHz 和 28G 频谱,一些实验网络不仅仅使用一个频谱,而是类似 4G CA 技术一样,使用了多个频段。从具体使用频段信息来看, 1G-6GHz 频谱占比达 40%,其次是毫米波高频部分,24G-29.5GHz,占比 31%,其中使用较多的频段是 C-band 或者 E-band。

目前国内对 5G 移动通信系统频率占用费标准实行“头三年减免,后三年逐步到位” 的优惠政策,将有效降低运营商运营成本。4 月份,国家发改委、财政部联合发布了《关于降低部分无线电频率占用费标准等有关问题的通知》,通知称,为进一步加大降费力度,切实减轻企业负担,促进我国信息通信事业发展,决定降低部分无线电频率占用费收费标准。自 5G 公众通信系统频率使用许可证发放之日起,第一年至第三年(按财务年度计算,下同)免收无线电频率占用费;第四年至第六年分别按照国家规定收费标准的 25%、50%、 75%收取无线电频率占用费;第七年及以后按照国家规定收费标准的 100%收取无线电频率占用费。

全球来看 C-BAND 低频部分可使用资源较为一致,网络部署成本相对较低,可支持全球绝大部分国家漫游,成为全球优先部署频谱。欧洲 5G 服务的三个初始频段:700 MHz、3.4 GHz-3.8 GHz 和 26 GHz 频段;中国工信部批复 4.8-5.0GHz、24.75-27.5GHz、37-42.5GHz 频段用于我国 5G 技术研发试验。美国联邦通信委员会 FCC 发布调查通知书,提出拓展中频段如 3.7-24GHz,5.925-6.425 GHz 和 6.425-7.125 GHz 的 5G 布局。

得频谱者得天下,5G频谱资源正成为各国运营商争夺的焦点。英国于4月完成3.4GHz 频段拍卖,3.41GHz-3.48GHz 以及 3.5GHz-3.58GHz 频谱沃达丰、O2、资料来源:互联网 和 3 共计投入约 11.5 亿英镑。韩国科技部 6 月 18 日宣布完成 5G 频谱拍卖,成为全球首个同时完成3.5GHz、28GHz 频谱拍卖的国家。韩国 SK、KT、LU 三家运营商分别支付约 12.8 亿美元、10.56 亿美元、9.13 亿美元,总共 32.5 亿美元。工信部发布《关于第五代移动通信系统使用 3300-3600MHz 和 4800-5000MHz 频段相关事宜的通知》,表示中频段 5G 系统频率使用规划,能够兼顾系统覆盖和大容量的基本需求,是我国 5G 系统先期部署的主要频段。由于低频建设网络成本优势,对于三家运营商来说,如何获得更多的低频频谱,将成为接下来的工作重点。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。