传统电信服务业的价值链可以分成两部分,一部分是无线接入网络,需要政府对使用的频段发放牌照,完全是由 MNO 运营商拥有。从工信部《移动通信转售业务试点方案》来看,移动通信转售企业不自建无线网、核心网、传输网等移动通信网络基础设施,因此不涉及到核心网的建设运营,而只是从和客户前端业务开始。

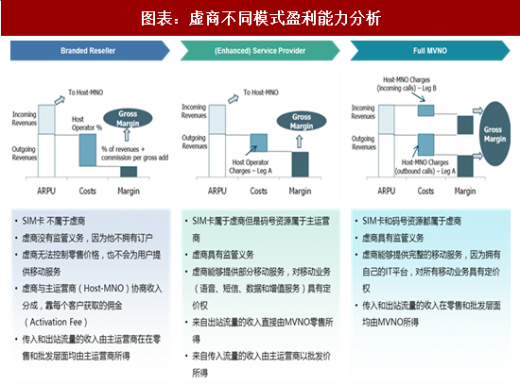

根据在电信价值链上的参与程度,虚商企业分别在网络运营产业链上不同程度的覆盖中下游,形成了多种商业模式,分别包括品牌经销商(Branded Reseller)、增强服务提供商(Enhenced SP)和完整基础设施的 MVNO(Full Infrastructure MVNO)。品牌经销商(Branded Reseller):品牌经销商仅租借基础运营商的网络流量,不具有移动服务能力,也无法完整控制零售价格,以独立的品牌吸引特定目标群体,提供特色服务,实现独立客户管理和营销,利润空间最小,EBITDA Margin 三种模式里最低,一般在 10-15%;增强服务提供商(Enhanced SP & SP):增强服务提供商自身拥有计费系统和用户管理系统,同时还拥有业务平台(如短信服务器、语音服务、增值业务等),因此相比品牌经销商能够通过自行研发提供差异化服务而获得更高的利润率,一般 EBITDA Margin 在 15-20%;完整基础设施的 MVNO(Full Infrastructure MVNO):完整成熟的虚商仅租借基础运营商的无线接入系统,自建了完整的产业链布局,包括核心网、增值业务平台、计费系统、手里系统和销售渠道,可以提供语音和数据服务,开发自有增值业务,因此能在服务提供商基础上获得额外的利润来源,EBITDA Margin 三种里最高,可以达到20-25%。

参考观研天下发布《2018-2024年中国虚拟运营商行业市场运营现状调查及投资发展趋势研究报告》

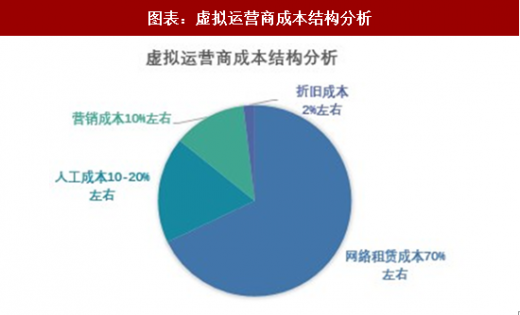

虚拟运营商网络成本分析:网络租赁及折旧刚性成本突出,人工及营销控制是盈利关键。由于虚拟运营商主要通过租赁运营商网络,再将流量、语音等基础电信业务重新包装销售给终端消费者获取盈利,其上游供应商是基础电信服务运营商,虚拟运营商很难获得很高溢价能力,因此虚拟运营商的网络租赁成本是刚性成本占收入的平均比例为 70%左右,固定资产折旧占收比为 2%。

其弹性较大的主要为人工成本和营销成本,人工成本占收比大致为 10-20%左右,营销成本大致为 10%左右。

二、虚拟运营商五力模型分析:夹缝中求生,细分市场或是重要突破口

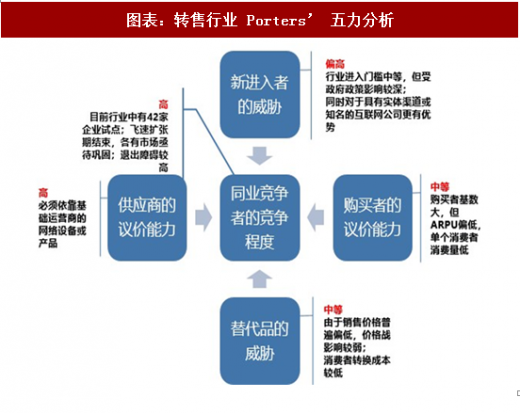

转售行业新进入者威胁较高:因为转售企业必须依靠三大运营商的网络基础设施来实现数据流通,因此行业目前对于新进入者的资本要求仍相对较低,转售企业只需要建立自身的客服系统以及业务管理平台和相应的计费、营账业务支持。这也是目前具有实体渠道和知名的互联网企业开展转售业务的优势所在。不过转售企业受政府政策影响较深,必须获得国家相关部门发布的试点批文才能开展相关业务,短期内对于有意进入者来说仍相对较难进入,长期发展来看,行业的发展和巨大的市场必然促使国家规范行业进入门槛的同时扩大准入范围,长期来看新进入者的威胁仍然偏高。

供应商议价能力很高:转售企业实际上是从基础运营商中低价批发购入网络设备的使用权和其产品再将其包装二次相对低价销售给用户。然而随着三大基础运营商的提速降费,差价空间缩小。对于基础运营商网络设备和产品的不可或缺使得转售企业在于供应商谈判议价的过程中处于非常被动的局面,价格设定完全由基础运营商。制定。乐观估计,随着转售企业的不断发展,当未来转售企业形成一定规模效应的时候,也许能在谈判中取得一定筹码。市场中替代品的威胁程度中等:行业竞争模式主要仍是价格战,不过由于行业整体产品消费价格都普遍偏低(单卡的资费仅需要 5-10 元),目前国内运营商最低资费我们判断价格战的影响不是特别明显。寻找新的突破口或者说深度挖掘用户价值才是未来企业发展的着力点。

购买者的议价能力中等:这要是因为购买者基数非常大,但ARPU 仍然很低,单个消费者消费量低自然在这场博弈中处于劣势。

同业竞争者的竞争程度较高。目前我国行业内有 42 家企业。在飞速扩张期结束之后,各有市场亟待巩固,企业需要从单纯的追求“扩大规模”转为挖掘“用户价值”。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。