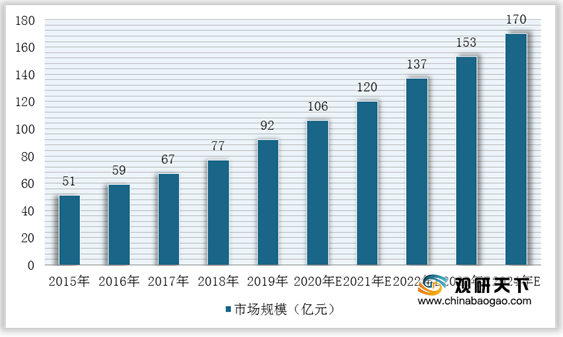

创伤类相关产品的生产技术门槛相对较低,市场开发较充分,是我国骨科植入医疗器械市场最大的细分类别。根据数据显示,2015-2019年,创伤类植入医疗器械市场的销售收入由51亿元增长至92亿元,复合增长率为15.76%,预计到2024年将达到170亿元左右。

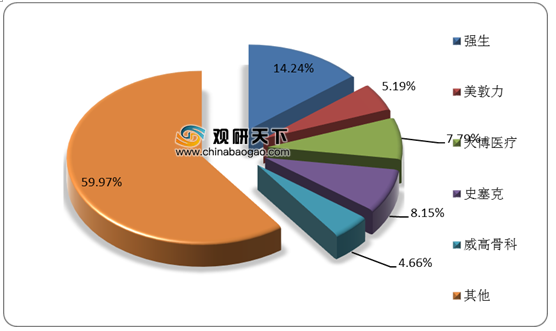

在市场竞争方面,我国创伤类植入医疗器械市场国产化程度相对较高,主要企业的市场份额差距相对较小。以大博医疗为例,作为本土代表性企业之一,2019年度市场份额为7.79%,在全部厂商中排名第3,国内厂商中排名第1。

| 企业名称 |

简介 |

| 美敦力 |

成立于1949年,总部位于美国,是全球领先的医疗科技公司之一。其主要产品覆盖心律失常、心衰、血管疾病、心脏瓣膜置换、体外心脏支持、微创心脏手术、恶性及非恶性疼痛、运动失调、糖尿病、胃肠疾病、泌尿系统疾病、脊椎疾病、神经系统疾病及五官科手术治疗等领域。2012年,美敦力收购康辉医疗,对国内市场的影响力进一步增强。康辉医疗成立于1997年,总部位于江苏常州,主导产品为骨科植入材料,广泛应用于人体创伤修复、脊柱矫形等治疗领域,是国内骨科行业主要企业之一。美敦力2019财年的销售收入为305.57亿美元,其中,脊柱业务销售收入为26.54亿美元。 |

| 史塞克 |

成立于1941年,总部位于美国,是全球领先的医疗科技公司之一。主要业务包括在骨科、医疗和外科设备以及神经外科和脊柱产品领域。2013年,史塞克收购创生医疗,对国内市场的影响力进一步增强。创生医疗成立于1986年,总部位于江苏常州,是国内领先的创伤及脊柱产品生产商之一。2020年度,史塞克的销售收入为143.51亿美元,其中骨科医疗器械(不含脊柱及神经技术类)销售收入49.59亿美元,脊柱类业务收入29.92亿美元。 |

| 大博医疗 |

2017年于A股深交所中小板上市,其主营业务为医用高 值耗材的生产、研究与销售,主要产品包括骨科创伤类植入耗材、脊柱类植入耗材及神经外科类植入耗材等。根据大博医疗2019年年报,2019年度主营业务收入为12.55亿元,其中创伤类产品收入为7.97亿元,占主营业务收入比例63.49%,脊柱类产品收入为2.65亿元,占主营业务收入比例21.11% |

| 春立医疗 |

成立于1998年,2015年于香港联交所上市,主营业务为植入骨科医疗器械的研发、生产和销售。根据春立医疗2020年年报,其2020年主营业务收入为9.38亿元,其中关节假体产品收入占主营业务收入比例为97.03%,脊柱类产品收入占主营业务收入比例为2.96% |

| 三友医疗 |

2020年于A股上交所科创板上市。主营业务为医用骨科植入耗材的研发、生产与销售,主要产品为脊柱类植入耗材、创伤类植入耗材。根据三友医疗上市招股说明书,其2019年度的主营业务收入为3.54亿元,其中脊柱类产品收入占主营业务收入比例达到93.19%,创伤类产品收入占主营业务收入比例达到6.32% |

| 天津正天 |

成立于1995年,前身为天津市华北医疗器械厂。天津正天是专业从事骨科医疗器械研制、生产、经营和服务的综合性公司,其产品线涵盖了骨科创伤、脊柱及关节等领域 |

| 凯利泰 |

成立于2005年,2012

年于A股深交所创业板上市,主营业务为骨科植入物的研发、生产及销售,主要产品为椎体成形微创介入手术系统、脊柱及创伤类骨科植入物等。根据凯利泰2019年年报,其2019年度的主营业务收入为12.08亿元,其中椎体成形微创产品收入占主营业务收入比例达到42.04%,骨科脊柱或创伤产品收入占主营

业务收入比例达到12.72% |

更多深度内容,请查阅观研报告网:

《2021年中国创伤类植入医疗器械市场分析报告-行业竞争格局与发展潜力预测》

《2021年中国骨科植入医疗器械市场分析报告-行业规模与发展商机研究》

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

Email:sales@chinabaogao.com

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。