我国骨修复材料行业产业链上游原材料主要为日常经营所需原料、辅料、包材等,其中主要原料为胶原,均价在140元/克左右浮动。

我国骨修复材料行业产业链中游制造环节可分为骨科高值耗材制造、口腔科高值耗材制造、神经外科高值耗材制造。

骨科高值耗材是对于骨科植入人体内并用作取代或辅助治疗受损伤的骨骼、恢复骨骼功能的一系列高值耗材的统称。按产品用途划分,骨科高值耗材主要包括创伤类、脊柱类、关节类、骨缺损修复材料、运动医学等。在创伤、脊柱、关节的各类手术中,经常涉及骨骼遭到破坏和骨组织的缺损,常见的例如粉碎性骨折、脊柱融合、人工关节翻修等,这些手术在使用创伤类、脊柱类、关节类材料的同时,往往也需要使用骨缺损修复材料,以获得最佳的治疗效果,使患者受益。

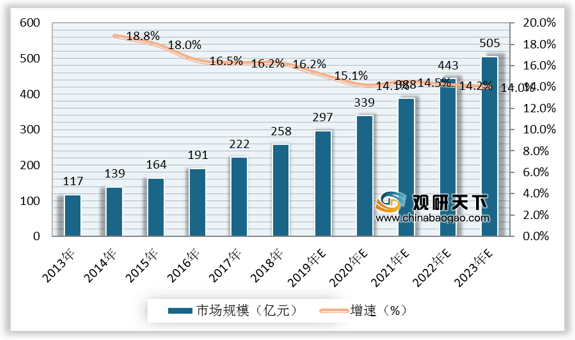

根据数据显示,我国骨科高值耗材市场规模由2013年的117亿元增长至2018年的258亿元,2013年至2018年的年均复合增长率为17.14%;预计2023年将达到505亿元。

口腔科高值耗材是指用于口腔科疾病治疗的一系列高值耗材的统称。按产品用途划分,口腔科高值耗材可以分为口腔颌面外科植入材料、口腔种植材料、正畸材料,其中口腔种植材料又可以分为种植手术材料、义齿及义齿制作辅助材料。近年来,随着大众健康意识的不断增强,口腔疾病越来越引起重视,应用于治疗口腔科疾病的高值耗材取得了快速发展。

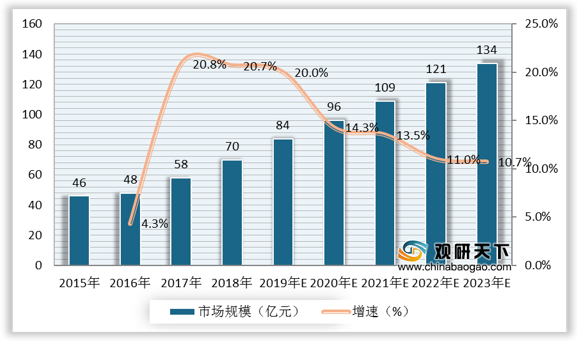

根据数据显示,2018年我国口腔科高值医用耗材市场规模为70亿元,同比增长20.7%。预计2023年我国口腔科高值医用耗材市场规模将达到134亿元。

神经外科高值耗材是在治疗由于外伤导致的脑部、脊髓等神经系统疾病或脑部肿瘤等的过程中使用的高值耗材。按产品用途划分,神经外科高值耗材可以分为颅骨缺损植入材料、脑膜材料、引流材料、缝合材料、神经刺激材料、脑电监测材料、辅助工具。神经外科高值耗材是增长最快的医疗器械细分领域。

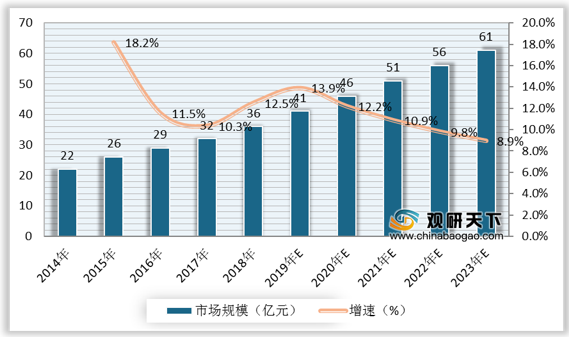

根据数据显示,2018年我国神经外科高值耗材行业的市场规模约为36亿元,同比增长12.5%。预计2023年我国神经外科高值耗材市场规模将达到61亿元。

目前,我国骨修复材料行业主要参与者包括强生、史赛克、美敦力等外资企业以及正海生物、三友医疗、大博医疗等本土企业。骨修复材料行业外资企业经验较为丰富,本土企业发展较为快速。

| 类别 |

企业名称 |

优势 |

| 外资企业 |

强生 |

强生公司是最早进入中国市场的骨科巨头,也是全球最具综合性、业务分布范围广的医疗健康企业之一,业务涉及制药、医疗器材及消费品三大领域。强生公司总部位于美国新泽西州新布仑兹维克市,在全球60个国家地区拥有260多家运营公司。强生公司2019年度医疗器械的销售收入为259.63亿美元,其中骨科医疗器械的销售收入为88.39亿美元。 |

| 史赛克 |

史赛克是全球最大的骨科及医疗科技公司之一,产品涉及关节置换、创伤、颅面、脊柱、手术设备、神经外科、耳鼻喉、介入性疼痛管理、微创手术、导航手术、智能化手术室及网络通讯、生物科技、医用床、急救推床等。史赛克2019年度销售收入为148.84亿美元,其中骨科医疗器械(不含脊柱及神经技术类)销售占比达35%。 |

|

| 美敦力 |

美敦力是一家全球领先的医疗科技公司,致力于为慢性疾病患者提供终身的 治疗方案。美敦力2019财年(2018年4月27日至2019年4月26日)的销售收入为 305.57亿美元,其中,脊柱业务销售收入为26.54亿美元。 |

|

| 盖氏 |

早在1987年,盖氏就在全世界率先推出骨修复产品BoneGraftingMaterial,Synthetic,用于口腔科骨缺损修复。随后,盖氏先后在美国推出Bio-OssAnorganicBovineBone(1998年)、Bio-OssCollagen(2010年)。 |

|

| 百赛 |

百赛是由英国JesseShirley公司在1992年分离组建出来的专业从事人工合成医用材料的公司。百赛专注于以钙基为基础的可吸收的医用人工合成材料的开发。 |

|

| WrightMedicalGroupN.V. |

WrightMedicalGroupN.V.是一家全球领先的医疗器械公司。WrightMedicalGroupN.V.2019年度销售收入为9.21亿美元,其中上肢领域医疗器械销售收入为4.48亿美元,下肢领域医疗器械销售收入为3.40亿美元。 |

|

| 本土企业 |

正海生物 |

正海生物成立于2003年,2017年于深交所创业板上市,公司主要从事生物再生材料的研发、生产与销售,主要产品包括口腔修复膜、生物膜等软组织修复材料以及骨修复材料等硬组织修复材料,主要用于临床组织再生和创伤修复。 |

| 三友医疗 |

三友医疗成立于2005年,2019年于上交所科创板上市,公司主要从事医用骨科植入耗材的研发、生产与销售,主要产品为脊柱类植入耗材(包括Adena脊柱内固定系统、Zina脊柱微创内固定系统、HalisPEEK椎间融合器系统等)、创伤类植入耗材。 |

|

| 大博医疗 |

大博医疗成立于2004年,2017年于深交所中小板上市。公司主要从事医用高值耗材的生产、研发与销售,主要产品包括骨科创伤类植入耗材、脊柱类植入耗材、关节类植入耗材、运动医学及神经外科类植入耗材、微创外科类耗材、口腔种植类植入耗材等。 |

|

| 冠昊生物 |

冠昊生物成立于1999年,2011年于深交所创业板上市。公司持续在生物材料、细胞/干细胞、药业、以及先进医疗技术、产品业务领域布局,主要产品包括生物型硬脑(脊)膜补片、B型硬脑(脊)膜补片、胸普外科修补膜等,主要用于临床组织再生和创伤修复。 |

|

| 佰仁医疗 |

佰仁医疗成立于2005年,2019年于上交所科创板上市,公司主要从事产品应用于心脏瓣膜置换与修复、先天性心脏病植介入治疗以及外科软组织修复。 |

|

| 四川国纳科技有限公司 |

四川国纳科技有限公司成立于2001年,是一家专注于生物医用材料及其制品的技术研发、生产、销售、服务于一体的高新技术企业,产品涵盖纳米羟基磷灰石/聚酰胺66骨充填材料(n-HA/PA66)、可吸收结扎夹、一次性使用穿刺器等临床高值耗材。 |

我国骨修复材料行业产业链下游为杭州巴拿巴健康科技有限公司、北京鸿灏谷科技发展有限公司、宁波市骏嘉国际贸易有限公司、上海汉聿医疗器械有限公司等医疗器械销售企业。

| 企业名称 |

优势 |

| 北京鸿灏谷科技发展有限公司 |

北京鸿灏谷科技发展有限公司成立于2012年,是一家专注于医用设备及耗材的销售型公司。具有经营医疗设备,器械和耗材二类三类(三类植入)的相关资质,并具有一定的规模和实力。 |

| 宁波市骏嘉国际贸易有限公司 |

经营范围较广,包括:第一类医疗器械、第二类医疗器械、第三类医疗器械、服装、服饰、鞋帽、日用品、塑料原料及制品等 |

| 上海汉聿医疗器械有限公司 |

医疗科技领域内的技术开发、技术转让、技术咨询和技术服务水平较高。 |

更多深度内容,请查阅观研报告网:

《2021年中国骨修复材料行业分析报告-行业规模与发展趋势分析》

《2020年中国骨修复材料行业前景分析报告-市场现状调查与发展商机研究》

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

Email:sales@chinabaogao.com

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。