“十四五”期间对我国制造业发展做出规划,延续“中国制造2025”所着眼的深度产业变革以及开放合作,进一步强调中国制造业要为全人类的科技革命和产业变革贡献的独特力量上。其中“发展战略性新兴产业”部分,更是提到要“加快壮大新一代信息技术、生物技术、新材料、高端装备、新能源汽车、以及航空航天、海洋装备等产业。”长阶段来看,高端制造必将持续成为中国制造业战略发展的主题。目前我国在高端制造领域与世界先进水平仍存在差距,未来弱势高新技术产业将成为重点发展目标,集中承接政策、资源,原料药产业有望迎来政策红利,实现跨越式增长。

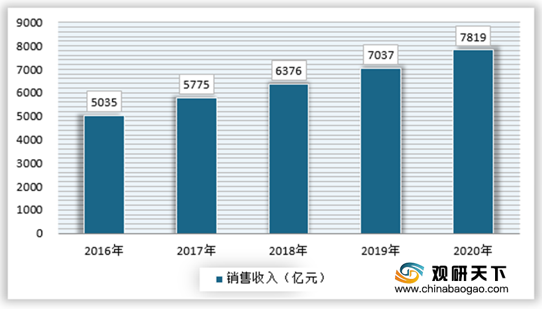

随着国际制药生产重心转移和跨国制药企业控制成本,全球化学原料药的生产重心已向发展中国家转移,中印两国承接产业链转移效果显著。中国目前已成为全球第一大原料药生产国与出口国,提供全球约30%的原料药产能。我国原料药产业的特点可以概括为产品种类丰富、成本低、产量高。

由于中国在基础工业体系方面更为成熟,生化人才储备更丰富,生产成本同样具有优势,且中国自然条件较处于热带地区的印度更为适宜制药业的发展(尤其是发酵类产品),中国正在技术、产品质量体系和DMF认证等方面快速赶超印度。目前,中国每年获得的DMF注册号基本保持在100个以上,仅次于印度,在规范市场的API竞争力不断提高。

新冠疫情成为全球原料药产业一次很好的压力测试,反映出我国原料药产业优良的供应能力。2020年3月,中国化学制药工业协会发布《关于做好原料药和中间体生产供应工作的通知》,建议协会各会员单位在确保疫情有效防控基础上,尽快复工复产,加快生产和供应,文件同时附有 WHO《由于中国原料药和中间体生产中断需监控缺货情况的优先产品草拟清单》,主要包括抗生素、糖尿病、高血压、抗病毒类,抗癫痫等原料药,直接印证了中国上述品类供应国际市场的能力和影响。

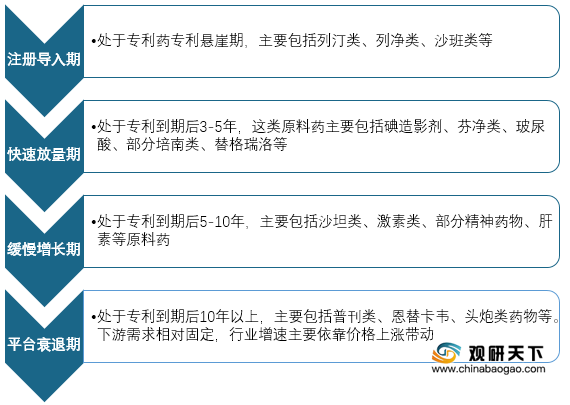

2015 年新环保法实施排污许可管理制度,《水污染防治计划》(水十条)更是将原料药列为十大重点整治行业,要求实施清洁化改造。对高污染中小企业的清退极大优化了行业竞争格局,提高了行业的集中度,提升了“过关”原料药企业的盈利能力,行业呈现一种“剩者为王“的态势。2015年后,国内原料药企业的毛利率普遍进入上行通道,2020上半年的下滑则主要受新冠疫情冲击影响。2020年1月,工业和信息化部、生态环境部、国家卫生健康委员会、国家药品监督管理局等四部门联合发布《推动原料药产业绿色发展的指导意见》,对原料药产业未来的发展目标、实施路径、基本要求等做了明确表述,其中要求到2025年,国内原料药产业结构更加合理,采用绿色工艺生产的原料药比重进一步提高。一般来说,原料药生命周期包含四个阶段:注册导入期、快速放量期、缓慢增长期、平台衰退期。对原料供应商而言,加强研发投入不断丰富自身产品管线是获得成长性的关键因素。

在国内医保控费大环境下,国内仿制药价格承压,原料药+制剂一体化可大幅缩减成本,是目前原料药和仿制药企业重点布局方向。而对于原料药企业,一致性评价与带量采购政策大幅降低了原料药企业销售端门槛,缩减企业销售费用,放大原料药企业生产端优势。“赢者通吃”的游戏规则引导具有生产优势的原料药企业向下游制剂延伸,以量换价,抢占市场份额。

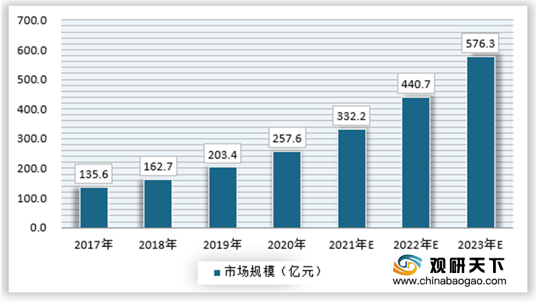

从产业链来看,CMO/CDMO上游为精细化工行业,下游客户是医药公司,与特色原料药行业产业链极为相似,特色原料药企业向CMO/CDMO拓展具有一定的天然优势.但同时,由于CDMO企业主要承接上游研发服务需求,属于平台型服务模式,对企业研发与技术能力有一定要求。

我国 CDMO 行业正处于高速发展阶段,近年来市场规模平均增速达20%以上,未来能向CMO/CDMO 拓展的原料药企业有很高的成长空间。

欲了解更多内容,请参阅我们的行业分析报告:

《2021年中国原料药市场分析报告-行业运营态势与前景评估预测》

《2021年中国原料药市场分析报告-行业供需现状与发展商机研究》

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

Email:sales@chinabaogao.com

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。