一、 投融资情况

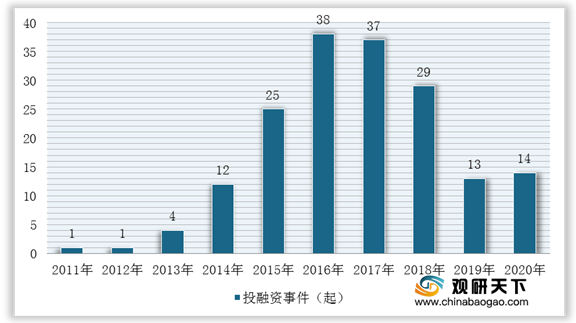

根据数据显示,2015-2018年是医美行业融资高峰期,尤其是2016年,该行业融资事件达38起,2020年投融资事件共14起。

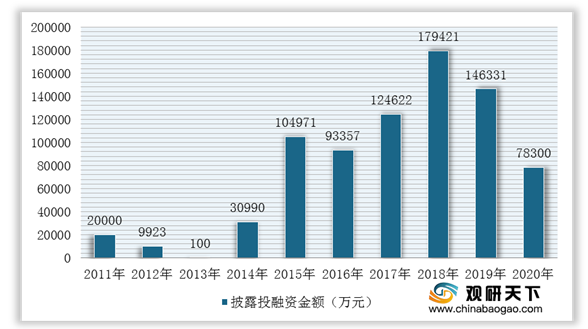

根据数据显示,2018年,行业融资事件达29起,公开披露的融资金额达17.9亿元,为历年最高值;2020年投融资总金额7.83亿元。

| 品牌产品名称 |

简介/定位 |

融资时间 |

轮次 |

融资金额 |

投资方 |

| 纽睿医美 |

医疗整形行业的智能管理平台 |

2020年3月11日 |

天使轮 |

1000万人民币 |

广州初心洪泰投资合伙企业 |

| 银狐医疗 |

医美设备生产商 |

2020年11月17日 |

新三板 |

金额未知 |

公开发行 |

| 连天美企业 |

医美资源整合与品牌运营 |

2020年9月18日 |

并购 |

6.91亿人民币 |

奥园健康 |

| 伊丽兰湖 |

医疗美容服务商 |

2020年12月7日 |

并购 |

金额未知 |

新氧投资 |

| 愉悦美联臣 |

整形外科医院 |

2020年1月1日 |

并购 |

3000万人民币 |

中国天元医疗集团有限公司 |

| 颜丫丫 |

泛美业产品新零售服务提供商 |

2020年1月13日 |

天使轮 |

金额未知 |

三生智本 |

| 中科微针 |

微针透皮给药技术研发商 |

2020年4月21日 |

Pre-A轮 |

数千万人民币 |

重庆中科盈晖基金 |

| 样美严选 |

输出医美内容的IP矩阵 |

2020年8月18日 |

战略投资 |

数百万人民币 |

高樟资本 |

| 样美严选 |

输出医美内容的IP矩阵 |

2020年8月28日 |

战略投资 |

数百万人民币 |

米子桐 |

| 京都时尚 |

美容整形机构 |

2020年8月28日 |

已退市(新三板》 |

金额未知 |

投资方未知 |

| 广东韩妃 |

整形美容服务商 |

2020年7月16日 |

并购 |

金额未知 |

鹏爱医美国际控股集团 |

| 如是美 |

美业互联网定制服务平台 |

2020年8月12日 |

A轮 |

2000万人民币 |

金美达 |

| 杭州完颜科技 |

品牌在线业务运营服务商 |

2020年9月4日 |

A轮 |

数千万人民币 |

见证投资,尚承投资,零一创投 |

| 杭州完颜科技 |

品牌在线业务运营服务商 |

2020年1月17日 |

天使轮 |

千万级人民币 |

尚承投资,见证投资 |

二、发展趋势

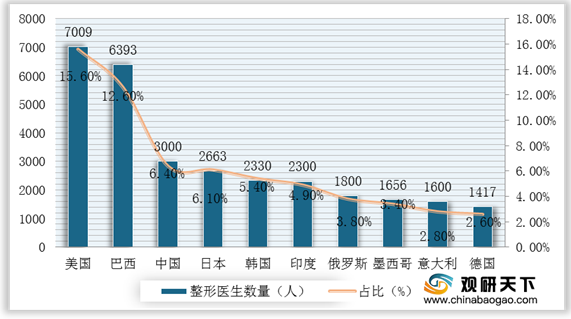

(1)专业人员缺口大,应该尽快补齐人才缺口

根据资料显示,我国整形医生数量位于全球第三位,但是与排在前两位的美国与巴西相比仍有一定差距,巴西整形医生数量是我国两倍多,美国是我国三倍多。与我国庞大的医疗美容市场需求相比,我国专业的整形医生数量仍有较大缺口。为了行业稳步发展,我国应更加重视专业人员的培养。

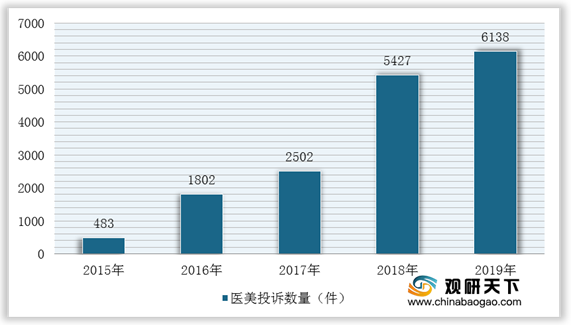

(2)重获客营销,轻专业医疗,应加强专业技能的提升

我国医美市场前景广阔,但由于行业基础不稳,结构畸形,导致医美市场乱象不断,投诉不断。未来应加强医美从业人员专业技能的提升,打好基础,避免出现行业投诉问题。根据资料显示,我国2019年医美行业投诉数量达到6138件,是2015年投诉事件近13倍多。

(3)国家提出相关政策法规,加大监管力度

我国医疗美容行业供不应求,催生了大量无证人员非法上岗以及由水货假货、无证行医、定价混乱、隐患操作、虚假营销等问题,均对行业造成了不良影响。我国针对层出不断的医美乱象,出台相关监管政策,有利于规范医美行业发展。(TJL)

欲了解更多内容,请参阅我们的行业分析报告:

《2021年中国医美市场分析报告-行业运营态势与发展前景预测》

《2021年中国医美市场调研报告-行业深度分析与投资前景预测》

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

中国报告网专注于行业分析与产业研究,多年来持续追踪数千个细分行业,是业内领先的资深行业分析报告提供方,曾为数千家企业(包括多家世界五百强企业和数十家国内五百强企业)提供了详实的行业分析报告,并获得了客户认可。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

Email:sales@chinabaogao.com

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。