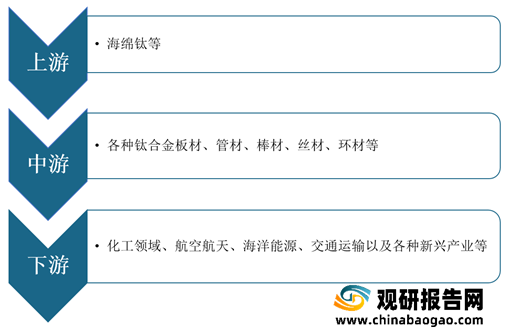

在产业链方面,钛合金材料上游主要为海绵钛,经过中游加工制成各种钛合金板材、管材、棒材、丝材、环材等,然后广泛应用于化工领域、航空航天、海洋能源、交通运输以及各种新兴产业等。

一、钛合金上游行业

海绵钛是钛合金的上游主要原料。2015-2020年,随着高端钛合金应用领域的拓宽,我国海绵钛产量及表观需求量持续增长。根据数据显示,2020年,我国海绵钛产量为11万吨,同比增长31%,产能为15.8万吨,同比增长35%,表观需求量为114174.1吨,同比增长26.7%;2021年1-7月,海绵钛产量累计84848吨,同比增长41.57%。

现阶段,我国钛合金行业产业链上游优秀企业主要包括攀钢集团钒钛资源股份有限公司、洛阳双瑞万基、贵州遵钛、朝阳百盛等。

| 企业名称 |

经营范围 |

优势 |

| 攀钢集团钒钛资源股份有限公司 |

钒钛产品生产与销售、钒钛延伸产品的研发和应用及电 |

产品优势:公司形成了完备的钒钛产品体系,广泛用于冶金、化工、军工等行业,畅销国内并出口多个国家和地区。其中,钒产业技术和品种世界领先,拥有五氧化二钒、中钒铁、高钒铁、钒氮合金等系列产品;钛产业品种质量国内领先,拥有油墨、造纸专用钛白粉等系列产品。 |

| 技术优势:公司依靠自主创新探索出难利用、低品位、多金属共生的钒钛磁铁矿综合利用道路,形成了钒氮合金制备、钛白粉生产、高钛渣冶炼等一批拥有自主知识产权的特色专有技术 |

||

| 产业优势:公司形成了从原料到产成品较为完整的产业链生产模式,具有纵向一体化的协同优势,可以实现钒钛产业链与钢铁产业链的互动 |

||

| 洛阳双瑞万基 |

是专业生产海绵钛的国营大型企业,由中国船舶重工集团公司第七二五研究所和万基控股集团公司共同投资组建 |

生产优势:年生产能力为一万吨海绵钛,其中超0A级海绵钛1500吨,航空级海绵钛4000吨。目前,公司正在进行二期新增年产2万吨海绵钛项目建设,新建氯化车间、还蒸车间、电解车间等全流程配套设施,新增建筑面积6万平方米,该项目于2016年6月投产,届时总产能将达到年产30000吨规模 |

| 技术优势:公司形成了坚强有力的管理团队和优秀的技术研发队伍。自行研发了先进的10吨还蒸炉技术,拥有国内领先的氯化、电解、还蒸等40余项专利,《万吨级海绵钛生产关键技术研究》被列为河南省“十一五”重大科技专项;《沸腾氯化与精制技术》被列为国防科工局重大技术攻关项目 |

||

| 贵州遵钛 |

产品有海绵钛、氯化镁、四氯化钛、钛锭和钛管坯等,主要从事海绵钛的生产、加工、销售和进出口业务 |

生产优势:目前具备海绵钛产能25000吨/年、钛锭产能2000吨/年、钛管坯产能800吨/年 |

| 品牌优势:是国家海绵钛相关行业标准制定主起草单位,技术装备、产品质量都处于国内领先地位,是海绵钛行业唯一一家拥有“国家级企业技术中心”,国内唯一一家具有军工投入的海绵钛生产企业,是国家发改委授牌的

“高技术产业化”企业、科技部授牌的“国家级钛材料特色产业化”基地,是目前中国唯一一家获得进入欧洲航空市场准入证的海绵钛生产企业 |

||

| 技术优势:公司生产的“航天”牌海绵钛长期作为国内军工和航天航空主要基础材料,自行研发的“ 12吨/炉倒U型还原-蒸馏联合法制取海绵钛生产工艺及设备”“小粒度海绵钛破碎技术”等处于国内领先,形成国家机密级秘密12项,机密级科技秘密1项,秘密级科技秘密2项,拥有专利150余件,其中发明专利30余件 |

||

| 朝阳百盛 |

是一家以海绵钛为主导产品,全心全意致力于集中优势资源发展钛金属产业的公司 |

生产优势:公司发起于2003年11月,从生产四氯化锆产品开始,逐步由年产值几百万元的小企业发展成为年产海绵锆500吨、海绵钛8000吨、精四氯化锆2000吨、精四氯化钛20000吨,年销售额近6亿元的国内规模最大的海绵锆、海绵钛联合生产企业 |

| 销售网络优势:现已通过了质量、环境、职业健康安全ISO三体系认证、国际航空航天AS9100质量管理体系认证、GJB武器装备质量管理体系认证,为高品质海绵钛打入国内外高端市场铺平了道路。产品畅销国内,远销德国、美国、日本、韩国、英国、瑞典等10多个国家和地区 |

二、钛合金行业中游

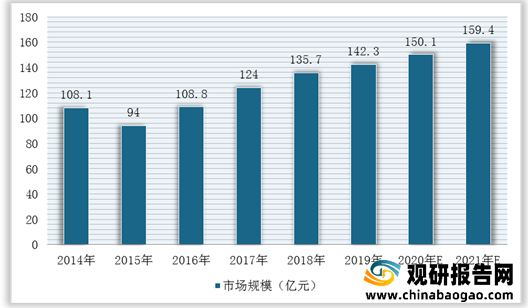

随我国产业结构不断调整以及航空航天、海洋工程等高端钛合金应用领域快速发展,我国钛合金行业市场规模稳步提升。根据数据显示,2014-2019年,我国钛合金行业市场规模从108.1亿元人民币增长至142.3亿元人民币,年复合增长率为7.11%,预计2021年将达到159.4亿元。

现阶段,我国钛合金行业优秀企业主要包括宝鸡钛业股份有限公司、西部超导材料科技股份有限公司、朝阳百盛等。

| 企业名称 |

经营范围 |

优势 |

| 宝鸡钛业股份有限公司 |

主要从事钛及钛合金的生产、加工和销售,是中国最大的钛及钛合金生产、科研基地 |

技术优势:拥有多项国际领先的具有自主知识产权的核心技术,是我国钛加工企业中首家被国家发改委、科技部等部委联合认定的“国家级企业技术中心”,曾出色地完成了6000多项国家科研课题,取得科研成果485项 |

| 生产优势:形成30000吨钛铸锭和20000吨钛加工材生产能力。公司主体装备由美、日、德、奥等十五个国家引进,2400W电子束冷床炉、15t/10t真空自耗电弧炉、万吨自由锻压机、2500t快锻机、高速棒丝生产线、钛带生产线(MB22-TI型二十辊冷轧机)、3.3米宽厚板生产线等都代表了同行业国际先进水平,这也使我国成为继美、日、俄后第四个拥有完整钛工业产业链的国家 |

||

| 质量体系优势:先后取得了武器装备科研生产许可证和全国工业产品生产许可证,通过了国内外多项(ISO9001:2008质量体系、GJB9001B:2009质量体系、法国BVC认证公司AS/EN9100C标准宇航质量体系、ISO10012标准测量体系)认证。通过了欧盟承压设备PED认证、NADCAP热处理特种工艺、无损检测、理化测试项目认证及德国压力容器TUV体系认可 |

||

| 西部超导材料科技股份有限公司 |

是我国高端钛合金棒丝材、锻坯主要研发生产基地之一;是目前的低温超导线材商业化生产企业,是目前的铌钛锭棒、超导线材、超导磁体的全流程生产企业;也是我国高性能高温合金材料重点研发生产企业之一 |

技术及专利优势:依托特种钛合金材料制备技术国家地方联合工程实验室、超导材料制备国家工程实验室、国家认定企业技术中心、博士后科研工作站、陕西省航空材料工程实验室和陕西省超导材料工程技术研究中心等成果转化平台,开展新材料、新工艺、新装备等研发和工程化,先后承担国家、省、市级等各类科技项目200余项,公司及控股子公司共计拥有325项专利权 |

三、钛合金行业下游

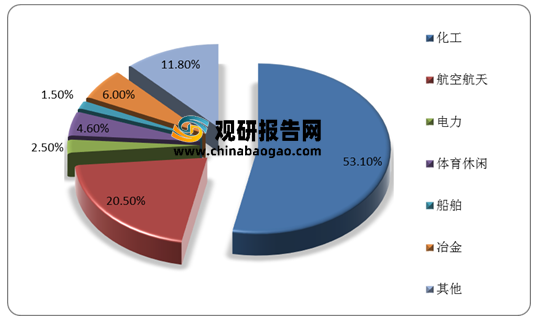

在下游需求结构中,我国钛合金行业主要应用于化工领域,占比达到50%以上;其次是航空航天领域,占比为20.5%;然后是冶金、体育休闲、电力以及船舶领域,占比分别为6%、4.6%、2.5%、1.5%。

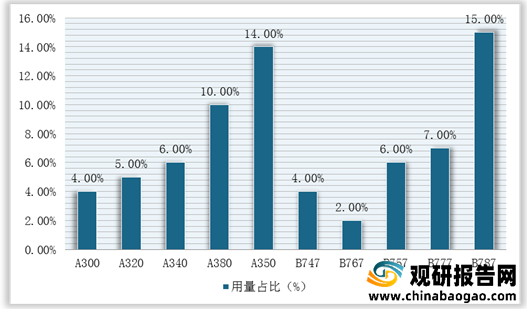

其中,在航空航天领域,随着技术发展和能耗控制的要求下,我国民用客机钛用量占比持续提升,例如最新的A350和B787钛用量占比分别达到14%和15%,钛合金制造行业前景向好。

现阶段,我国钛合金行业产业链下游优秀企业主要包括中航精机、海特高新、中信海直等。

| 企业名称 |

经营范围 |

| 中航精机 |

专业优势:公司隶属于中航工业机电系统股份有限公司,是专业研制、生产、销售汽车座椅精密调节装置、骨架、各类精冲制品、精密冲压模具为主营业务的高新技术企业,主要产品座椅调角器占据国内汽车座椅调节机构产品1/4的市场份额,是目前国内规模领先的汽车座椅调节机构生产基地、国内精冲技术能力行业领先的精冲产业基地,位居亚洲前列。现有业务覆盖全球主要汽车厂商。 |

| 生产制造优势:精机科技采取集团管控模式,总部设在湖北省襄阳,下辖全资子公司武汉精神技术有限公司、控股子公司湖北航嘉麦格纳座椅系统有限公司以及海外管控企业天、小KOKI公司。公司具备全工艺链生产制造能力,年产乘用车座椅调角器1000万辆份、滑轨840万件、高调器150万件、座椅骨架集成95万座、变速箱拨叉40万套,各类精冲制品2亿件以及大型连续精冲模具80副的生产能力。 |

|

| 市场优势:经过多年的发展,公司已建立起了强大的国际、国内市场网络,在国内,市场遍布20多个省、市,自治区,相关产品已出口到澳大利亚、伊朗、马来西亚、泰国、墨西哥、加拿大、阿根廷、美国等国家。在海外,公司在泰国、德国、捷克、波兰等国家拥有多家工广,专业生产汽车整椅、座椅骨架及调节机构、动力系产品。 |

|

| 海特高新 |

人才、设备优势:公司成立于1991年,以成都维修基地为中心,先后在武汉、上海、昆明、贵阳、天津、新加坡、景德镇等地设立10余家子公司和工作站,拥有各类工程技术人员900余人、各类先进设备仪器1000余台。 |

| 品牌优势:一直以来,海特高新坚持“质量第一,服务航空”的质量管理方针,先后通过和获得了ISO9001∶2000国际质量体系认证、CAAC适航维修许可认证、FAA认证,中国民航局、香港民航处、澳门民航局联合维修管理(JMM)认证l以及《零部件制造人批准书》等资质认证和证书。维修能力覆盖波音、空客系列及各类支线飞机、通用飞机、直升机、公务机等40多种机型 |

|

| 客户覆盖优势:公司客户涵盖中国国际航空公司、中国南方航空公司、中国东方航空公司等国家骨干航空企业,以及几乎所有地方航空公司、民营航空公司、中航工业和飞行院校、培训中心(公司)等。 |

|

| 中信海直 |

规模优势:中信海直目前是中国规模最大的通用航空企业,具有通用航空全业务运营资质和能力,经营范围:陆上石油服务、海洋石油服务、直升机机外载荷飞行、人工降水、医疗救护、航空探矿、空中游览、公务飞行、私用飞行驾驶执照培训、直升机引航作业、航空器代管业务、通用航空包机飞行、出租飞行、航空摄影、空中广告、海洋监测、渔业飞行、气象探测、科学实验、城市消防、空中巡查、航空护林。 |

| 业务优势:中信海直总部设在广东省深圳市,在深圳、天津、湛江、海南东方建有直升机场;在北京、上海、浙江、福建等地设有作业基地;下辖上海、天津、湛江、浙江、海南等五个分公司和海直通用航空有限责任公司、中信海直通用航空维修工程有限公司、海直融资租赁公司、海直航科公司、海直发展公司、海直通航培训公司等六个子公司。业务遍布中国三大海域和全国主要城市。是国内通用航空业务涉及地域最多、保障能力最强的通用航空企业。 |

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

Email:sales@chinabaogao.com

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。