参考中国报告网发布的《2017-2022年中国鲜牛肉、加工牛肉市场竞争态势及十三五竞争策略分析报告》

1、 牛肉食品产业链概览

1.1、 上游:养殖肉牛的牧场

牛肉产业链上游主要是养殖肉牛的牧场。在不同资源禀赋和发展程度的国家中,养殖肉牛的方式和规模存在较大差异。如澳大利亚、新西兰、巴西和阿根廷等具有较强资源禀赋(草场资源)的国家一般采用“草原型现代畜牧业”的模式,以天然草地为基础,围栏放牧为主。以美国为代表的牛肉产业发达的国家习惯采用放牧散养、集中育肥的养殖方式,也俗称为“大规模工厂化畜牧”模式。在缺少资源禀赋或者发展程度不高的国家如土地资源贫乏的日本以及发展中的中国等依然采用“农户分散饲养模式”。相比大规模工厂化畜牧模式,农户分散饲养模式存在养殖效率低、缺乏规模效应和头均出肉率低等特点。

1.2、 中游:肉牛屠宰和牛肉加工企业

牛肉产业链中游主要是屠宰和加工肉牛的企业。屠宰加工肉牛的企业一般分为小型屠宰商贩和大型屠宰企业。在发达国家如美国、新西兰和澳大利亚等,肉牛屠宰和加工市场集中度较高,以大型屠宰企业为主。在发展中国家如中国和巴西等,肉牛屠宰和加工市场集中度偏低,以大量非正规屠宰商贩和少量正规屠宰加工企业并存的模式为主。

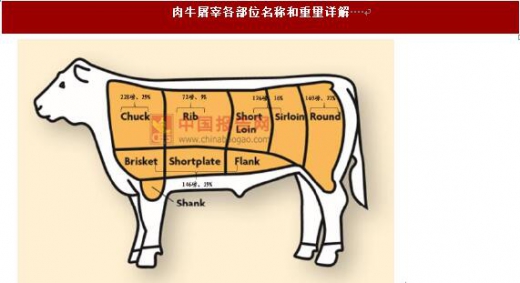

根据肉牛不同部位和品质,企业将肉牛屠宰和加工后销售给下游终端卖场。以美国为例,一般美国肉牛头均重量 1250 磅,净肉率为 62.6%,肉牛头均可产肉量为 777 磅。牛肉主要部位包括颈肉、肋骨、前腰肉、里脊肉和牛腿肉等。牛肉不仅根据部位划分,同时也依据品质不同划分等级,如澳洲有 M1-M12 的等级划分,日本有 C1-C5,B1-B5,A1-A5 共 15 个等级的划分,美国有 Canner(制罐级)至 Prime(极佳级)共 8 个等级的划分。中游企业将根据牛肉部位和品质的不同划分价格,再销售给下游的终端卖场。

1.3、 下游:终端卖场和消费者

牛肉产业链的下游是终端卖场和最终消费者。经过屠宰和加工之后,封装好的牛肉将被销售给进一步深加工企业、零售商、食品服务商等,最终牛肉将以鲜肉、冻肉、罐头和零食等形式流入到各大超市、零售店和餐饮渠道等,而产业链的最后一环就是消费者对于牛肉的购买和消费。

2、 牛肉的供需关系

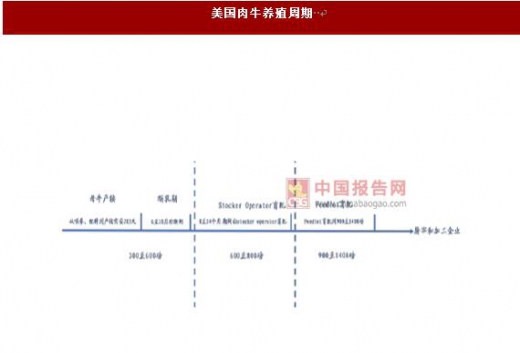

牛肉的供给由肉牛存栏量和出肉量决定。肉牛的存栏量直接受到肉牛养殖周期的影响。以美国为例,从喂养、配种到产犊,一般需要 283 天。之后过 6 到 10 个月,小牛断奶,体重为 300 至 600 磅,并被送至 stocker operator 处育肥。小牛年龄 8 到 14 个月后,体重育肥到 600 至 800 磅,被送至 feedlot 进一步育肥。

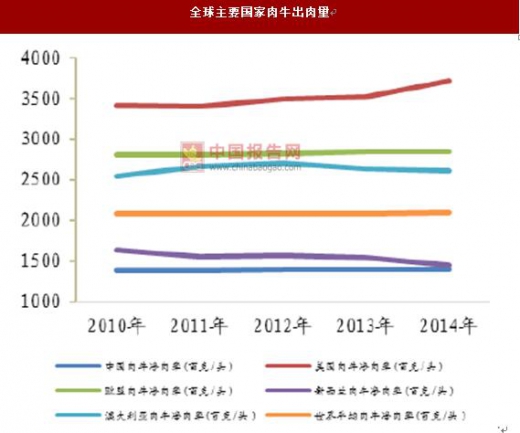

在牛年龄达到 12 至 22 个月后,且最终体重接近 1400 磅左右可以出栏,整个养殖周期长达 2 到 3 年。肉牛的出肉量受品种、饲料、技术等各方面综合因素的影响,一般常用净肉重/总重量得出净肉率来衡量肉牛的出肉量。目前世界肉牛出肉量平均水平在 2000 百克/头左右,而发达国家如美国、欧盟和澳大利亚等,受益于规模、技术、品种和资源禀赋等方面的优势,其肉牛出肉量均超过 2500百克/头。

牛肉的需求由终端消费者决定。消费者对于牛肉制品包括鲜肉、冻肉、罐头和零食等的消费直接决定了牛肉的需求。牛肉的价格、部位和品质等直接影响消费者对于牛肉的选择和购买。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。