1、我国美妆行业产业链上游现状

我国美妆行业产业链上游主要是油脂、表活、香精等原材料行业和塑料、玻璃材质的等包装行业。

(1)原材料行业

原材料行业为化妆品提供生产所需的有效成分、表活、油脂等基础物质。目前在美妆原材料行业中,国际企业占据主导地位。美妆行业发展最早的欧美企业占据了第一梯队;而日本企业位列第二梯队;国内化妆品原料生产水平较弱处于第三梯队,目前能实现基础功能,但高阶工艺的关键性原料对国外生产商的依赖度较高。在技术研发能力、测试检验系统及化妆品产业认知能力等方面的落后,导致国内原料商的生产水平整体落后于国际,并后向制约着国内品牌商的研发能力。

| 梯队 |

国家 |

代表企业 |

| 第一梯队 |

欧洲 |

亚什兰、路博润、道康宁 |

| 美国 |

巴斯夫、帝斯曼、科莱恩、德之馨 |

|

| 第二梯队 |

日本 |

日光化学、味之素、帝国化学 |

| 第三梯队 |

韩国 |

SK、KCC、Kelon |

| 中国 |

华熙生物、新和成、科思化学 |

(2)包装

随着美妆行业的崛起,美妆包材的产量也不断提升,全球化妆品包装行业预计到2023年将达到317.5亿美元。包装在化妆品行业中起着非常重要的作用,精美的包装可以带动化妆品的销售。全球化妆品包装行业正在出现新趋势,正朝着定制和更小包装尺寸的方向转变,这些尺寸更小并且便于携带并且可以在移动中使用。化妆品行业潜力巨大,推动着我国美妆包材行业稳步发展。

2、我国美妆行业产业链上游代表企业

目前,我国美妆行业产业链上游代表企业主要有华熙生物、新和成、科思化学、锦盛新材、裕同包装和力合科创等。

| 类型 |

企业 |

优势分析 |

| 原材料 |

华熙生物科技股份有限公司 |

产业化优势:透明质酸发酵产率达到10-13g/L,远高于文献报道的行业最优水平6-7g/L,发酵产率显著提高,在相同的人力、设备、原辅料、能源投入下,透明质酸的产量接近翻番,单位透明质酸的生产成本大约是行业平均成本的二分之一。发酵产物收率提高、终端产品所用主要原料自产、规模化生产技术突破、生产周期缩短、单耗降低是公司保持绝对的成本领先优势、建立成本壁垒的重要手段。 |

| 技术优势:公司依托微生物发酵和交联两大科技平台,实现四大技术突破,包括全球领先的生物发酵技术、酶切技术和分子量精准控制技术、透明质酸梯度3D交联技术以及国内率先采用的玻璃酸钠注射液终端灭菌技术。 |

||

| 南京科思化学股份有限公司 |

产品结构优势:丰富的产品矩阵是公司技术产业化的核心载体,公司以产品为主导,重视产品的研发与产业化,形成了丰富的产品线。公司的防晒剂产品已覆盖目前市场上主要化学防晒剂品类,且涵盖了UVA、UVB的所有波段,可为不同需求的下游客户提供其所需的产品,公司系列产品配套齐全,是全球主要防晒剂生产厂家之一。全球最主要的化学防晒剂产品阿伏苯宗、原膜散酯、水杨酸异辛酯、对甲氧基肉桂酸异辛酯、奥克立林,均为公司现有产品。同时,公司也是铃兰醛、2-萘乙酮、合成茴脑等合成香料产品的主要生产厂家之一。目前,公司已具备同时生产多种防晒剂系列产品的能力,依靠丰富的产品线和稳定的质量与下游客户建立了稳定的合作关系,成为防晒剂市场中的有力竞争者。 |

|

| 资源优势:公司的化妆品活性成分及其原料主要客户包括帝斯曼、拜尔斯道夫、宝洁、欧莱雅、默克等化妆品公司和专用化学品公司;公司的合成香料客户包括奇华顿、芬美意、IFF、德之馨、高砂、曼氏、高露洁等全球知名的香料香精公司和口腔护理品公司。公司下游客户基本涵盖了全球各国知名品牌化妆品生产企业和香精香料公司。优质的客户群体为公司未来的发展奠定了坚实的基础。同时,公司注重通过持续的工艺优化和产品迭代深化与客户的合作,并组织公司的技术与品质专家与客户进行交流协作,实现与行业内知名企业的协同、合作,深度优化整合市场资源和技术优势,保证公司准确把握日用化学品原料领域的技术趋势与商业需求,保证公司业务发展方向的前瞻性与准确性。 |

||

| 浙江新和成股份有限公司 |

竞争力优势:公司是以营养品、香精香料、高分子复合新材料等产品为主要经营业务的精细化工企业,主导产品市场占有率位居世界前列。公司在品牌、产品研发、产品质量控制、成本控制等方面具有较大竞争优势。 |

|

| 市场优势:是全球最重要的维生素生产企业之一,主导产品VE,VA,VH,VD3,类胡萝卜素,市场占有率都位于世界前列。公司维生素E的中间体三甲基氢醌和异植物醇首家产业化成功,产量居全国首位,维生素E油,维生素A油/结晶,乙氧甲叉生产能力分别达10000吨/年,600吨/年,3800吨/年,规模效益显著。 |

||

| 包装 |

浙江锦盛新材料股份有限公司 |

产品优势:公司拥有膏霜瓶和乳液瓶两大系列产品,是国内同行业中技术较为专业、产品种类相对齐全的企业之一,公司十分重视产品的创新,以不断开发新产品及开拓应用领域,来满足世界各地消费者及客户的需求。公司50%以上的产品远销欧、美等国家和地区,与国际国内知名化妆品品牌企业形成专业配套服务产品链。公司对产品品质高度重视,建立了品质保证部及品质管理部,品质保证部负责产品开发阶段产品品质的制定及检测,确保产品符合制定的标准,品质管理部按照制定的标准进行质量管控,确保生产的产品符合品质要求。品质管理人员分布在生产的每个环节,公司从原材料进厂开始直至成品出货,每个车间、每道程序均有专职人员进行产品的抽样检验,从而保证生产高精度、高品质的注塑成型产品,公司产品已通过ISO9001质量体系认证和欧盟Reach认证。 |

| 模具优势:公司在模具加工过程中注重总结加工技艺,努力实现加工工艺与加工设备的充分配合。公司成功掌握了精密切削加工技术、模具多型腔技术、高寿命模具制造技术等核心技术。公司凭借精巧的模具设计及先进的制造水平,在模具多型腔技术方面取得突破,目前已掌握一模多腔的PMMA模具设计制造与产品成型技术。该产品的主要工艺创新在于:①多腔注塑采用热流道技术不产生冷流道胶口;②使用高品质模具材料设计、加工、减少废料、降低成本;③成型镶件与框架配合尺寸全部达到0.002mm的高精度尺寸;④采用多道工艺机械加工,后续进行高精度的研磨抛光,使产品成型部位达到高镜面的要求。 |

||

| 深圳市裕同包装科技股份有限公司 |

品牌优势:公司基本实现了移动智能终端、计算机、游戏机、终端通信设备等“3C”消费类电子行业客户的全面覆盖,且合作客户均为各自领域内的全球首屈一指的知名企业。同时,公司积极向高档烟酒、化妆品、大健康、食品及高端奢侈品等领域拓展,现已与泸州老窖、玫琳凯、无限极等知名企业建立了合作关系。 |

|

| 运营优势:公司历经多年的集团化管控,积累了丰富的运营管理经验。公司通过强化内外部集成化的供应链管理,准确地将供应商、客户的信息互相整合,同时借力自成体系的信息化系统和弹性生产方式,提高了对于客户订单的及时响应能力。公司已与核心供应商建立了长期稳定的合作关系,以信任合作、信息共享的供应链管理平台,成熟共赢的共赢渠道,以及适时优化调整的机制,实现了供应资源的稳定。 |

||

| 深圳市力合科创股份有限公司 |

龙头优势:公司作为全国第一家设备最先进,产品质量最好五层复合塑料软管生产企业,已有“化妆品软管,化妆品吹塑产品,食品吹塑产品,化妆品注塑组件,化妆品灌装,喷涂和真空电镀”等业务。核心产品化妆品塑料复合软管产量及市场占有率位居全国同类产品生产企业前列,已经建成深圳,上海,广州三地四个生产基地,初步完成对珠三角,长三角两大化妆品厂商集中区域市场战略布局。 |

|

| 客户优势:公司赢得国际知名化妆品企业青睐,并形成以国际知名化妆品企业为主体稳定,高端客户群,如宝洁,联合利华,欧莱雅,玫琳凯,箭牌,雅芳,雅诗兰黛,资生堂等,该等公司均占据着中国相关市场重要份额,与该等国际化妆品知名企业建立良好长期稳定合作关系,甚至成为其全球供应商,并先后荣获宝洁“年度最佳业务合作伙伴奖”,资生堂“最佳供应商奖”及雅芳“中国雅芳供应链战略合作供应商”和“产品质量免检”等殊荣。 |

二、美妆行业产业链中游

1、我国美妆行业产业链中游现状

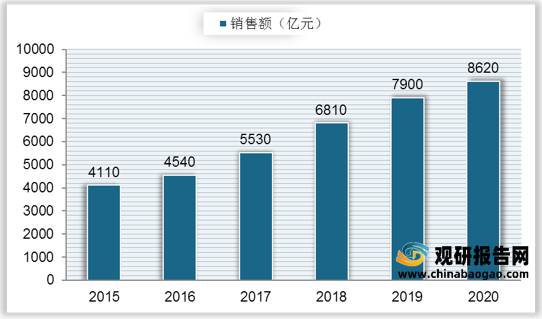

我国美妆行业产业链中游主要是美妆品牌行业。受益于我国消费升级、美妆社交平台发展等,我国美妆行业发展迅速。包括护肤、彩妆、香水和个人护理在内的美妆市场销售总额从2015年的4110亿元增长到2020年的8620亿元,2015-2020年的复合增长率达到16.0%。

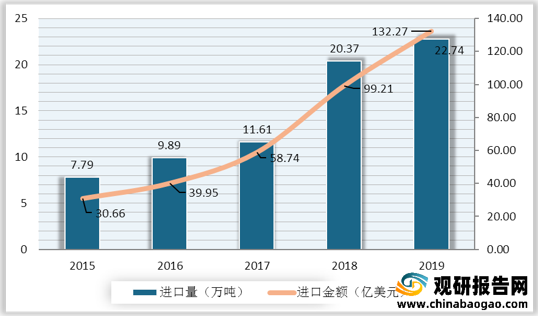

中国是最大的化妆产品消费市场,国际化妆品巨头纷纷进入中国市场。2015-2019年,中国化妆品行业进口量和进口金额逐年递增。据海关署统计,2019年中国化妆品进口22.74万吨,进口金额132.27亿美元。2020年受疫情影响,化妆品进口量和进口金额增速下滑。

近几年,国产美妆不断发展出口国外,化妆品出口量和出口金额持续增长。海关数据显示,2019年中国化妆品出口量21.01万吨,出口金额27.74亿美元。

2、我国美妆行业产业链中游代表企业

现阶段,我国美妆行业产业链中游代表企业有珀莱雅、爱美客、丸美、上海家化和逸仙控股等。

| 企业 |

优势分析 |

| 珀莱雅化妆品股份有限公司 |

品牌优势:公司产品整体定位于自然、纯净、有效,以海洋和植物护肤为主要理念。公司将品牌建设融入到业务发展的整个过程中,经过多年的品牌战略以及一系列营销战略的实施,“珀莱雅”品牌的知名度和美誉度大幅提高,公司产品也由区域性品牌发展成为全国性知名品牌。公司目前旗下拥有“珀莱雅”、“优资莱”、“悠雅”、“韩雅”、“猫语玫瑰”、“悦芙媞”等品牌,产品覆盖护肤品、彩妆、清洁洗护、香薰等多个领域,不同品牌产品针对群体广泛,适合不同年龄阶层和消费群体,形成多品牌差异化发展。 |

| 生产优势:从生产方式来看,化妆品企业主要通过自主生产、委托其他厂家生产或者两者相结合的模式进行生产。公司除少量彩妆及新品牌“悦芙媞”委托其他厂家生产外,旗下主要品牌“珀莱雅”、“韩雅”、“优资莱”均采用自主生产的方式。与委托其他厂家生产的方式相比,自主生产方式在生产工艺控制与产品质量检测等方面具有一定优势。 |

|

| 营销渠道优势:目前公司已在全国设有七个销售大区,与400余家经销商建立合作关系,覆盖30多个省级行政区,形成了全国性的销售网络。公司旗下主品牌“珀莱雅”覆盖销售终端13,000余家,其中日化专营店占90%左右。通过有序开发和精细化管理,公司在线下渠道建设方面打下了坚实基础。 |

|

| 爱美客技术发展股份有限公司 |

品牌优势:公司是国产医美透明质酸系列产品领域的领导者,在行业内拥有最丰富的Ⅲ类医疗器械产品。公司目前已拥有五款差异化透明质酸钠系列注射产品,先发优势显著,各产品在配方组分、适用部位、技术运用、注射/植入层次及修复效果上均有所不同,能够满足多个细分市场的消费需求。多年来,公司产品的安全性和有效性得到了下游医疗机构以及终端消费者的充分认可,品牌影响力日益增强。据弗若斯特沙利文研究报告统计,公司2018-2019年在国产厂家中市场份额排名蝉联第一。。 |

| 市场优势:公司下游客户主要为医院、医美机构及经销商。公司坚持“直销为主、经销为辅”的营销模式。公司制定了完整、高效的销售人员培训体系,已建立覆盖全国31个省、市、自治区的销售服务网络。在直销模式下,公司更多地参与到医疗美容机构的产品推广和终端销售,为下游医疗机构提供从产品到服务的全面解决方案,解决医疗机构产品定位、推广策略和内容制定、客户经营与维护等诸多问题;同时对终端产品的使用效果形成了较好的掌控能力,有利于产品直接在终端消费者中打造品牌,把握住优质的客户资源。经销模式主要覆盖公司销售团队无法直接覆盖的医疗机构,有利于迅速扩大产品的市场占有率。 |

|

| 广东丸美生物技术股份有限公司 |

品牌优势:丸美成为国内有一定竞争和影响力的眼部肌肤护理品牌,获得了包括“驰名商标”、广东省著名商标、中国广告长城奖知名品牌奖、广东省美容化妆品业最具影响力企业、“眼部护理大师”荣誉称号等多项荣誉。此外,全球知名时尚集团LVMH旗下LCapital对公司进行投资,为公司带来了品牌管理和市场推广经验,助力公司品牌价值的提升。 |

| 营销渠道优势:公司登记在册的终端网点的数量已超过16,000个,其中一线城市终端网点数量占比2.89%,二线城市(省会城市)终端网点数量占比17.80%,三线及三线以下城市终端网点数量占比79.31%。公司借助庞大的终端网点充分收集消费者的实际需求,进行有针对性的产品开发,前述网点分布情况与公司产品主要参与二、三线及以下城市市场竞争相符,能显著提升公司产品的市场竞争力,使得公司具备将产品快速传送至各需求旺盛区域的能力。 |

|

| 上海家化联合股份有限公司 |

文化优势:作为一家拥有悠久历史的本土化妆品公司,中国文化的差异化元素是公司的核心竞争力之一。公司以中医中草药研究为基础,结合品牌定位、产品研发、包装设计,将中国文化元素贯彻始终,多年来一直位居国内领先水平。佰草集 2015 年发布了太极丹第四代产品,将中国文化元素完整地融合在产品中。截止到2015年12月,根据中怡康的统计佰草集继续占据天然细分市场第一,并且是百货渠道前二十名品牌中唯一的本土品牌。专注男士护肤的高夫品牌,成功融入中国风元素,上市了打造保湿功能的“王牌保湿露”。此外,公司积极开拓新品类,携手民族传统品牌片仔癀,进军口腔护理领域,进一步挖掘中国文化的差异化优势。 |

| 管理优势:公司凭借快速决策机制,及时应对市场变化。在产品研发方面,继续优化新产品开发管理流程,对流程中各重要环节进行了门关设置和审批管理,以平衡新品开发速度与质量。在生产方面,不断回顾分析实际销售情况,优化现有供应链流程,科学合理地提高销售预测准确度、库存周转率,追求精益管理,以使销售预测及生产流程更趋于合理化,以应对时刻变化的市场环境。 |

|

| 逸仙控股有限公司 |

品牌优势:成立于2016年,已经推出了三个快速发展且成功的彩妆和护肤品牌:完美日记,小奥汀和完子心选。 |

| 市场优势:依托线上销售经验及数据支撑,联动线上线下打造自由无拘束美妆体验店,

致力于成为中国美妆新零售的先行者和领军者。 在线上,完美日记荣获天猫国货彩妆大满贯,成为首个包揽天猫2019全年大促冠军的国货彩妆品牌。

在线下,逸仙电商在全国各地开设了40多家完美日记门店,计划至2022年,开店超过600家。 |

三、美妆行业产业链下游

1、我国美妆行业产业链下游现状

我国美妆行业产业链下游主要是直营专柜、授权店铺、美容院等线下销售渠道和美妆社交平台、电商平台等线上销售渠道。

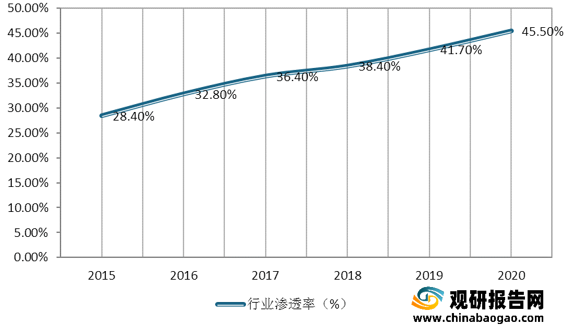

随着社交媒体电子商务及美妆相关社交平台的兴起,美妆产品的电子商务提供较便利及广泛的选择,美妆行业电子商务平台迅速崛起。美妆行业是电子商务市场最具渗透力的消费种类之一,2020年的线上渗透率达45.5%。

统计数据显示,2020年中国美妆产品在电子商务市场的零售总额达到3920亿元,2015-2020年的复合增长率高达27.4%。

2、我国美妆行业产业链下游代表企业

目前,我国美妆行业产业链下游代表企业有珀莱雅、丽人丽妆、青岛金王、壹网壹创和丝芙兰等。

| 企业 |

优势分析 |

| 珀莱雅化妆品股份有限公司 |

营销渠道优势:目前公司已在全国设有七个销售大区,与400余家经销商建立合作关系,覆盖30多个省级行政区,形成了全国性的销售网络。截至报告期末,公司旗下主品牌“珀莱雅”覆盖销售终端13,000余家,其中日化专营店占90%左右。通过有序开发和精细化管理,公司在线下渠道建设方面打下了坚实基础。 |

| 品牌优势:公司产品整体定位于自然、纯净、有效,以海洋和植物护肤为主要理念。公司将品牌建设融入到业务发展的整个过程中,经过多年的品牌战略以及一系列营销战略的实施,“珀莱雅”品牌的知名度和美誉度大幅提高,公司产品也由区域性品牌发展成为全国性知名品牌。公司目前旗下拥有“珀莱雅”、“优资莱”、“悠雅”、“韩雅”、“猫语玫瑰”、“悦芙媞”等品牌,产品覆盖护肤品、彩妆、清洁洗护、香薰等多个领域,不同品牌产品针对群体广泛,适合不同年龄阶层和消费群体,形成多品牌差异化发展。 |

|

| 生产优势:从生产方式来看,化妆品企业主要通过自主生产、委托其他厂家生产或者两者相结合的模式进行生产。公司除少量彩妆及新品牌“悦芙媞”委托其他厂家生产外,旗下主要品牌“珀莱雅”、“韩雅”、“优资莱”均采用自主生产的方式。与委托其他厂家生产的方式相比,自主生产方式在生产工艺控制与产品质量检测等方面具有一定优势。 |

|

| 上海丽人丽妆化妆品股份有限公司 |

品牌优势:公司深耕化妆品网络零售服务领域十余年,公司运营的“相宜本草官方旗舰店”作为第一家入驻天猫平台的授权美妆品牌官方旗舰店,对电商美妆市场提供了积极推动和标杆作用。公司凭借对行业特点、品牌特征及消费习惯的深刻理解和洞察,以及在线上零售服务方面积累的专业运作经验、数据分析及精准营销策划能力,持续拓展品牌授权规模,具有广泛的合作品牌基础。截至2019年12月31日,公司与施华蔻、兰芝、雅漾、雪花秀、相宜本草、芙丽芳丝、凡士林等超过60个品牌达成合作关系。 |

| 团队优势:通过多年的内部培养和外部引援,公司已打造了一支经验丰富的管理团队和一批业务水平较高的化妆品电商运营专业人才。公司核心团队成员均拥有多年的化妆品行业工作经验,对化妆品品牌文化和用户消费习惯有着深刻的理解,在店铺运营、营销策划和团队建设等方面均具备出色的执行能力,能够带领公司在不断变革的化妆品电商行业内快速发展。 |

|

| 青岛金王应用化学股份有限公司 |

品牌优势:公司作为我国从事新材料蜡烛制品生产和销售的龙头企业,熟知欧美主流消费者的需求,拥有明显的品牌优势。与中国工艺蜡烛产品出口普遍采用OEM的方式不同,多年以来,本公司制造的新材料蜡烛产品在海外销售大部分使用自有品牌,并已经获得了海外众多客户的认同,成为唯一在欧美市场上具有一定品牌知名度的国内蜡烛制造商。公司拥有的Kingking商标已先后在包括美国在内的全球20多个国家进行了注册,海外知识产权不断得到有效保护,进一步奠定了公司品牌在行业内的领先地位。 |

| 平台优势:公司目前已清晰地形成了涵盖品牌、研发、生产和线上线下渠道的完整化妆品产业链。有利于上市公司母公司层面、各化妆品板块、控、参股子公司在包括品牌宣传、销售渠道共享、研发、生产能力互相支持等多环节进一步实现协同效应,初步体现规模效应,带动公司在化妆品行业的整体竞争力提升,从而提高公司整体盈利能力和抗风险能力。 |

|

| 杭州壹网壹创科技股份有限公司 |

服务优势:公司在为百雀羚提供品牌线上营销服务业绩持续增长的基础上,不断开拓新的合作品牌,且新合作品牌在接店后大多呈现了高速的销售增长;2016年,公司进一步开拓了日化类目,与国际快消品巨头P&G等的合作,也取得了优秀的销售成绩。不同品牌、不同类目的销售成绩,体现了公司优秀的销售达成能力。 |

| 效率优势:在优化转化率方面,公司建立了成熟的精细化运营体系。在选品组合、价格带规划、卖点提炼、促销创新、视觉测试等多维度建立了专业化、数据化、流程化的团队和体系,为所经营的品牌销售达成提供转化率保障。 |

|

| 广州丝芙兰化妆品有限公司 |

品牌优势:以化妆品品牌策划、品牌设计、产品包装设计、产品配方研发、化妆品生产、化妆品品牌营销咨询为主要业务的一站式ODM/OEM化妆品生产企!自营品牌立肤白,在市面上畅销十多年。广州丝芙兰化妆品有限公司新工厂(筹建)采用国际优秀管理标准:化妆品GMPC国际认证管理卫体系实现了工厂的精准化、效率化、流程化的管理。同时拥有1万级无尘净化理化实验室、10万级无尘净化生产车间,12条护肤品生产线,采用世界领先的高科技生产设备,日产能可达10吨以上。 |

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

Email:sales@chinabaogao.com

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。