参考观研天下发布《2018年中国纯电动乘用车市场分析报告-行业运营态势与发展前景预测》

根据分析,我国电动乘用车的消费需求主要来自三大特定场景:

对 2017 年新能源车交强险数据进行统计,我们总结电动乘用车的消费需求主要来自三类特定场景:

一是补贴驱动下的性价比优势,主要体现在 A00 级车市场上,主要集中在低速电动车普及率高与分时租赁发达的地区,

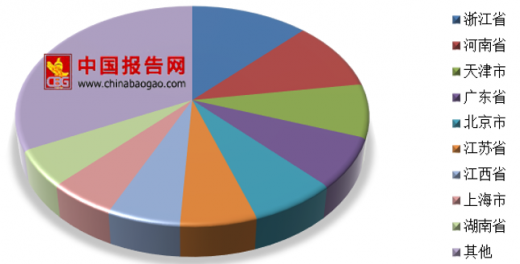

二是一线城市的牌照红利,主要体现在 A 级以上车型上,数据显示,2017 年北京、上海、广东、浙江及天津五省市A 级及以上新能源乘用车上牌量在17.3 万辆左右,占该类车型总量超过了70%。

三是成本优势+政府鼓励推动出租车、网约车的电动化。

对应低速车替代的需求来说,A00 级车补贴后的售价易受大众的接受,例如在2017 年北汽 EC 和知豆 D2 两款车的最低价格在 5 万元以下,由于具有补贴下的高性价比以及在续航、动力等性能上的优势,部分A00 级车抢占低速电动车的市场。现阶段我国低速电动车市场年销量约 120 万台,山东、河南等地区成主要地区。数据显示,2017年A00 车的销量为30 万辆,贡献了纯电动车销量的大部分增量。而北汽 EC、知豆 D2、奇瑞 eQ、江铃 E200、长安奔奔 EV是2017 年贡献 A00 销量的增长的主要五款车。

按2018 年过渡期后的补贴新政来看,即使考虑到电池降价的因素,车企将原有的车型升级到 200km 续航里程以上,普遍需要多加 6kwh 电池,从而电池成本也要增加7000 元左右,2018 年单车补贴减少到 3.6 万元。即便把车企承担部分补贴下降和电池成本的增加考虑到内,对应车辆的终端售价也需要提高 1 万~2 万元,在价格上使得 A00 车与低速车拉开距离,同时对应低速车替代的部分A00 需求对价格的敏感度偏高。从统计数据来看,2018 年补贴新政执行后,A00 级车的销量下降明显,市场份额下滑到了 35%左右。

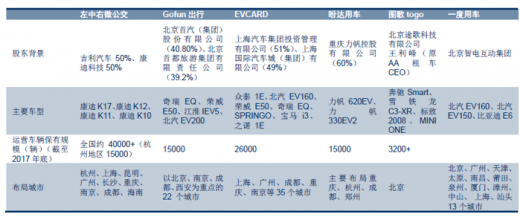

现阶段行业培养扩大用户规模是主要发展思路,而微型纯电动车由于价格实惠、使用成本低等成为首先,目前市场占比达到了95%。根据数据显示,截止到 2017 年年底,我国分时租赁服务覆盖60多座城市,运营汽车总量超8 万辆。

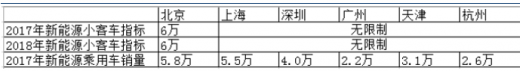

对北京、上海、深圳、广州、天津、杭州等限购城市牌照的需求来说,只要是对价格区间直接对标中高档燃油车。目前国内限购城市中只有北京规定了新能源纯电动乘用车年增量指标为 6 万个,其余城市上牌量暂不限制,2018 年北京地区申请新能源车指标的人数超28万人,若果按照基数大致估算可得,我国6 个主要限牌城市合计对电动车的消费需求预计在对电动车的消费需求左右,由此可见牌照对新能源车销量的拉动空间会逐渐消失。

出租车和网约车需求方面,因为单日运营较长的距离,在考虑补贴的情况下,电动车全生命周期的使用成本要比传统燃油车的低,同时也由于运营企业具有较高的推广积极性,目前出租车电动化比例要求的省市已经有21个。现阶段我国出租车市场规模发展稳定,数据显示,截止2016年国内出租车保有量在140万辆左右,全国新增/替换的需求每年不超 5 万辆。

近年来我国网约车市场快速扩展,滴滴、神州、易到、曹操专车等较大规模的企业不断出现,根据统计,到2020 年,网约车自营车队总数预计达 30 万辆,而电动车由于其运营成本优势占据的大多数的市场。根据数据显示,2017年前十大新能源乘用车销量城市的单位购车合计约11.6 万辆。

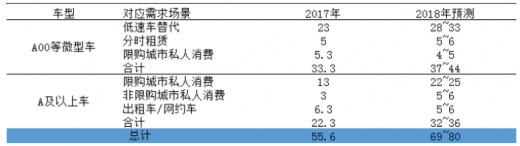

综上所述,纯电动市场上的主力,A00 车型的大部分需求来自低速车替代场景,而目前补贴规则正在调整种不健康的发展,预计2018年下半年对应低速车代替的市场需求会受到较大影响,全年A00 车型的销量或在37 万~44 万辆。

自限牌城市是A 级以上纯电动车的消费需求主要来源,尤其是北京地区,元 EV、北汽 EX360 等 A0 级 SUV 的上市,填补了纯电动乘用车市场 7 万~10 万元的价格空白,比亚迪、帝豪等多款升级车型的上市丰富了10 万~20 万元的热门价格区间的车型,而车型的丰富将进一步的开发来自限牌城市的购买需求。

2018年以来我国插电混动的增长反映出市场的自发需求,往年的热销插电车型销量维持稳定增长态势,例如比亚迪秦、宋 DM、荣威 eRX5、荣威 ei6 等,同时新上市的博瑞 GE、逸动 PHEV、唐二代也开始贡献增量,预计未来销量增长有望持续。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。