| 种类 |

加油 |

外接充电 |

优点 |

缺点 |

代表车型 |

| 油电混合动力汽车 (HEV) |

需要 |

不需要 |

无需担心电池续航问题,动力性能良好 |

电池容量小,无补贴,价格高 |

吉利博瑞GE |

| 插电式混合动力汽车 (PHEV) |

需要 |

需要 |

电池容量大,行驶里程长,动力较强 |

电池成本高,车辆质量大,低电量时油耗较大 |

领克01 |

| 增程式电动汽车 (EREV) |

需要 |

需要/不需要 |

增加燃油发电,减少里程焦虑,提升续航能力 |

消耗能源,高速时动力表现较弱 |

理想ONE |

| 电池动力汽车 (BEV) |

不需要 |

需要 |

使用成本低,噪音小,环保 |

充电时间长,售价较高 |

吉利几何C |

| 燃料电池动力汽车 (FCEV) |

不需要 |

不需要 |

添加燃料方便,能量转化率高,无污染 |

氢燃料产量低,氢燃料储存难度较高 |

上海申龙SLK6859 |

2009年中国国务院发布了《汽车产业调整与振兴规划》,提出“将启动国家节能和新能源汽车示范工程,由中央财政安排资金给予补贴。随后中央和地方的利好政策逐步推进,中央政策惠及范围遍布全国,地方政策对新能源汽车通过少限行或不限行、扩大通行范围等方式开放路权。

在市场需求和政策支持的背景下,2017年至今,我国自主品牌新能源汽车处于全面发展期。我国已成为全球最大的新能源汽车市场,品牌车企在世界新能源汽车市场中扮演着重要角色。

现阶段,我国自主品牌新能源汽车行业已经形成了完整地产业链,上游为动力电池、驱动单机、电控系统提供商,中游为自主品牌新能源汽车生产制造企业,下游为销售渠道及消费者。

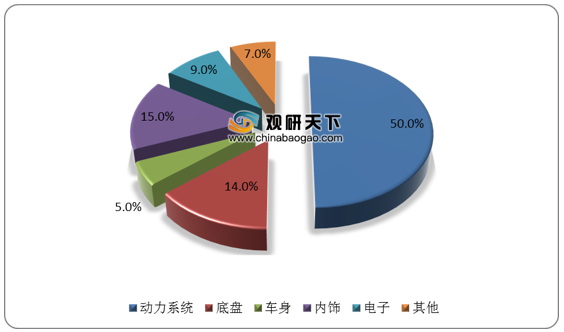

从上游现状来看,国内企业乘新能源汽车发展的东风,积极布局新能源汽车零部件领域,在产业核心零部件方面取得重大进展。自主品牌新能源汽车主要成本为动力系统,占比为50%。其中,电池成本占比为38%,电机占比7%,电控成本占比6%。

商用车制造商方面:新能源商用车是我国汽车产业创新的成果。目前我国自主品牌新能源商用车市场集中度较高,销量排名前10的企业市场集中度高达95%。

| 分类 |

代表企业 |

基本情况 |

| 乘用车制造商 |

小鹏汽车、理想、比亚迪、蔚来、北汽新能源、奇瑞汽车、长安汽车 |

2017年开始,以拜腾、爱驰为代表的新一批车企先后进入市场,推动我国新能源汽车行业迅速扩张。其中蔚来、小鹏、威马等已公开上市交付、占据行业内领先地位。 |

| 商用车制造商 |

一汽解放、宇通客车、五菱汽车 |

新能源商用车是我国汽车产业创新的成果。目前我国自主品牌新能源商用车市场集中度较高,销量排名前10的企业市场集中度高达95%。 |

从下游现状来看,销售渠道方面,我国自主品牌新能源汽车销售渠道包括新零售模式和传统销售模式。

| 分类 |

细分种类 |

| 新零售模式 |

纯直营模式 |

| 汽车销售电商平台 |

|

| 体验店 |

|

| 传统与新零售并存 |

|

| 直营+4S店 |

|

| 传统供销商+线上渠道 |

|

| 传统销售模式 |

特许经营专卖店(又称4S店) |

| 汽车交易市场 |

|

| 汽车超市 |

《2021年中国自主品牌新能源汽车市场分析报告-市场深度分析与投资前景研究》

《2021年中国新能源汽车市场分析报告-行业深度分析与投资前景预测》

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

Email:sales@chinabaogao.com

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。