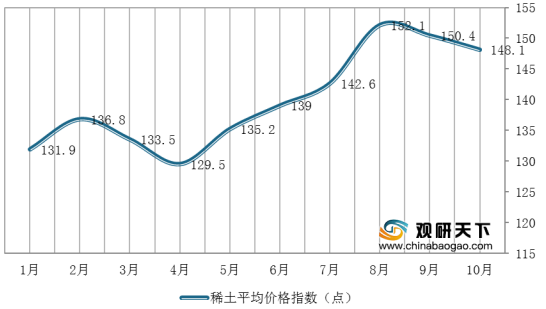

稀土原材料占钕铁硼永磁材料成本比重较高,稀土价格的波动对本行业具有重要影响。2011年,受国家稀土利用保护政策和更严格环保政策的影响,以及市场对于稀土保护政策的过度解读,稀土价格出现了非理性上涨,随后稀土价格大幅下跌。进入2020年,在疫情影响下,截止10月,我国稀土价格指数呈小幅震荡,为148.1点。

目前,我国钕铁硼永磁材料行业上游市场的企业有五矿稀土股份有限公司、北方稀土、盛和资源等。

企业名称 |

经营范围 |

竞争优势 |

五矿稀土股份有限公司 |

主要从事稀土氧化物、稀土金属、稀土深加工产品经营及贸易以及稀土技术研发 |

质量管理优势:建立有完整的质量管理运行体系,所属分离企业均已通过了ISO9000/ISO14000/OHSAS18000三体系认证,分离工艺、环保技术、产品质量控制水平等处于国际领先水平 |

技术与质量优势:已形成的核心技术主要包括稀土分离工艺优化设计系统,溶剂萃取法分离生产超高纯稀土技术,稀土分离生产过程物料联动循环利用环保等 |

||

北方稀土 |

主要生产经营稀土原料产品(稀土盐类、稀土氧化物及稀土金属)、稀土功能材料产品(稀土磁性材料、抛光材料、贮氢材料、发光材料、催化材料)和部分稀土应用产品(镍氢动力电池、稀土永磁磁共振仪、LED灯珠) |

资源优势:拥有全球最大的稀土矿—白云鄂博矿的独家开采权,拥有内蒙古地区稀土产品专营权 |

科研与技术优势:企业旗下的稀土研究院是全球最大的稀土专业科研院所 |

||

盛和资源 |

主营业务为稀土矿山开采、稀土产品生产及销售;催化材料生产及销售;稀有稀土金属冶炼与销售;主要产品包括稀土氧化物、稀有稀土金属、稀土高效催化剂及分子筛、独居石等 |

生产规模优势:现有年处理稀土精矿8000吨(REO:70%)的能力,其中包括4000吨氯化稀土全分离生产线和年处理2000吨(REO:70%)氟碳铈矿示范线机配套设施,稀土冶炼分离产能产量均居四川省、国内前列 |

产业布局优势:经营活动遍及亚洲、美洲、欧洲、澳洲和非洲,与美国芒廷帕斯稀土矿、格陵兰科瓦内湾稀土多金属矿、越南稀土冶炼分离厂项目等进行合作 |

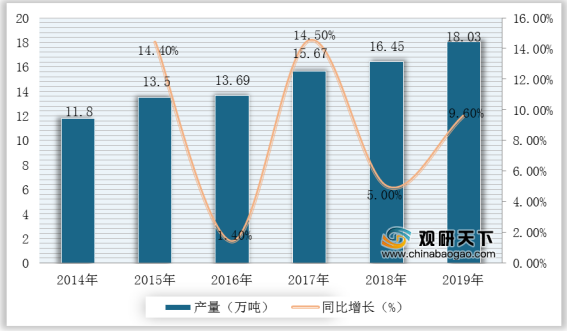

中游市场:我国稀土储量和产量丰富,因此生产钕铁硼永磁材料的优势较大。2014-2019年,得益于稀土资源丰富以及下游电子信息制造业等需求的快速增长,我国钕铁硼永磁材料产量不断增加,2019年达到18.03万吨,同比增长9.6%,是全球第一大钕铁硼永磁材料生产国。

目前,我国从事钕铁硼永磁材料生产的企业有金力永磁、英洛华、东岳集团等。

企业名称 |

经营范围 |

竞争优势 |

金力永磁 |

是集研发、生产和销售高性能钕铁硼永磁材料于一体的高新技术企业,主要产品为高性能钕铁硼永磁材料,是国内新能源和节能环保领域核心应用材料的领先供应商 |

客户资源优势:与博世、三菱、美的、通力等建立合作关系,并与四川江铜稀土有限责任公司设立合资公司 |

产业布局:在香港、欧洲和日本设立控股子公司 |

||

英洛华 |

主要业务为稀土永磁材料与制品、电机系列,专业生产的烧结、粘结钕铁硼永磁材料,有N52、N45SH、N40UH等近十类数千规格 |

生产与产品优势:现稀土永磁材料已开发出N45,44UH,40SH,35UH,30EH,33UH等高性能NdFeB材料,生产能力达3000吨 |

产业布局与客户优势:主要客户遍布亚洲、北美、欧洲等40多个国家和地区 |

||

人才与技术研发优势:长期与中国科学院金属研究所、浙江大学等名企院校搭建人才培养平台,共拥有17项发明专利,88项实用新型专利,3项外观设计专利 |

||

宁波韵升 |

专业从事稀土永磁材料的研发、制造和销售,是中国主要的稀土永磁材料制造商之一 |

生产规模优势:在宁波、包头、北京及青岛拥有四个生产基地,具有年产坯料8000吨的生产能力 |

创新与品牌优势:企业研发项目先后荣获国家科学技术进步二等奖、浙江省科学技术进步一等奖,高性能稀土永磁材料产业化项目被评为国家重大科技成果转化项目,YUNSHENG牌钕铁硼稀土永磁材料被认定为浙江省名牌产品 |

||

正海磁材 |

生产销售各种磁性材料及相关元器件,是国内高性能钕铁硼永磁材料种类最全的生产企业 |

生产与品牌优势:企业可生产高性能钕铁硼永磁材料从N至ZH共八大类、三十多个牌号的系列产品 |

客户优势:与三菱达成合作关系,与中国五矿合资成立了江华正海五矿新材料有限公司 |

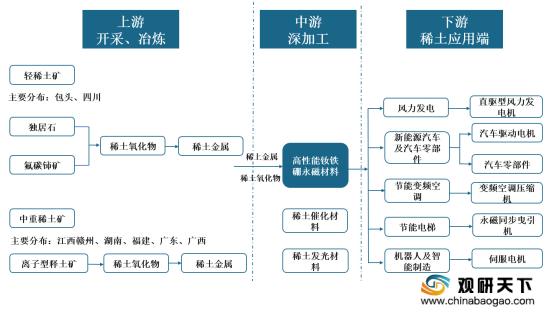

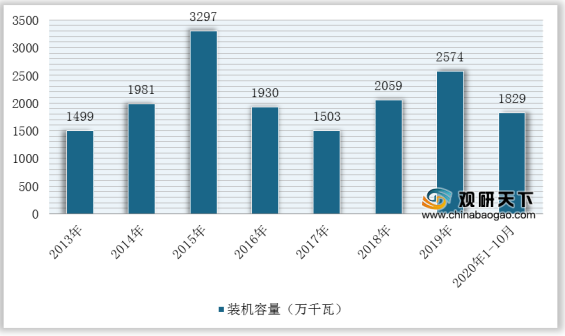

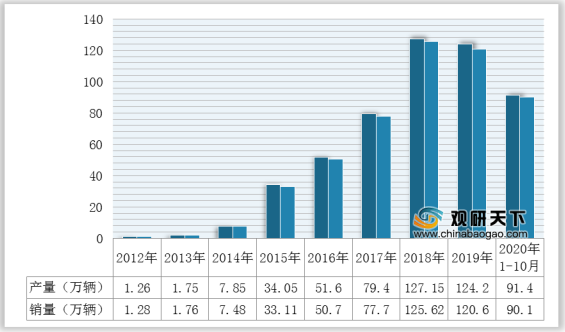

下游市场:我国钕铁硼永磁材料行业下游主要是新能源和节能环保领域,包括风力发电、新能源汽车及汽车零部件、节能变频空调、节能电梯、机器人及智能制造。其中,风力发电行业是对高性能钕铁硼磁钢需求量最大的领域,但是新能源汽车是未来对高性能钕铁硼磁钢需求量增长最快的领域。根据数据显示,2020年1-10月全国新增风电装机1829万千瓦,同比增长24.76%,新能源汽车产销分别完成91.4万辆和90.1万辆,同比分别下降9.2%和7.1%。

目前,我国钕铁硼永磁材料行业的下游企业有通达动力、节能风电、新天绿色能源股份有限公司、吉利等优秀企业。

企业名称 |

经营范围 |

竞争优势 |

通达动力 |

主要从事中小型电动机、发电机,风力发电机定转子铁芯的研发、生产、销售和服务 |

产品优势:有750KW~3.5MW的风力发电机、Y(YB)、Y2(YB2)、Y3系列(中心高80-450);Y、YKK、YKS、YRKK等系列高压电机(中心高355-800)以及YZR(YZ)、YD、YH系列 |

生产优势:配备了6.3吨-500吨冲床、高速单槽冲、定子压装、转子铸铝等设备552台,其中25-500吨冲床138台,54台伺服高速单槽冲压进口舒勒和万家顿设备各1台,50-500吨压铸机14台,离心铸铝设备2套,40-315吨定子压装设备25台,14条自动落料线 |

||

客户资源优势:公司客户数量已达181家,覆盖华东、华北、东北、中西部等地区,主要客户包括华达电机、大中电机、东方电机、佳木斯电机、南车电机、湘潭电机等国内大型电机厂商和SIEMENS、GE、ABB、GAMESA、LEROYSOMER等国际知名电机厂商 |

||

节能风电 |

主营业务是风力发电的项目开发、建设及运营 |

项目与规模优势:公司先后成功中标并示范建设了国家百万千瓦级风电基地启动项目——河北张北单晶河200MW风电特许权项目和千万千瓦级风电基地启动项目——甘肃玉门昌马200MW风电特许权项目,是国家首个百万千瓦、千万千瓦风电基地的示范者和引领者 |

新天绿色能源股份有限公司 |

主要从事天然气销售业务及风力发电业务 |

生产规模优势:拥有6条天然气长输管道、18条高压分支管道、30个城市燃气项目、22座分输站、13座门站、7座CNG母站、6座CNG加气子站、1座LNG加气站 |

产业布局优势:在河北、山西、新疆、山东、云南、内蒙古等地区拥有风电项目 |

||

吉利 |

一家集汽车整车、动力总成和关键零部件设计、研发、生产、销售和服务于一体的全球创新型科技企业集团,2019年新能源汽车产量进入全国前三 |

营销与生产规模优势:在中国、美国、英国、瑞典、比利时、白罗斯、马来西亚建有世界一流的现代化整车和动力总成制造工厂,拥有各类销售网点超过4000家,产品销售及服务网络遍布世界各地 |

技术研发优势:在中国上海、杭州、宁波,瑞典哥德堡、英国考文垂、西班牙巴塞罗那、美国加州、德国法兰克福、马来西亚吉隆坡等地建有造型设计和工程研发中心,研发、设计人员超过2万人 |

相关行业分析报告参考《2020年中国钕铁硼永磁材料市场分析报告-市场现状调查与发展战略规划》。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。