衬底的选择根据应用的需求而变化。目前市场上GaN晶体管主流的衬底材料为蓝宝石、SiC和Si,GaN衬底由于工艺、成本问题尚未得到大规模商用。蓝宝石衬底一般用于制造蓝光LED,通常采用MOCVD法外延生长GaN。SiC衬底一般用于射频器件,Si则用于功率器件居多。除了应用场景外,晶格失配度、热膨胀系数、尺寸和价格都是影响衬底选择的因素之一。

|

|

晶体管材料 |

|||

| GaN |

SiC |

Si |

||

| 衬底 |

GaN |

功率 |

|

|

| SiC |

功率/射频 |

功率 |

|

|

| Si |

功率/射频 |

|

全覆盖 |

|

| 蓝宝石 |

功率/LED |

|

|

|

目前,碳化硅衬底虽与GaN更为匹配,但碳化硅衬底成本高昂。与硅衬底相比,氮化硅衬底的GaN器件成本高100倍,衬底处理时间相差200-300倍,因此众多厂商在积极推进GaN onSi布局。

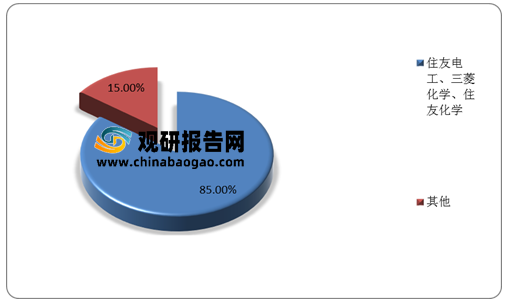

在区域分布方面,亚太地区占据了全球GaN衬底市场的主要份额,占比为36.34%。除此之外,北美与欧洲地区也成为GaN衬底的重要市场,2019年分别占有28.18%、23.94%的市场份额,其主要原因是GaN在汽车行业中应用为北美与欧洲市场提供较大机遇。

其中,亚太地区的日本厂商在GaN衬底占据领先位置,包括住友电工、三菱化学、住友化学等。而我国GaN核心材料、器件原始创新能力相对薄弱,但是近几年国产企业积极与高校或研究生研究合作,提高自身创新能力与市场竞争力,争取早日摆脱日本厂商垄断。目前,国内碳化硅衬底主要有天科合达、天岳、中电科等,从事GaN单晶生长的企业主要有苏州纳维、东莞中镓、上海镓特和芯元基等。

| 企业 |

产品 |

合作高校或研究所 |

| 中稼半导体 |

GaN衬底 |

北京大学 |

| 苏州纳维 |

GaN衬底 |

中科院苏州纳米所 |

| 山东天岳 |

SiC衬底 |

山东大学 |

| 天科合达 |

SiC衬底 |

中科院物理研究所 |

| 保定同光 |

SiC衬底 |

中科院半导体研究所 |

| 东莞天域 |

SiC外延片 |

中科院半导体研究所 |

| 华功半导体 |

GaN外延和器件 |

北京大学、中山大学 |

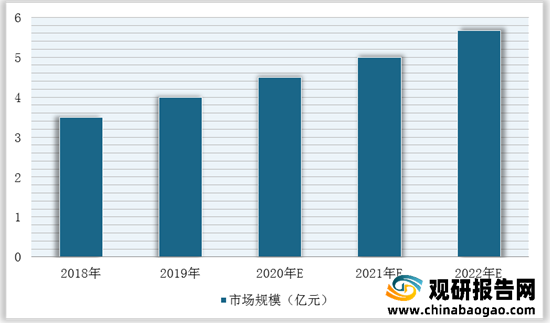

展望未来,随着国内GaN产业高速增长以及5G商用的扩大(5G基站的布建密度高于4G,而基站内部使用的材料多为GaN材料),预计到2022年国内GaN衬底市场规模将达到5.67亿元。

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

Email:sales@chinabaogao.com

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。