产能温和扩张周期的起点

由于产能的形成一般需要 2~3 年甚至更长时间(不同行业所需时间不同),当期投入到产出存在明显时滞效应时,直接导致了当期需求与当期供给的结构性错配,进而引发产能扩张和减少的波动。这是产能周期波动的核心逻辑。

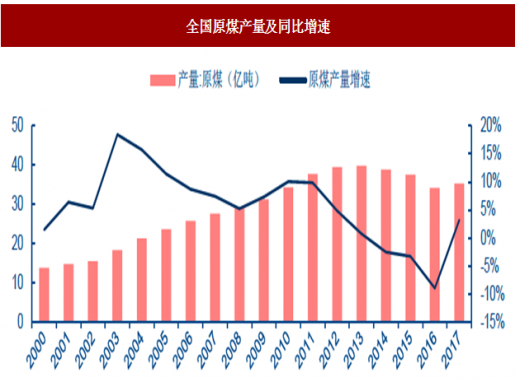

通过对煤炭产量增速的研究,我们可以看到中国煤炭产能周期一般为 8 年左右,供给扩张周期一般为 3 年,而供给收缩周期一般为 5 年:

2000 年-2003 年:由于我国工业化进程加速,导致煤炭能源需求提升,煤炭供给因此开始扩张。

2003 年-2008 年:煤炭消费增速继续大幅上涨乏力,导致供给增速随之下滑。

2008 年-2011 年:为应对金融危机,国家四万亿投资扩大内需,导致煤炭产量增速再次向上。

2011 年-2016 年:随着宏观经济增速逐步下滑,煤炭需求有所下降,煤炭行业供给过剩愈发严重,供给开始收缩。

在刚刚经历了上一轮的供给收缩后,煤炭行业又进入了新一轮的产能周期。而此次却跟历史情况不同,以往是由于需求向好导致企业投资扩张产能;而 2016 年是由于国家开始供给侧改革,叠加 276 减量化生产政策的影响,从而大幅改善供需结构。2017 年由于退出 276 生产政策,以及政府推动一批煤炭先进产能的置换,产量同比增长 3.2%至 35.20 亿吨,已恢复至与 2010 年相当的水平。

从历史规律看,目前产能处于新一轮周期的初始阶段,而短期影响产能扩张主要有以下几方面的因素:

对未来市场的预期:如果煤企预期未来几年煤价仍然能够维持高景气,则会愿意加大投资扩张产能。

外部融资环境的变化:选择新建煤矿的同时,则需要考虑融资成本的变化。若融资压力太大,企业加大投资的意愿则会有所减弱。

政府对行业的态度:若政府保障煤炭的主体能源供给地位,则企业有动机扩大产能。

由于近两年煤炭行业景气度再次上行,有投资者担心这将引发新一轮的产能扩张,从而煤价有可能再次大幅下跌。但我们认为,此次由于公司自身层面以及国家政策的约束,煤炭产能扩张周期远没到来。

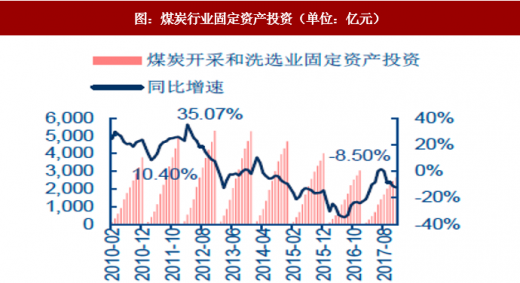

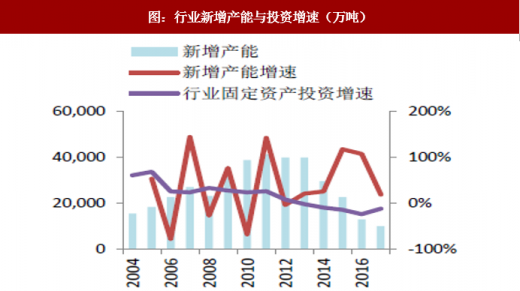

企业资本开支并未明显增加

2010~2012 年,煤炭行业固定资产投资增速保持在 20%左右的高位,而后随着行业景气下行,投资增速也逐步下滑至负数。2016 年以来虽然煤价重新上行,但整体来看行业投资增速尚未转正,新增投资并未有效增加,同时行业固定资产投资增速的变化通常会领先新增产能变化 2~3 年,这也就意味着产能投入并未进入加速扩张的阶段,显示微观主体并未有急于投资的意愿。

进一步从煤炭上市公司财务数据来看,现金流量表中的购建固定资产、无形资产和其他长期资产支付的现金这一科目具有一定的代表性,2009-2011 年煤炭行业景气上行周期中这一数据是持续上升的,2013-2015 年景气下行时不断走低;2016-2017 年煤价虽然大幅回升,但这一增速依然是负数。可见微观层面,公司固定资产投资的现金不断下滑,那么新煤矿开发的活动自然而然会减少。

从更细微的年报数据来看,我们统计了主要上市煤企每年的资本开支情况,虽然部分煤企 2018 年煤炭板块的计划资本开支较 2017 年实际支出有所提升,但也可以看到不少是用于维持生产、技术改造等活动,并不全部造成产能的上升。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。