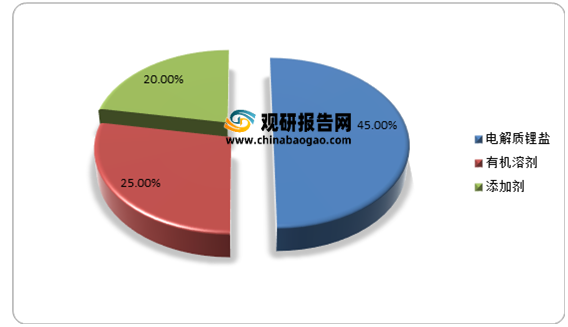

按质量占比来看,有机溶剂占电解液的比例最大,约80%;其次为电解质锂盐,占比约为10%-15%;而按成本占比来看,电解质锂盐占比最大,达到了45%;其次为有机溶剂与添加剂,占比分别为25%、20%。

电解液主要应在动力电池、出口、数码、小动力及储能应用领域。其中动力电池为应用领域,占比达到了35%;其次为出口和数码领域,占比均为17%。

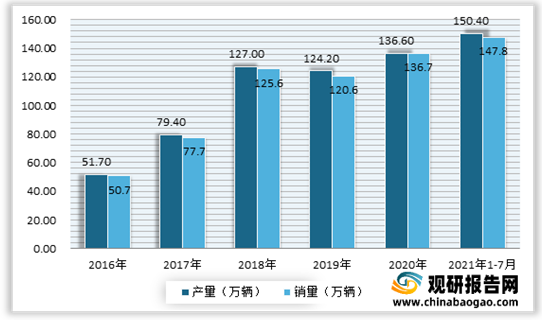

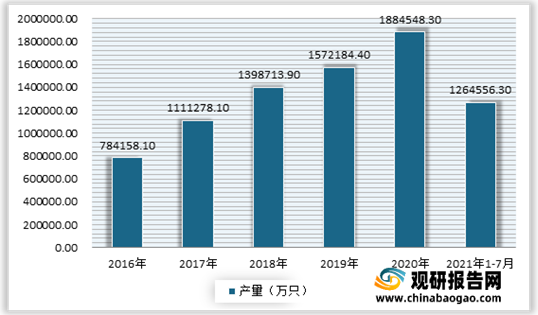

动力电池及其上游行业与电动汽车产业的发展息息相关。受新冠肺炎疫情影响,2020年上半年我国动力锂电池装机量大幅下降;但2020年下半年以来,在产业政策的刺激和市场需求的推动下,随着新能源汽车产销规模的扩大,动力锂电池装机量也大幅增长。根据数据显示,截止到2021年7月我国新能源汽车产销分别完成150.4万辆和147.8万辆,同比均增长2倍;锂离子电池产量达1264556.3万只,同比增长41.3%。

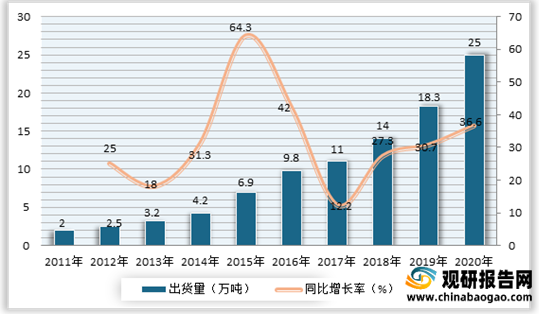

而受益下游于新能源汽车市场需求大幅增长,近年来我国电解液市场出货量也呈现不断增长态势。数据显示,2020年中国电解液市场出货量达到25万吨,同比增长36.6%。

受市场发展向好的带动以及电解液行业的投资成本较低,建设周期较短,国内相关企业产能不断布局。据了解,国内电解液现有产能约有 65 万吨,较 2020 年末增加 25%,已基本实现自给自足。其中天赐材料、新宙邦、国泰华荣的现有产能和扩张产能均位居前列。

| 企业 |

产能(万吨) |

有效产能(万吨) |

新增产能(万吨) |

||

| 2021E 2022E |

2023E |

||||

| 天赐材料 |

10.6 |

10.6 |

10 |

10 |

18 |

| 新宙邦 |

7.3 |

7.3 |

4 |

0 |

0 |

| 国泰华荣 |

7 |

7 |

0 |

6 |

0 |

| 杉杉股份 |

6 |

6 |

0 |

0 |

0 |

| 华瑞新材 |

3 |

3 |

0 |

0 |

0 |

| 天丰电源 |

3 |

3 |

0 |

0 |

0 |

| 法恩莱特 |

7 |

2 |

5 |

0 |

0 |

| 昆仑化学 |

2.8 |

2.8 |

0 |

4 |

0 |

| 赛纬电子 |

2.5 |

2.5 |

0 |

0 |

1 |

| 金光高科 |

2 |

2 |

3 |

0 |

0 |

| 其它: |

17.49 |

17.49 |

1 |

0 |

0 |

| 合计 |

68.69 |

63.69 |

23 |

19 |

|

价格方面,主要受六氟磷酸锂影响。进入2021年,随着下游新能源行业需求持续旺盛,同时上游 6F 供应紧张,成本持续上升,带动电解液价格持续走高。截至 2021 年8 月 27 日,三元电池(圆柱/2.6A)和磷酸铁锂电池的电解液价格均为 9.5 万元/吨,年内涨幅分别为 150%和 138%。

目前全球范围内的电解液生产企业主要集中在中国、日本和韩国。海外主要的电解液企业包括日本的三菱化学、宇部兴产,韩国的 LG 化学、旭成化学等。国内主要的电解液企业包括天赐材料、新宙邦、国泰华荣、杉杉股份等。

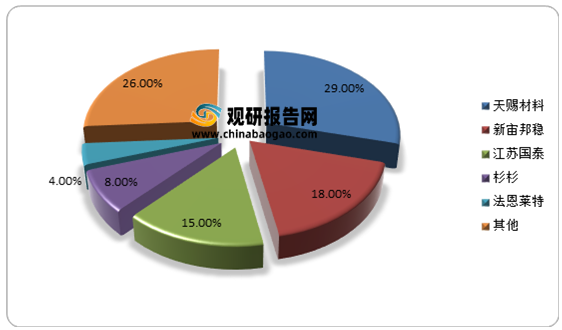

我国电解液行业格局相对集中,2020年,CR5 的市场份额达到了74%。其中天赐材料龙头地位进一步巩固,市场份额从2019 年的 22%进一步提升至 2020 年的 29%;其次为新宙邦稳,市场份额为18%。

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

Email:sales@chinabaogao.com

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。