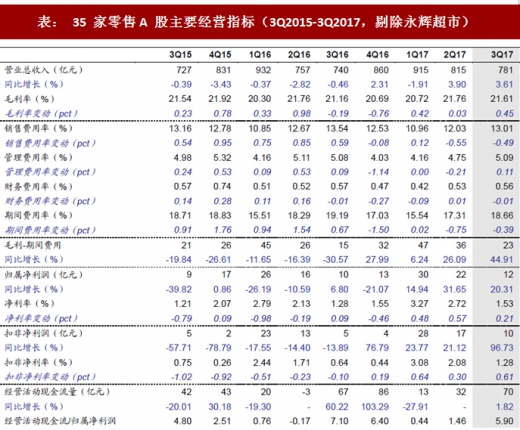

考虑数据口径可比性和结果有效性,选取36家主要零售公司为行业样本(较半年报总结样本略有变化),同时基于数据准确性考虑,我们在处理毛利率、费用率等的百分比变动比较时,未直接用下表中数据,而是将上年数据按同比口径调整后再做比较。我们在2017半年报总结中已提及,行业基本面自3Q16起开始向好,2Q17改善显著,而从3Q17数据来看,行业延续改善趋势。

(1)收入:36家零售A股2017年前三季度营业收入同比增长3.62%,较2016年的0.98%增加2.64个百分点。由于2016年5月开始全面实施营改增,该收入增速可能略被低估(同比基期收入中包含更多营业税)。

分季度,2017年一、二、三季度收入各增0.07%、5.59%、5.93%,自3Q16以来增速持续回升,印证百家和50家数据的改善趋势。

剔除永辉超市后,2017年前三季度营业收入同比增长1.62%,较2016年同期增加2.78个百分点。同时,一、二、三季度收入各增-1.91%、3.9%、3.61%,二季度仍显著改善,三季度延续趋势。

(2)毛利率:2017年前三季度毛利率同比增加0.3个百分点,延续2016年同期的提升趋势,体现行业整体供应链管控能力持续提升;其中一、二、三季度毛利率各增加0.43个百分点(增速同比+0.07ppt)、保持持平(增速同比-0.85ppt)、增加0.41个百分点(增速同比+0.56ppt),三季度毛利率增幅有所回升,可能与收入增长带来的规模效应和经营绩效提升有关。

剔除永辉超市后,2017前三季度毛利率增加0.32个百分点,其中一、二、三季度各增0.42、0.03和0.45个百分点,整体回升趋势不变。

(3)费用率:2017前三季度期间费用率同比减少0.34个百分点,体现行业在成本管理方面有所加强。其中销售费用率12.22%,同比减少0.29个百分点;管理费用率4.39%,同比微增0.02个百分点;财务费用率0.38%,同比减少0.07个百分点。

分季度,4Q16-3Q17期间费用率均有不同程度的下降,分别减少1.4、0.11、0.68和0.33个百分点,费用控制能力持续增强。

(4)净利润:2017年前三季度归属净利同比增长27.86%,扣非净利润同比增长33.23%,2016年同期各为-12.25%、-7.27%。扣非净利增速高于归属净利意味着非经常性损益有所减少。从经营层面看,收入增长叠加毛利率、费用率双重改善,毛利减去期间费用这一指标同比增长22.16%,较2016同期转正且大幅增加了34.58个百分点。

分季度,3Q16以来,归属净利和扣非净利增速同比均有改善。其中归属净利增速3Q16开始转正,2017年一、二、三季度均保持20%以上的增速,3Q17的34.5%增速虽较2Q17的34.4%仅略有提高,但主要是由于新华都单季度出现了2亿归属净利的下滑,剔除该影响后3Q17归属净利增速61%,延续高增长。

扣非净利增速4Q16开始转正,3Q17单季大增102.6%,主要是由于3Q单季权重较大的永辉超市和王府井均实现了高增长,且中百集团单季度扣非净利扭亏1亿多,剔除中百影响后3Q17扣非净利增速约74%,仍加速增长;从毛利-期间费用这一指标的增速来看,行业主业经营与该趋势类似,自4Q16扭转下滑实现正增长。

剔除永辉超市后,行业2017年前三季度归属净利、扣非净利仍各有21.24%、26.57%的增长,增速同比仍显著改善。4Q16归属净利增速转负,但扣非净利趋势仍未改变(主因永辉确认出售联华股权收益使非经常性损益增加,4Q16扣非净利增速高主要来自4Q15的低基数,且东百一家公司在4Q16就贡献了超1亿的增量);3Q17扣非净利仍大增97%,剔除中百影响后增约63%。

(5)净利率:2017年前三季度净利率同比增加0.5个百分点至2.65%,扣非净利率增加0.52个百分点至2.34%,增速同比分别提升0.82和0.68个百分点。分季度,净利率和扣非净利率的变动(pct)从2Q16起便有持续改善,并分别从1Q17和4Q16转为同比提升,其中1-3Q17净利率分别同比增加0.62/0.57/0.35个百分点,扣非净利率分别同比增加0.73/0.36/0.69个百分点,三季度延续改善趋势。剔除永辉超市后,净利率变动情况与上述利润增长情况一致。

(6)经营活动现金流量:2017年前三季度经营活动现金流量为147亿元,同比增长31.25%,其中3Q17为76亿元,同比减少3亿元,行业整体经营活跃度较高,且现金流相对充沛,可有效支持创新转型及可能的并购整合等。

参考观研天下相关发布的《2018-2023年中国零售行业市场现状规模分析与投资发展趋势研究报告》

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。