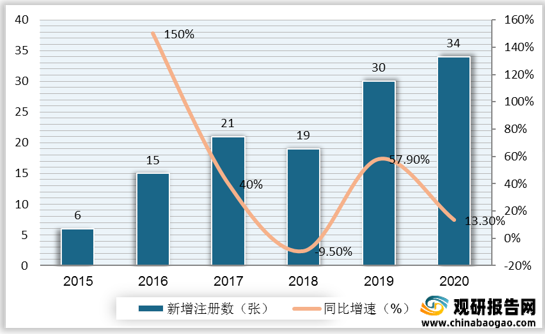

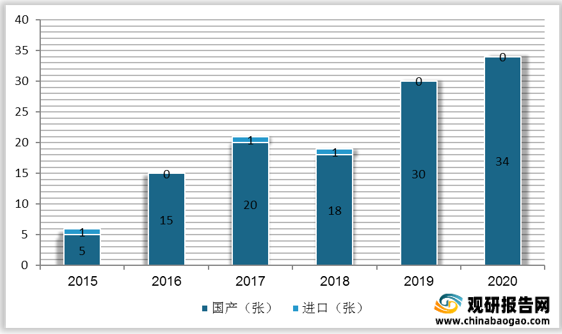

根据观研报告网发布的《2021年中国隐形正畸市场分析报告-产业竞争现状与发展机会预测》显示,广阔的市场前景,引得中国隐形矫治市场产品涌现,国内外品牌批文超百张。数据显示,自 2015 年首张国产隐形牙套医疗注册证颁发以后,与隐形牙套有关的医疗器械注册证持续新增。2020 年新获批注册证达 34 张,2015-2020 年复合增长率为 41.5%。

从注册证数量来看,国产品牌占优。截至2021年1月,中国现存有效隐形正畸产品注册证125张,其中122张为国产医疗器械注册证,3张为进口医疗器械注册证。

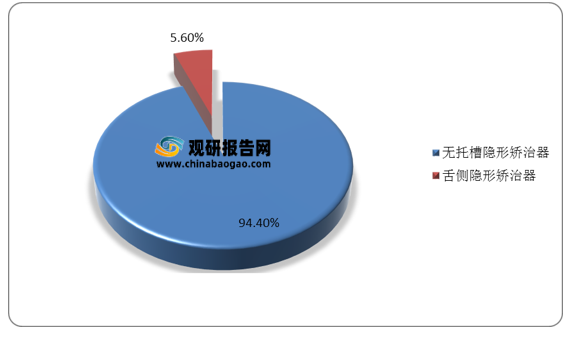

从注册产品品类来看,绝大多数品牌聚焦于成人无托槽隐形正畸,仅7张注册证为舌侧隐形矫治器。

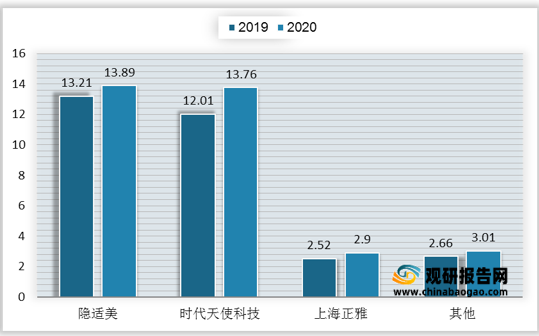

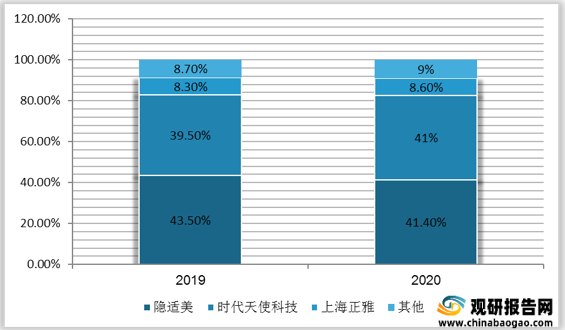

观研报告网发布的资料显示,在中国市场,尽管国产品牌众多,市场却呈现出二分天下的态势。其中隐适美和时代天使隐形矫治器国内市占率均超过40%,两家龙头企业二分天下,第三名正雅9%的市场份额紧随其后。前三大企业合计市占率91%,其他市场主体占9%份额,市场高度集中。2020年受新冠疫情影响较大,但总病例数仍保持增长态势,以完成案例数来看,时代天使、隐适美中国市场的销售量分别达到13.89万例、13.76万例。

从国内三大隐形矫正企业全方位对比来看,阿莱技术旗下的隐适美得益于先发优势及全球销售范围,深耕市场多年并积累丰富的经验,在中国市场占据41.4%的份额;国产品牌时代天使虽然在2003年才成立,但后发劲头十足,在06年推出标准款,凭借丰富的本土经验,拉近与隐适美的距离,以41%的市场占比位居第二;正雅齿科成立时间最短,与两大企业不同的是,正雅以稍低的价格产品着重挖掘下沉市场,但目前完成案例数不足。

| 公司 |

时代天使科技 |

阿莱技术 |

正雅齿科 |

| 品牌名 |

时代天使 |

隐适美 |

正雅 |

| 市场 |

|||

| 成立时间 |

03年成立,06年推出标准款,16年推出冠军款 |

97年成立,98年推出隐适美,11年进入中国 |

04年成立 |

| 中国市场规模及市占率(以完成案例数计) |

41% |

41.4% |

8.6% |

| 2020年中国市场销售量 |

13.7万例 |

13.89万例 |

2.9万例 |

| 2020年中国市场销售额 |

8.17 |

13.04 |

- |

| 产品简介/特色 |

|||

| 产品简介/特色 |

冠军版(两种膜片交替戴,高端)4万元;标准版(单膜,适用症广泛)3.2万元;青春版/COMFOS(性价比高,微调/不拔牙)2.4万元;儿童版2.6万元 |

轻度套装系列(Invisalign system-Lite)、中等难度套装系列(Invisalign system-Moderat)、隐适美完整套装(Invisalign System-Comprehensive)、隐适美IGo系列、隐适美first儿童套装系列 |

GS版、日夜版(日夜不同膜片)、II版、经典版、悦享版 |

| 价格区间 |

2-4万元 |

2.5-7万元 |

1.8-3万元 |

| 其他产品布局(体内) |

通过诊所提供正畸、美容牙科和其他牙科服务 |

口扫系统iTero,20年收购椅旁数字化公司Exocad |

- |

| 膜片 |

|||

| 膜片来源 |

原材料均为复合聚合物(主要为TPU和PETG),但材料组合方式、工艺和压膜方式不同 |

||

| 材料&膜片 |

Master Control/ Master Control S |

Smartirack |

Diamond II等 |

| 膜片特色 |

材料更硬,但“控根效果好”,利于矫正力的施加 |

高分子亚光材料,材料更柔软,舒适度好,回弹性高 |

- |

| 生产线 |

|||

| 生产厂地点 |

无锡、新建江苏无锡创美工厂 |

墨西哥、四川资阳(花费1.4亿美元,20年投入使用,覆盖亚太地区,生产牙套+口扫仪)、波兰(预计22年投产,支持EMEA地区) |

四川资阳、嘉兴科技城 |

| 3D打印 |

与国内3D打印厂商合作,后与普利生形成独家,国内3D打印成本更低 |

与全球最大3D打印公司3Dsystems合作 |

13年引入上海联泰 |

| 压膜机 |

普遍使用德国肖尔压膜机,近期爱登特也跟近 |

||

| 数字库及研发 |

|||

| 累计数据库 |

中国50万,本土经验丰富 |

全球1000万+,青少年占比约25%,中国约50万 |

- |

| 专利数量 |

注册专利92项 |

注册专利1145项,行业最高水平(美国以外地区有592项) |

申请中专利350+项 |

| 医师合作 |

|||

| 合作医师数量 |

1.99万人 |

全球10.2万名活跃医生,中国约为1.8万人,21Q1活跃医生7.86万,新增医生占比8.4% |

1万人 |

| 医师培养方向 |

A-tech大会等展示学术成果、与高校/专业口腔医院合作培训、日常进行基础系统培训等 |

注重培养医生综合素质、医生品牌,20年开设“GO TO”在线教育平台,21Q1触达3.8万名正畸医师和6.3万名全科医生 |

与沈刚教授合作,不拔牙案例解决方案差异化竞争 |

| 治疗方案设计 |

|||

| 口扫设备 |

与丹麦3shape合作,通过Makelt功能模块低链接到iOrtho系统 |

拥有自己的口扫平台iTero |

与美国锐科合作 |

| 软件设计 |

iOrtho(内置Makelt):基础设计方案上传给厂商、可查看病例情况,绑定客户进行矫正进度管理、分享案例等;A-Treat:矫正方案设计平台 |

ClinChek矫正方案设计平台;20年收购Exocad(牙科CAD/CAM行业关键技术提供商) |

正雅正畸病例管理系统;SmarteeLink数字化系统 |

| 矫正方案设计团队规模 |

400人(中国规模最大) |

全球700人 |

超百人 |

| 矫正方案设计团队专业度 |

与华西、九院等专业口腔医院合作,团队学历高,核心成员为正畸研究生/博士 |

哥斯达黎加拥有设计团队,整体学历不如中国;但17年开始成都设计团队建立,正在进行本土化的补足 |

正招募专业口腔正畸博士领衔的团队 |

| 矫正方案设计中心位置 |

华东、华西、华南3大设计中心 |

哥斯达黎加首度圣何塞,成都设计中心(17年)、德国科隆(18年) |

正雅中国隐形矫治临床医学中心 |

| 渠道&推广 |

|||

| 直营VS分销 |

直营/分销分别占比66%/34%,其中直营以民营机构为主,分销以公立医院为主 |

在中国均为代销模式 |

- |

| 主打区域 |

一二线城市,华东区域覆盖较完善 |

一二线城市 |

下沉市场 |

| 销售团队 |

已有230人,未来3年计划招聘440名销售代表(客户服务) |

全球约3500名销售人员 |

- |

| 合作推广方 |

自17年成为国家体育总局训练局的指定赞助商 |

- |

20年成为中国航天局的战略合作伙伴 |

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。